沪深三大板块IPO标准迎新:超40家在审项目面临考验

主板、创业板和科创板同日迎来上市条件的重大变化。

4月12日,证监会、深交所和上交所发布了《股票上市规则》、《创业板股票上市规则》、《科创属性评价指引(试行)》的意见稿,进一步对拟上市公司提出了更高的财务要求。

“全面从严加强对企业发行上市活动监管,着重提高发行上市财务指标,强化财务真实性审核,压紧压实中介机构责任。”监管层指出。

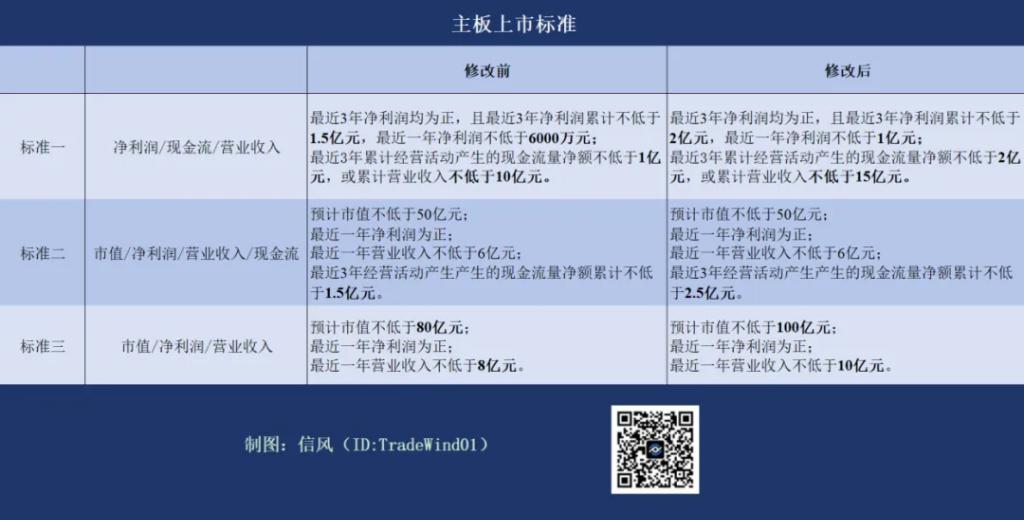

主板对于第一、二套上市标准的净利润、现金流、收入指标有所提高,也提高了第三套标准的市值和收入;

创业板则提高了对于发行人净利润、收入、市值的要求;

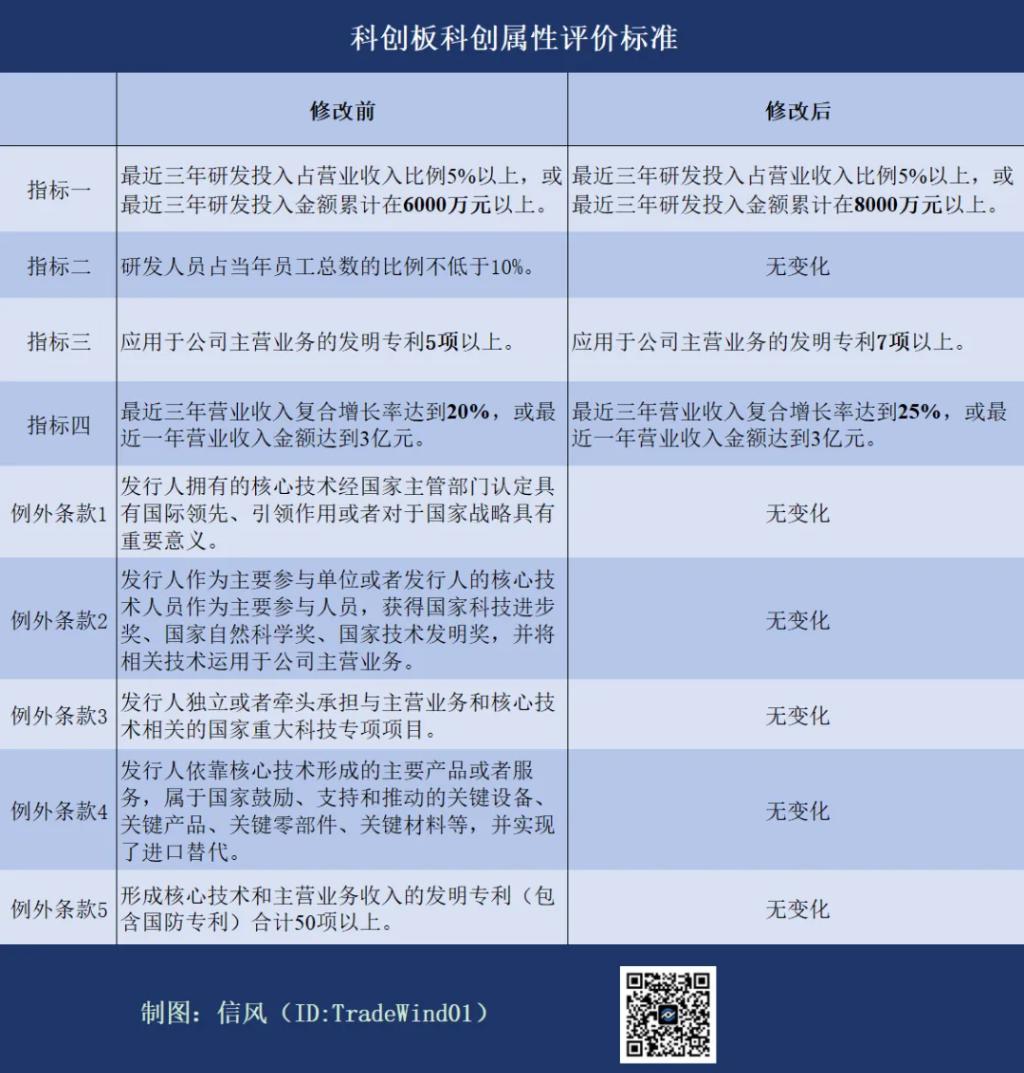

科创板上市标准虽然没有发生改变,但监管层提高了发行人的科创属性门槛。

目前新政对于未过会的在审IPO项目冲击较大。

此次监管层以过会与否进行了新老划断,即未过会的在审IPO项目适用新规,已过会的IPO项目则依旧参照老办法”。

“对于未通过上市委审议,且不符合新修订的上市条件的公司,深交所将引导其重新申报在其他合适的板块上市,做好接续审核。”监管层指出。

这意味着,不符合条件的在审且未过会的IPO项目或面临“被劝退”的局面。

由于目前大部分IPO项目均处于补充财务资料的中止阶段。

信风(ID:TradeWind01)粗略以2020年至2022年财务数据、在审且未过会的IPO项目为样本统计Wind数据(下同)发现:

一、此次新政对于主板IPO项目的冲击最为显著,预计有不少于27家企业难以满足新规的要求;

二、创业板中合计有不少于14家企业不满足新规,其中业绩承压显著的是选择了创业板第二套标准的南京海纳医药科技股份有限公司(下称“海纳医药”),其2023年收入同比增速至少要达到47.60%,才有可能符合上市基本条件;

三、科创属性此次修改部分与原有条件之间属于“或然关系”,对于在审项目冲击有限,但对于有计划申报科创板IPO的企业来说仍需要重视科研的投入。

主板“新标准一”冲击数十家企业

此次主板上市标准的修改,最大的变化在于提高了对于主板IPO项目的利润、收入、现金流等指标的财务要求。

Wind数据显示,选择第二套标准和第三套标准上市的主板项目数分别只有1家、2家,因此这两套标准的修订对于在审项目冲击有限。

但第一套标准的修改,或导致不少IPO项目面临考验。

具体来看,新的主板第一套标准对发行人提出了以下要求:

一、发行人最近三年累计净利润需要达到2亿元;

二、最近一年净利润为1亿元;

三、最近三年累计经营活动产生的现金流量净额为2亿元,或最近三年累计营业收入为15亿元。

信风(ID:TradeWind01)以2020年至2022年财务数据、在审且未过会的主板IPO项目为样本统计Wind数据发现,截至4月12日,选择标准一的117家主板IPO项目中,共有苏州佳祺仕科技股份有限公司(下称“佳祺仕”)、深圳好博窗控技术股份有限公司(下称“好博窗控”)合计不少于27家企业正在“红线”边缘挣扎,占比达到23.08%。

其中,佳祺仕、好博窗控等7个拟IPO项目均不满足“2020年至2022年净利润均不低于2亿元”的条件。

鉴于这7个项目的过去三年净利润与2亿元门槛之间相差不大,因此2023年财务表现尤为关键。

若业绩呈现一定的增长态势,或许有翻身的可能。

但同是标准一的主板IPO项目佳祺仕或许没有那么幸运,

虽然佳祺仕2020年至2022年累计净利润达到1.72亿元,但同期其收入仅为10.76亿元,同期累计累计经营活动产生的现金流量净额为0.62亿元,均显著低于上市标准。

若要收入达标,佳祺仕2023年收入至少需达到6.66亿元,同比2022年增长31.62%,或者其2023年经营活动产生的现金流量净额需要达到1.64亿元。

但主要从事智能检测和智能生产组装设备的佳祺仕或许没有那么容易过关。

一方面,报告期内佳祺仕8成左右的收入均来自歌尔股份(002241.SZ)、苹果(APPL.O)等果链公司。

2022年11月,歌尔股份、苹果终止了关于智能声学整机产品的合作,次年歌尔股份的归母净利润降低至10.88亿元,在2022年的基础上又下滑了近4成,这都给佳祺仕的业绩带来了一定的风险;

另一方面,目前佳祺仕的应收账款风险高企,截止2022年末已经达到3.13亿元,占当期收入的比例达到61.86%,这也是报告期内佳祺仕的经营活动现金流量净额与其收入存在较大差异的重要原因。

2024年,这27家IPO项目是否有望翻身,市场正在拭目以待。

创业板“标准二”收入要求激增

相比于新政对于数十家主板在审IPO项目的显著冲击来看,创业板整体影响有限。

创业板此番主要提高了第一套、第二套标准的财务指标。

新的创业板第一套标准对发行人提出了以下要求:

一、最近两年净利润为1亿元;

二、最近一年净利润不低于6000万元。

Wind数据显示,截至4月12日,74家选择标准一的在审创业板IPO项目中,共有深圳市斯比特技术股份有限公司、苏州亚太精睿传动科技股份有限公司等共计12家企业不符合标准,占比为16.21%。

具体来看,“最近一年净利润不低于6000万元”为创业板标准一的新增条件,但这一要求并不算苛刻。

在不符合标准的12家企业中,只有北京三清互联科技股份有限公司等8家企业的2022年净利润低于0.60亿元,且这部分企业均保持了2022年0.50亿元左右的净利润规模。

这意味着,只要2023年可以实现20%左右的净利润增长,便可达标。

其实早在2023年起,以“最近一年净利润低于6000万元”的标准登陆创业板的IPO项目就寥寥无几。

信风(ID:TradeWind01)据Wind数据统计发现,2023年创业板上市的109家公司中,只有思泉新材(301489.SZ)等合计5家公司的2022年净利润低于0.60亿元。

实际审核是否会高于新标准仍需要时间的观察。

Wind数据显示,2024年以来登陆创业板的星辰科技(301536.SZ)等合计9家公司,2022年净利润均在0.60亿元之上,中位值、均值分别达到1.07亿元、1.46亿元。

值得注意的是,此次深交所大幅提高了第二套标准门槛,即不仅将预计市值由10亿元提高至15亿元,最近一年营业收入更是从1亿元拔高至4亿元。

对此,深交所指出该标准“支持规模、行业及发展阶段适应创业板定位要求的企业上市。”

Wind数据显示,目前共有8个创业板IPO项目选择了标准二为上市标准,其中海纳医药、山东百诺医药股份有限公司(下称“百诺医药”)2022年收入分别仅为2.71亿元、3.66亿元,均低于4亿元的要求。

这意味着,这两家企业2023年收入同比增速分别至少要达到47.60%、9.29%方可满足新的上市标准。

如此来看,海纳医药的压力较大。

申报材料显示,海纳医药主要从事仿制药研发服务(CXO)、自持药物品种销售两大业务。

在集采大幅压低仿制药价格的背景下,海纳医药从事仿制药研发外包业务的盈利空间或许也将在一定程度上受到挤压,其2023年能否实现足够的业绩增长,仍需要观察。

事实上,深交所在问询过程也要求海诺医药说明集采对于业务的影响。

“结合收入构成情况、已完成待转让项目、在研项目情况,说明集采对发行人业务的影响,风险揭示的充分性;发行人自持产品收入增长的持续性。”深交所指出。

对此,海诺医药表示集采虽然会降低仿制药企业的研发热情,但同时企业为了获得药品品种,同样也会在研发方面投入更多资源,这也是其业绩增长的重要动力。

“集采将促进率先通过一致性评价的品种抢占市场份额、获取合理利润。而新品种的储备量及成本控制是集采中选企业的主要竞争优势,也促使市场参与者通过自研、CXO等方式不断拓展新的品种储备,提升对新品种的CXO 研发服务需求。”海诺医药指出。

海纳医药和百诺医药的2023年业绩能否达标,市场正在拭目以待。

科创板冲击有限

此次监管层并未修改科创板的上市标准,但对科创属性进行了调整。

历史上,证监会曾分别在2021年4月、2022年10月、2023年8月对其进行修改,这也是证监会第四次修订科创属性。

比起在半年前证监会只是将前言中的“《科创板首次公开发行股票注册管理办法(试行)》”修改为“《首次公开发行股票注册管理办法》”,此次科创属性的量化标准得到了进一步提高。

新规中,除了以第五套标准申报上市及已境外上市的红筹等企业外,大部分科创板IPO项目需要满足以下条件:

一、最近三年研发投入占营业收入比例5%以上,或最近三年研发投入金额为0.80亿元;

二、应用于公司主营业务的发明专利数量达到7项以上;

三、最近三年营业收入复合增长率达到25%,或最近一年收入达到3亿元。

据信风(ID:TradeWind01)观察,此次修订对于在审项目的冲击有限。

主因在于修订的部分基本属于“或然”关系,即企业不满足修订条件的情况下,可以选择另一个指标。

例如,此次监管层虽然将最近三年研发投入金额从0.60亿元提升至0.80亿元,但不满足该条件的科创板拟IPO项目可以选择“最近三年研发投入占营业收入比例5%以上”的条件。

信风(ID:TradeWind01)统计Wind数据发现,剔除第五套标准上市及财务资料缺失的企业(下同),目前49家在审的科创板IPO项目中,“2020年至2022年累计研发收入低于0.80亿元”的项目数为21家,但这部分企业均满足“最近三年研发投入占营业收入比例5%以上”的要求。

与此同时,监管层虽然将最近三年营业收入复合增长率从20%提升至25%,但不满足该条件的上市企业还可以选择“最近一年收入达到3亿元”的标准。

信风(ID:TradeWind01)据Wind数据统计发现,只有中圣科技(江苏)股份有限公司(下称“中圣科技”)等合计6家科创板IPO项目,2020年至2022年的营业收入复合增长率低于25%,但这些企业的最近一年收入均在3亿元以上。

其中,中圣科技2022年收入甚至达到42.33亿元。

不过,随着监管层对于企业研发投入标准的重视,拟申报科创板IPO的项目仍需要进一步强化科研投入等。

“强化衡量科研投入、科研成果和成长性的关键指标,旨在进一步引导中介机构提高申报企业质量,推荐真正具有关键核心技术的优质科技企业在科创板上市。”上交所指出。

(实习生王亚停、赵倩对本文亦有贡献)

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.