寻找债市的“锚”

摘要

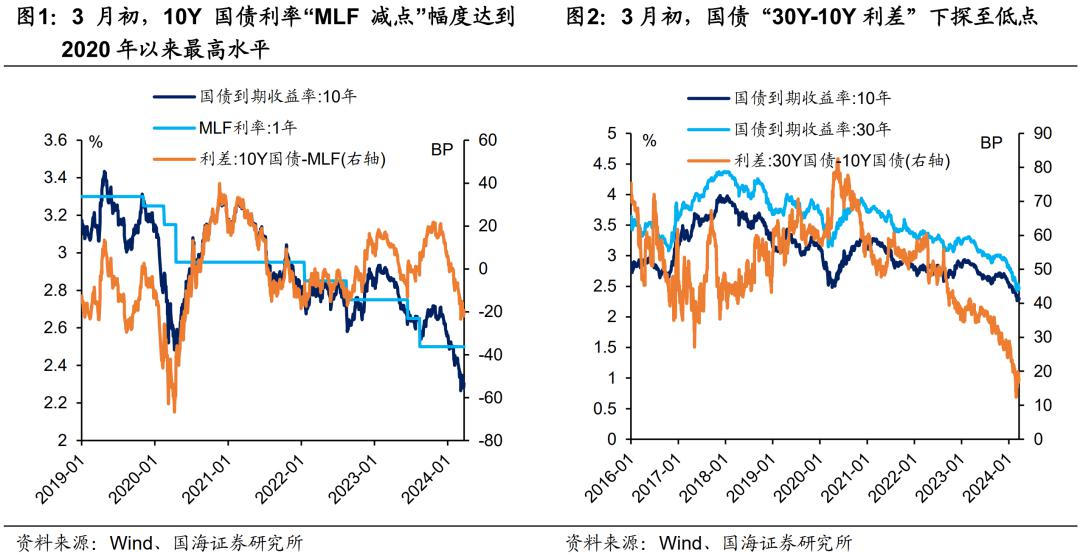

1-2月经济数据多数好于预期,但10Y利率最低低于MLF23.5BP,传统的“MLF加减点”框架弱化。同时30Y-10Y利差来到历史低位。

在此背景下,债市哪些定价策略仍有效?

(1)短端,资金利率定价策略仍有效。目前“短债-DR007利差”处于历史偏低位置,在防空转背景下,资金利率短期内或难以向下,短端利率向下空间可能有限。

(2)中长端,“短端+期限利差”策略仍有效,本质上是长、短端资产比价。目前10Y期限利差偏低,3-5Y或仍有一定空间,我们认为“子弹策略”或优于“哑铃策略”。

“MLF加减点”框架弱化,可能是由于央行降息策略从“MLF-LPR”联动,变为“存款利率-LPR联动”。在MLF不变但LPR下调的情况下,“中长债-贷款”的比价效应或促使中长债进一步下行,导致传统的“MLF加减点”框架弱化。下一阶段,“存款利率-LPR”联动降息,但MLF不变的情况仍有可能出现,届时中长债利率可能继续向下突破,将进一步弱化“MLF加减点”框架。

(3)超长端。配置盘(保险)对超长债需求较为刚性,通过30Y-10Y进行历史比价的参考意义较弱。我们认为定价主要看两个因素:

①资产供需。中长期来看,超长端资产供给下降,保险对于标债的配置需求上升,超长债利率长期或有向下空间。短期来看,超长特别国债即将发行,资产供给上升或对超长端利率形成支撑。

②同类资产比价。可通过比价超长地方债、5Y信用债等其他保险配置品种,判断短期内超长国债交易节奏。

2024年1-2月经济数据多数好于预期,但同一时间债市利率快速下行(图1)。

在基本面并不如预期弱的情况下,3月6日,10Y国债利率一度下行至低于MLF利率23.5BP,“MLF减点”幅度达到2020年以来最高水平(图1)。我们认为,定价10Y国债利率的“MLF加减点框架”正在弱化。

另一方面,同期30Y国债利率整体下行,国债“30Y-10Y”利差在3月1日下探至12.4BP的低点(图2)。我们认为,定价30Y国债利率的“10Y国债加点框架”也正在弱化。

部分传统的债市定价框架正在弱化,我们该如何寻找新的债市定价之“锚”?本文将进行探讨。

1、短端:资金利率定价

我们认为,以DR007为代表的资金利率中枢定价短债利率,框架仍然有效。

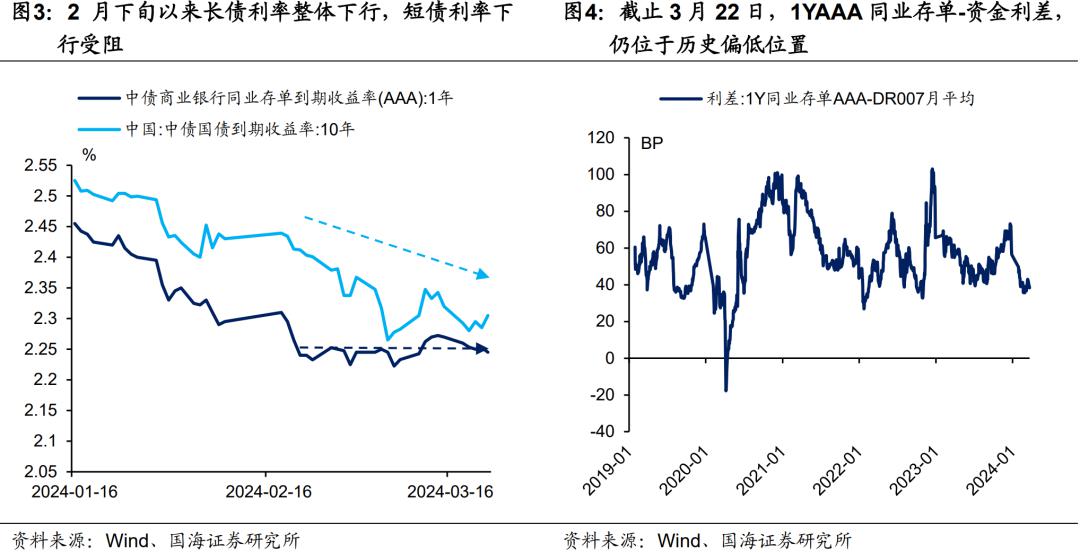

从行情上看,2月下旬以来,在长债利率整体下行的过程中,以1Y同业存单为代表的短债利率整体盘整,下行受阻(图3)。我们认为主要原因在于OMO并未实现降息,资金面宽松程度弱于预期。

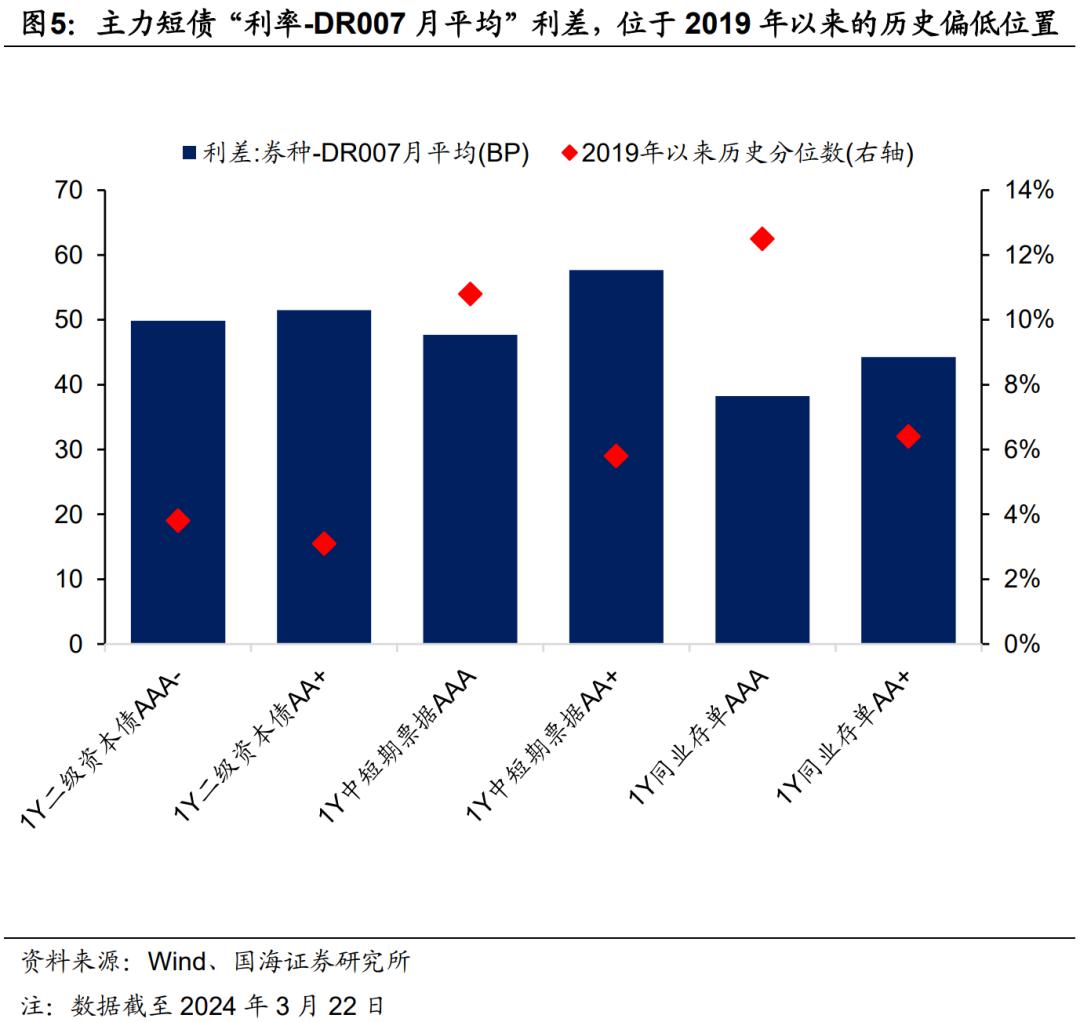

截至3月22日,各主力短债“利率-DR007月平均”利差,位于2019年以来的历史偏低位置(图4、图5)。我们认为在此背景下,投资者对短债实施“杠杆套息”策略,负担资金成本较高、体感较差,导致投资者加仓短债的热情并不高。

展望未来,若OMO降息不落地,我们认为在“防空转”要求下,资金利率下行的空间有限,DR007中枢难以向下突破1.8%的逆回购利率。在此背景下,主力短债利率下行空间依旧受限。

同时,我们认为近期还需关注3月末资金跨季扰动,“资本新规”落地对流动性分层的扰动,对短债市场带来的影响。

2、中长端:短债+期限利差定价

对于中长债而言,我们认为传统的“MLF加减点”框架有所弱化,不过“短债+期限利差”定价框架仍然有效。“短债+期限利差”定价,本质上是长短债的比价策略。

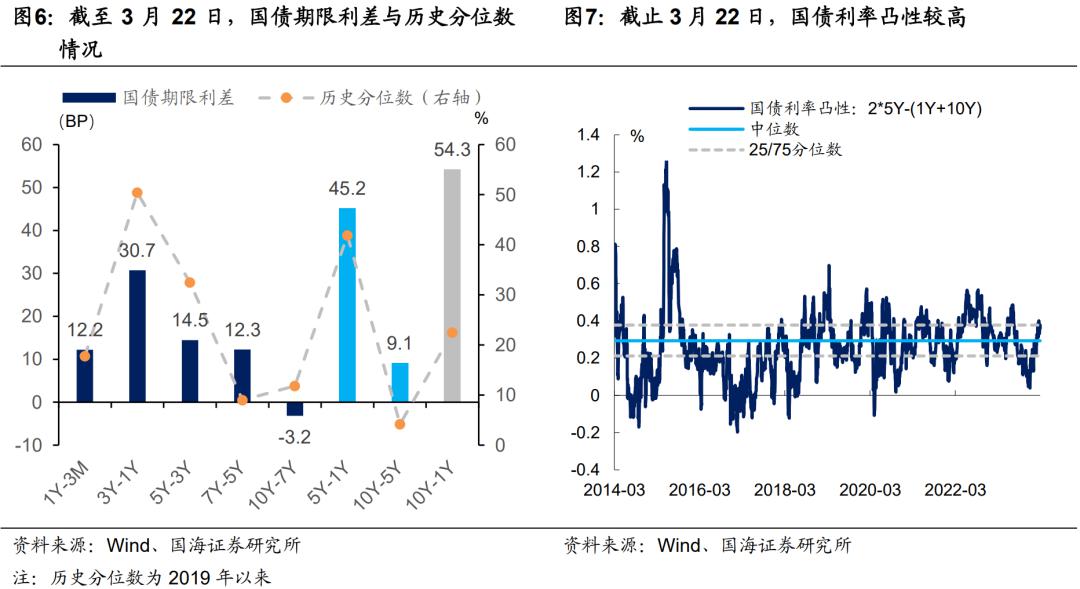

截至3月22日,在国债利率收益率曲线上,3Y-1Y、5Y-1Y期限利差仍有一定的收益空间,历史分位数位于2019年以来的40%以上,而10Y-5Y期限利差则位于2019年以来的历史低位(图6),导致目前国债收益率曲线凸性较高(图7)。

基于收益率曲线“凸性回归”的特性,我们认为3Y-5Y券种仍具有一定的性价比,而10Y的性价比偏低。在此背景下,“子弹策略”或优于“哑铃策略”。

进一步我们思考,为何中长债的“MLF加减点”定价框架有所弱化?

我们认为,这可能是因为央行的降息策略,正在从“MLF-LPR联动降息”,变为“存款利率-LPR联动降息”。2023年12月至2024年2月,我们刚经历了一轮存款利率和5年期LPR下调,但MLF利率未动。

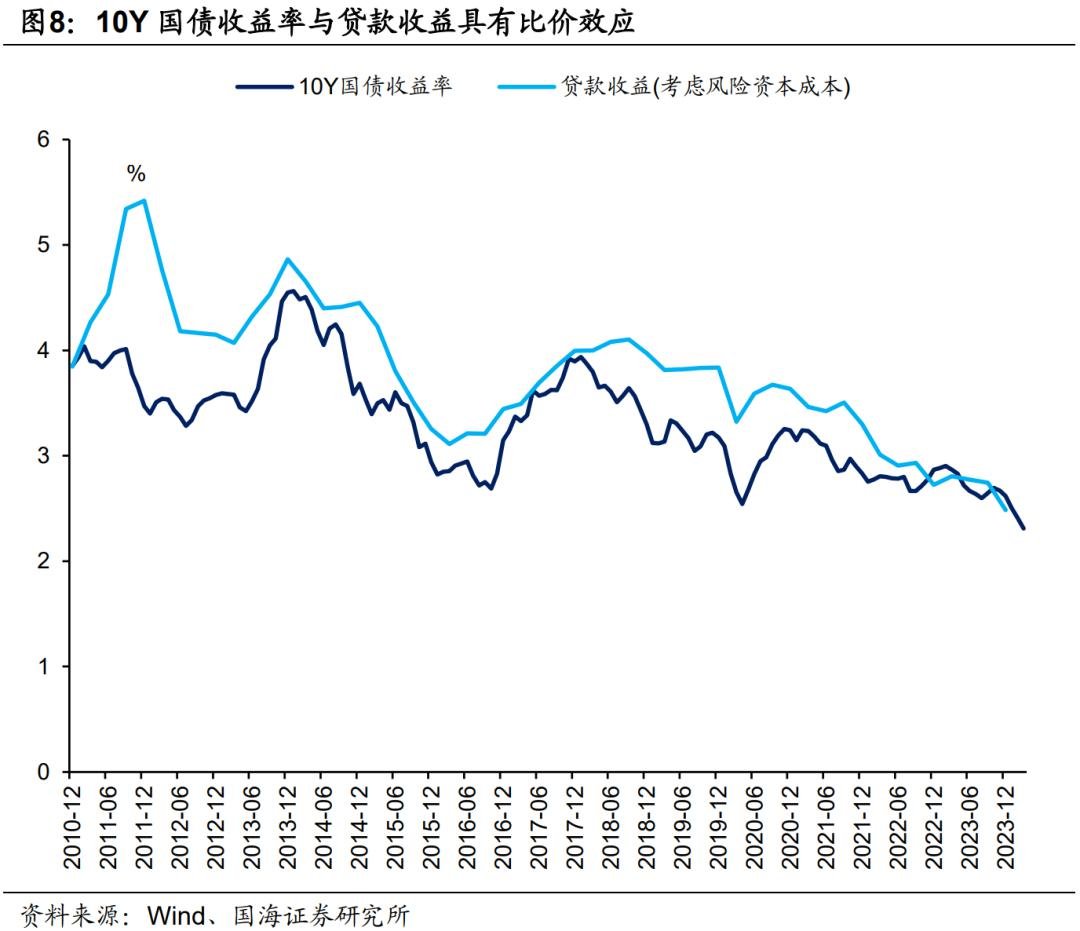

对于商业银行自营而言,贷款与中长利率债是可相互替代的资产。当存款利率联动LPR下调、贷款利率下行时,这有助于降低银行自营对于中长债的配置点位(图8)。然而同一时间MLF并未调整,这就使得中长债相较于MLF的减点可能加大,我们认为单纯从“MLF加减点”历史分位数的角度定价中长债,策略将有所弱化。

展望未来,我们认为“存款利率与LPR联动降息,但MLF不变”的情况仍有可能继续出现。若此种降息情况再度出现,中长债相较于MLF的减点可能进一步向下突破,投资者需要予以关注。

3、超长端:关注资产供需与比价

2022年以来,国债30Y-10Y利差不断压缩,传统的“10Y利率加点”定价框架明显弱化,我们认为与保险等配置机构对超长债资产的需求刚性有关。

在2023年9月25日报告《保险配债有哪些特点?》中,我们分析认为,保险由于负债端稳定且久期长,利率债投资上偏好超长券种,对10Y及以下利率债需求较弱。这就使得“30Y-10Y利差”所展现的资产比价,参考意义下降(即使期限利差低,保险配置盘可能也难以转换至10Y以下利率债)。

展望未来,我们认为判断超长债行情,需关注两方面因素:

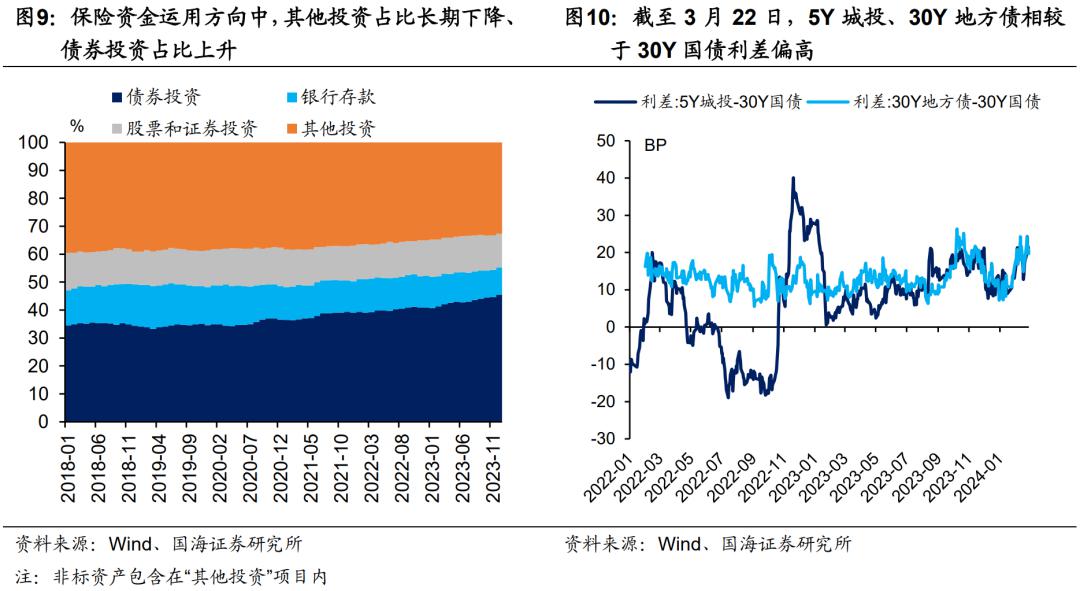

(1)资产供需,包括长期非标资产、超长期标债供给。长期来看,我们认为受地产周期下行、城投债风险等问题影响,长期非标资产供给收缩,保险对于标债的配置比例上升(图9),或有助于压低超长债利率。但短期来看,1万亿元超长特别国债即将发行,超长国债供给上升或将支撑超长债利率。

(2)同类资产比价,包括与超长地方债、5Y信用债比价。在报告《保险配债有哪些特点?》中,我们总结过保险配置盘除了配置超长国债外,也偏好配置超长地方债、5Y信用债。截至3月22日,相较于30Y国债,30Y地方债、5Y城投债利差均偏高(图10),使得保险配置盘对前者需求较弱,利率下行动力可能不足。

4、总结

当前,债市哪些定价策略仍有效?

(1)短端,资金利率定价策略仍有效。目前“短债-DR007利差”处于历史偏低位置,在“防空转”背景下,资金利率短期内或难以向下,短端利率向下空间可能有限。

(2)中长端,“短端+期限利差”策略仍有效,本质上是长、短端资产比价。目前10Y期限利差偏低,3-5Y或仍有一定空间,我们认为“子弹策略”或优于“哑铃策略”。

“MLF加减点”框架弱化,可能是由于央行降息策略从“MLF-LPR”联动,变为“存款利率-LPR联动”。在MLF不变但LPR下调的情况下,“中长债-贷款”的比价效应或促使中长债进一步下行,导致传统的“MLF加减点”框架弱化。下一阶段,“存款利率-LPR”联动降息,但MLF不变的情况仍有可能出现,届时中长债利率可能继续向下突破,将进一步弱化“MLF加减点”框架。

(3)超长端。超长债配置盘(保险)需求较为刚性,通过30Y-10Y进行历史比价的参考意义较弱。我们认为定价主要看两个因素:

①资产供需。中长期来看,超长端资产供给下降,保险对于标债的配置需求上升,超长债利率长期或有向下空间。短期来看,超长特别国债即将发行,资产供给上升或对超长端利率形成支撑。

②同类资产比价。可通过比价超长地方债、5Y信用债等其他保险配置品种,判断短期内超长国债交易节奏。

本文作者:靳毅 、吕剑宇,来源:国海证券,原文标题:《寻找债市的“锚”》

靳毅 SAC编号:S0350517100001

吕剑宇 SAC编号:S0350521040001

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.