如何看人民币汇率

报告摘要

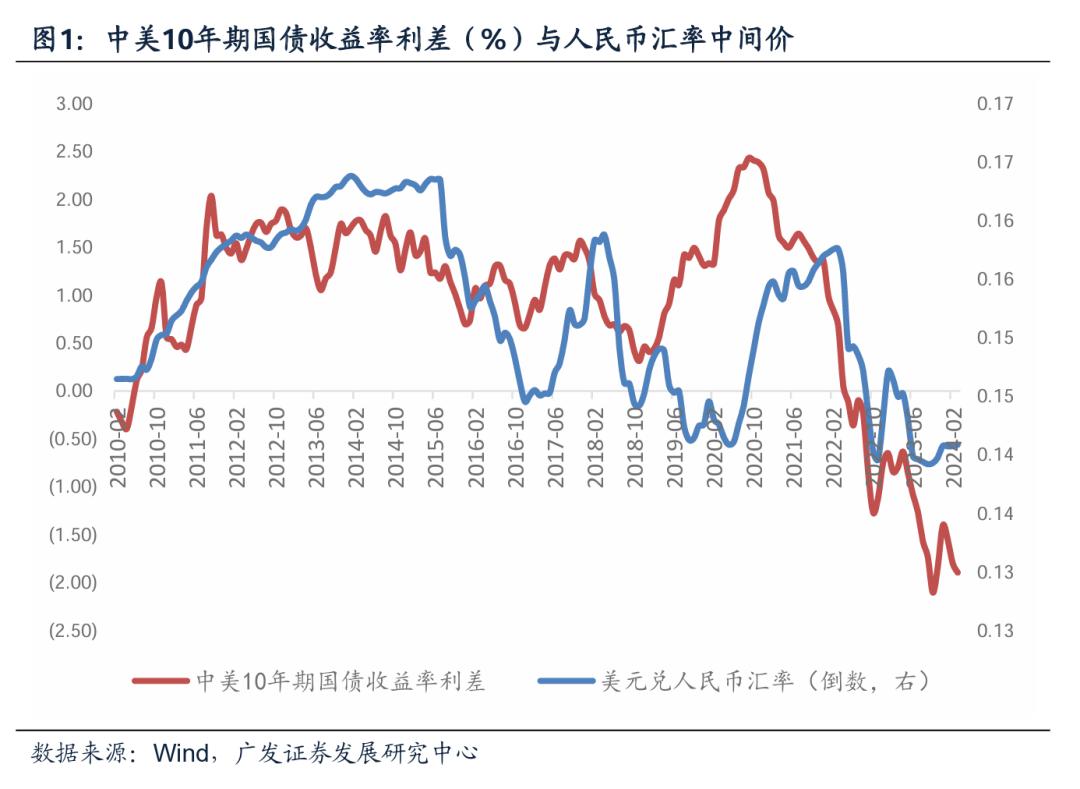

第一,一般来说,汇率有三个定价因素:购买力平价、内外利差、风险溢价。2022年初至今,人民币汇率走势与中美10年期国债收益率的差值之间保持着较高的经验相关度(图),远高于历史上多数时段,显示利差在这此期间对汇率的解释力较为显性。疫后美国通胀中枢走高带动名义增长,高名义增长率抬高其利率中枢,从而导致中美利差缩窄。从数据看,2022年1月中美10年期国债收益率月均值分别为2.8%和1.8%;2024年3月则分别为2.3%和4.2%;和利差变化的过程同步,美元兑人民币即期汇率月均值从2022年1月的6.35逐步调整为2024年3月的7.20。

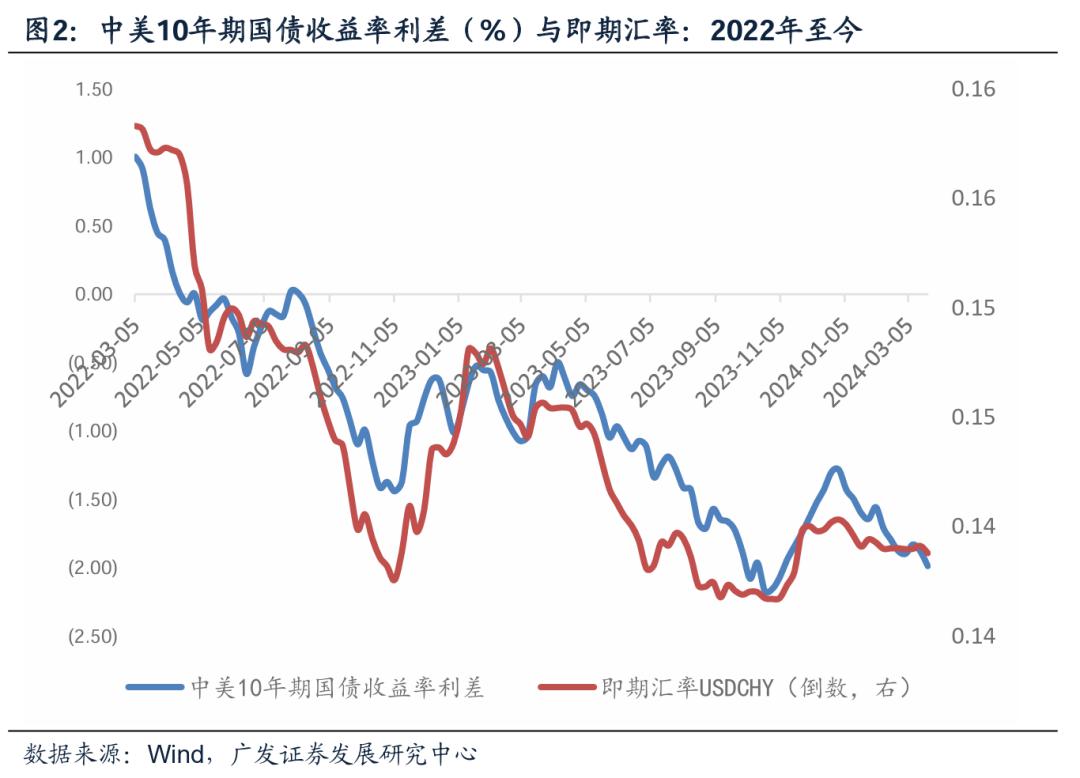

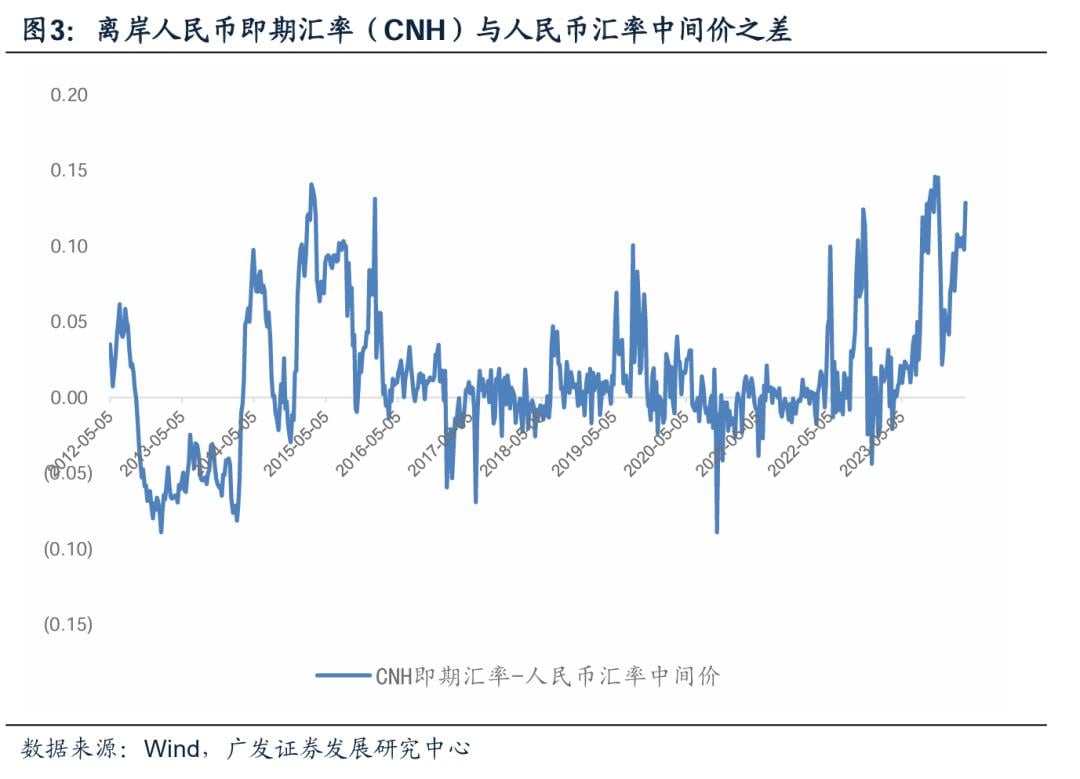

第二,进一步看利差的当前位置。2023年10月-210bp的中美国债收益率利差是本轮短周期最低点,11-12月差值幅度收窄,但2024年2-3月则再度有所扩大。目前绝对利差幅度并不大于2023年10月,但一个影响因素来自于市场预期方向上的错位:2024年以来美国通胀高于预期,美联储降息周期较去年底预期有所后推,何时启动尚不确定;而国内政策储备较多,尚存积极货币政策空间,3月21日央行指出“法定存款准备金率仍有下降空间”。逻辑上无论是降息还是降准,都会先推动无风险利率下沉,等带动了信用扩张和名义增长回升后再促成利率上行。从2-3月离岸即期汇率(CNH)和中间价的差值处于偏高水平来看(图),离岸市场可能存在着博弈国内进一步宽松的预期。

第三,3月第三周“超级央行周”的两个事件进一步带来扰动。一是日央行3月议息会议姿态偏鸽,对后续加息节奏保持谨慎,这导致日元对美元走弱;二是瑞士央行意外降息25个基点。基于美元指数货币篮子的构成,3月21日、22日美元指数环比上行分别为0.59%、0.41%。人民币汇率受到这一过程的影响。我们理解,离岸价包含的预期是一个基础,上述是一个诱发因素。

第四,抛开短期扰动因素,我们倾向于在目前位置,人民币汇率是存在两大有利因素的:一是国内无风险利率的位置已经偏低,2020年以来名义GDP增速/10年期国债收益率均值为2.2倍,这意味着当下2.3%左右的10年期国债收益率隐含了5.0%左右的名义GDP增速,已处于名义增长假设的下限附近;二是政策对于汇率较为明确的姿态。3月21日国新办发布会上央行指出,既“坚持市场在汇率形成中起决定作用”,又“强化预期引导,防范汇率超调风险”,政策对于汇率的基本态度应该没有变化。上述两点对应着人民币汇率有条件保持基本稳定。

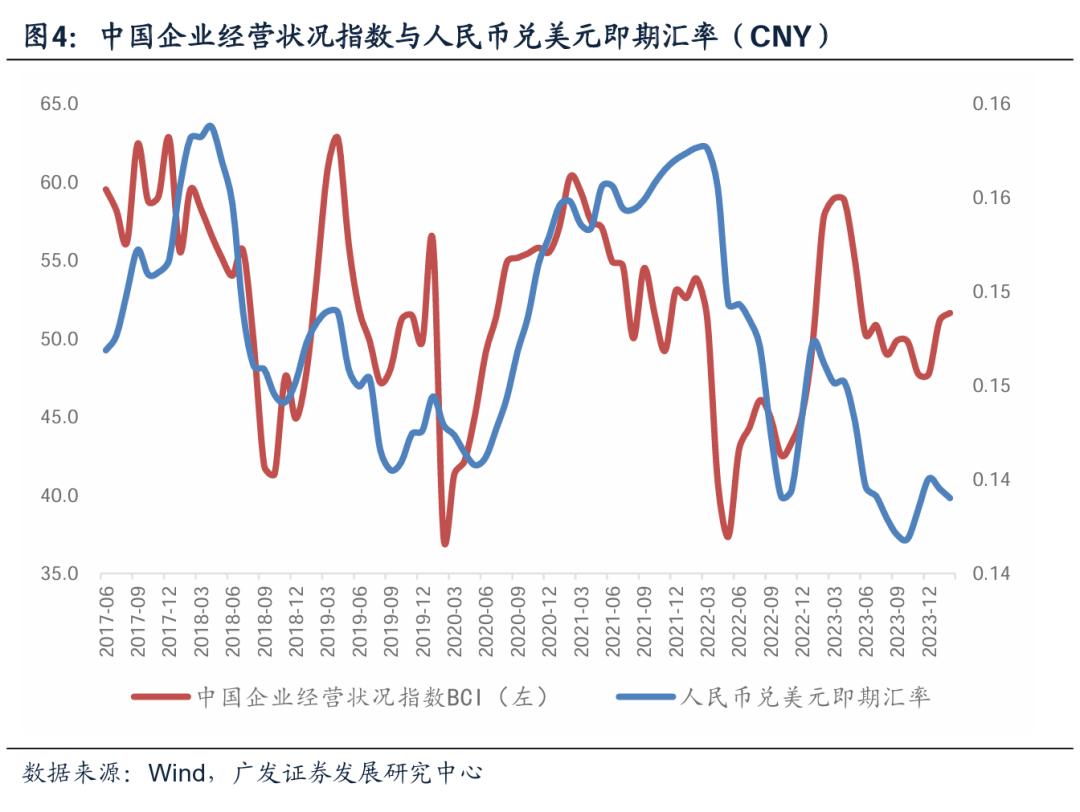

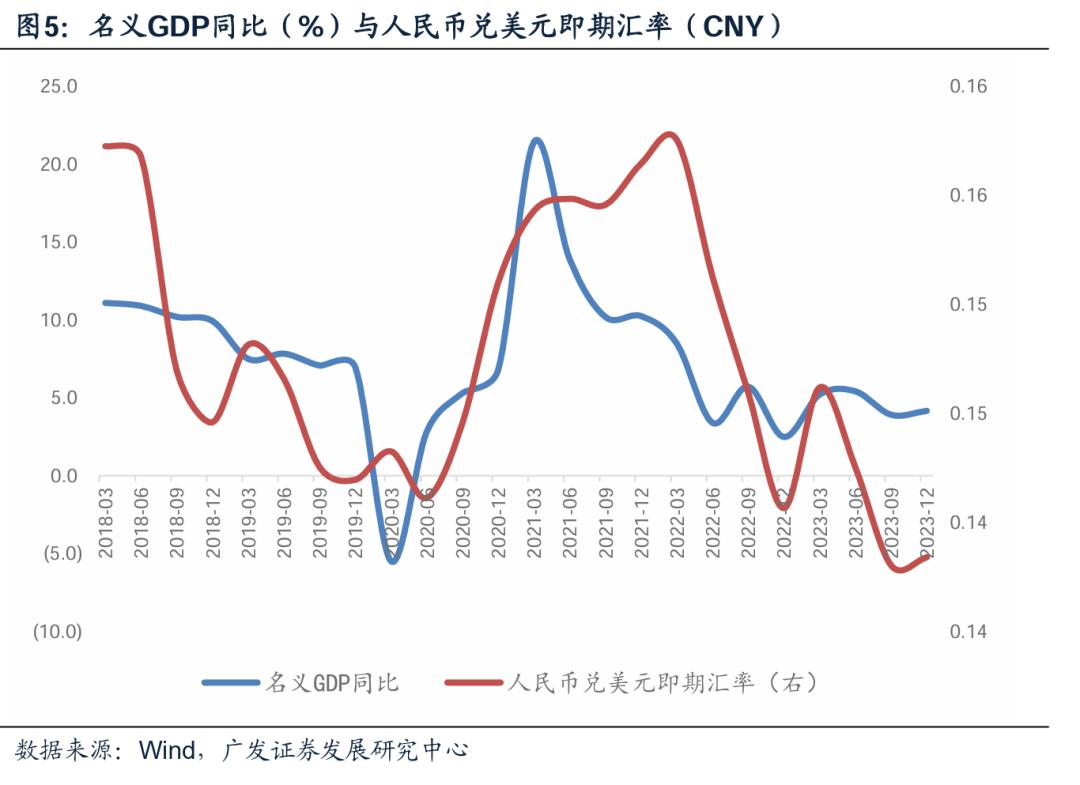

第五,进一步去看,因为利率和利差也是由名义增长率决定,所以增长是一个最终关键。如果以季度名义GDP同比、月度BCI作为增长的影子指标,可以看到2018年以来它们与人民币汇率走势基本同步(图)。2024年名义GDP斜率将是汇率走势的决定因素。

第六,从量的角度看,我们把年初的增长特征总结为制造业好转、建筑业调整。值得注意的是,对于建筑业来说,地产销售调整影响、化债影响已经释放;增量财政影响尚待显现,二季度随着3月22日国常会关于地产“系统谋划相关支持政策,有效激发潜在需求”政策的落地,以及广义财政增量的逐步投放、专项债节奏的重新加快,经济实际增长率具备进一步企稳回升基础。

从价的角度看,一个想象空间是政府工作报告强调的“加强重点行业统筹布局和投资引导, 防止产能过剩和低水平重复建设”;3月21日央行也指出“人民银行将引导金融机构科学评估风险,抑制产能过剩行业盲目扩张”,而这一点有助于“价格水平的温和回升”。在量价双线索之下,如果名义增长能够如期回升,将对汇率形成有效支撑。

正文

一般来说,汇率有三个定价因素:购买力平价、内外利差、风险溢价。2022年初至今,人民币汇率走势与中美10年期国债收益率的差值之间保持着较高的经验相关度,远高于历史上多数时段,显示利差在这此期间对汇率的解释力较为显性。疫后美国通胀中枢走高带动名义增长,高名义增长率抬高其利率中枢,从而导致中美利差缩窄。从数据看,2022年1月中美10年期国债收益率月均值分别为2.8%和1.8%;2024年3月则分别为2.3%和4.2%;和利差变化的过程同步,美元兑人民币即期汇率月均值从2022年1月的6.35逐步调整为2024年3月的7.20。

在《人民币汇率的三个标尺》中,我们曾指出:金融资产是一种具有不确定性的远期凭证,它的定价由三个因素决定,一是预期收益,或叫资产盈利能力;二是贴现率,或者叫时间成本;三是风险,或者叫概率。股票、债券、商品的定价均不离这一基本框架。就汇率来说也同一道理,购买力平价、利差和风险溢价构成汇率定价的三个标尺。

从利差角度来看,如果观测中美10年期国债收益率利差与人民币汇率走势的关系,2010年以来吻合的阶段、背离的阶段都存在,这也反映了汇率定价的复杂性。但值得注意的是,2022年以来,二者基本上保持着较好的相关性。这意味着在这一时段,利差定价的特征是比较显性化的。

进一步看利差的当前位置。2023年10月-210bp的中美国债收益率利差是本轮短周期最低点,11-12月差值幅度收窄,但2024年2-3月则再度有所扩大。目前绝对利差幅度并不大于2023年10月,但一个影响因素来自于市场预期方向上的错位:由于2024年以来美国通胀高于预期,美联储降息周期较去年底预期有所后推,何时启动尚不确定;而国内政策储备较多,尚存积极货币政策空间,3月21日央行指出“法定存款准备金率仍有下降空间”。逻辑上,无论是降息还是降准,都会先推动无风险利率下沉,等带动了信用扩张和名义增长回升后再促成利率上行。从2-3月离岸即期汇率(CNH)和中间价的差值处于偏高水平来看,离岸市场可能存在着博弈国内进一步宽松的预期。

从2024年美国通胀走势来看,1月明显超预期:1月CPI同比增3.1%,高于预期的2.9%;核心CPI同比增3.9%, 高于预期的3.7%。2月有所缓和,但依然是高于预期的:2月CPI同比增3.2%,高于预期的3.1%;核心CPI同比增3.8%, 高于预期的3.7%。在3月FOMC会议中,亦上调了对全年GDP、核心PCE等指标的预期。这对应着尽管政策逻辑上在走向降息周期,但时间上存在不确定性。在前期报告《美国核心通胀回落趋势未变》、《美联储态度偏鸽,基准情形是美年内三次降息》中,我们有详细分析。

国内尚存积极货币政策空间,在3月21日国新办的发布会上,央行指出“我国货币政策有充足的政策空间和丰富的工具储备,法定存款准备金率仍有下降空间,存款成本下行和主要经济体货币政策转向有利于拓宽利率政策操作的自主性”。

从离岸即期汇率(CNH)和中间价的差值来看,历史上相对偏大的时段分别是2015年初、2015年三季度、2016年初、2019年三季度、2022年四季度、2023年三季度,以及今年一季度。

3月第三周“超级央行周”的两个事件进一步带来扰动。一是日央行3月议息会议姿态偏鸽,对后续加息节奏保持谨慎,这导致日元对美元走弱;二是瑞士央行意外降息25个基点。基于美元指数货币篮子的构成,3月21日、22日美元指数环比上行分别为0.59%、0.41%。人民币汇率受到这一过程的影响。我们理解,离岸价包含的预期是一个基础,上述是一个诱发因素。

日央行2024年3月议息会议中,日央行退出负利率政策,但对未来加息持审慎态度。在近期报告《日央行转向与资产价格反应》中,我们有过分析:由于对日央行转向已有预期,日元兑美元在决议公布后快速贬值至150日元/美元,并继续走弱,一方面可能前期市场对结果已完全定价,另一方面是日央行及植田和男对后期货币政策路径表态偏鸽所致。从日本国内逻辑看,单次操作映射政策思路和风格,后续应整体是偏渐进式策略;从海外情况看,即便美联储二季度启动预防性降息,但年内幅度不大情况下,美日利差很难有实质性收敛。

当地时间3月21日,瑞士央行公布最新利率决议,出乎市场预料地将关键政策利率下调25个基点。

日元、瑞士法郎均是全球主流货币,也是美元指数的构成成分。日本和瑞士的货币政策导致美元有短期被动走强的效应。

抛开短期扰动因素,我们倾向于在目前位置,人民币汇率是存在两大有利因素的:一是国内无风险利率的位置已经偏低,2020年以来名义GDP增速/10年期国债收益率均值为2.2倍,这意味着当下2.3%左右的10年期国债收益率隐含了5.0%左右的名义GDP增速,已处于名义增长假设的下限附近;二是政策对于汇率较为明确的姿态。3月21日国新办发布会上央行指出,既“坚持市场在汇率形成中起决定作用”,又“强化预期引导,防范汇率超调风险”,政策对于汇率的基本态度应该没有变化。上述两点对应着人民币汇率有条件保持基本稳定。

在报告《利率的本质》中,我们曾指出名义GDP增速/10年期国债收益率这一“估值”长期不断下行,它在2002-2011年的均值为4.6倍,2012-2021年的均值为2.6倍。而从疫情之后的数字看(2020-2023年),四年均值为2.2倍。这意味着2.3%左右的10年期国债收益率隐含的定价假设是名义GDP同比5%左右。我们知道2024年的实际增长目标是5%,5%的名义增长意味着平减指数为零,这应处于预测假设区间的下限情形。2023年名义增长率也有4.6%,2024年我们估计应会较这一水平有较明显的修复。

3月21日国新办发布会,央行指出,今年以来“既坚持市场在汇率形成中起决定作用,发挥好汇率对宏观经济、国际收支的调节功能,又强化预期引导,防范汇率超调风险,在复杂形势下保持了人民币汇率的基本稳定”、下阶段要“加大力度盘活存量金融资源,保持人民币汇率在合理均衡水平上的基本稳定,平衡好短期和长期、稳增长和防风险、内部均衡和外部均衡的关系”。

进一步去看,因为利率和利差也是由名义增长率决定,所以增长是一个最终关键。如果以季度名义GDP同比、月度BCI作为增长的影子指标,可以看到2018年以来它们与人民币汇率走势基本同步。2024年名义GDP斜率将是汇率走势的决定因素。从量的角度看,我们在近期报告《如何看铜和螺纹钢价格的背离》中把年初的增长特征总结为制造业好转、建筑业调整。值得注意的是,对于建筑业来说,地产销售调整影响、化债影响已经释放;增量财政影响尚待显现,二季度随着3月22日国常会关于地产“系统谋划相关支持政策,有效激发潜在需求”政策的落地,以及广义财政增量的逐步投放、专项债节奏的重新加快,经济实际增长率具备进一步企稳回升基础。从价的角度看,一个想象空间是政府工作报告强调的“加强重点行业统筹布局和投资引导, 防止产能过剩和低水平重复建设”;3月21日央行也指出“人民银行将引导金融机构科学评估风险,抑制产能过剩行业盲目扩张”,而这一点有助于“价格水平的温和回升”。在量价双线索之下,如果名义增长能够如期回升,将对汇率形成有效支撑。

假设风险:2024年宏观经济和金融环境变化超预期,美国降息幅度低于预期,美元波动超预期,国内房地产销售和投资下行风险超预期,国内通胀下行压力超预期,汇率市场波动超预期。

来源:广发宏观郭磊 原文标题《如何看人民币汇率》

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.