一文看懂:黄金的价格受什么影响?24年还能涨吗?

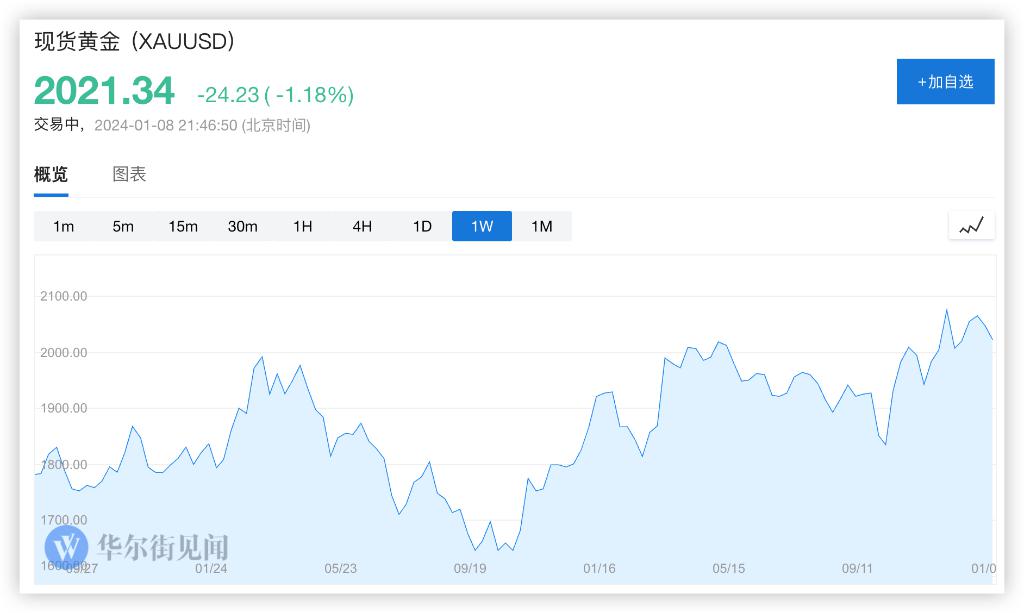

2023年,黄金在一众资产中表现亮眼,全年累计涨幅超15%,最高价一度冲破2100美元/盎司,创下历史新高。

时间来到2024年,中东与俄乌的冲突仍未停息,叠加市场押注全球央行年内将大举降息,黄金表现依然强势。截至发稿,金价仍位于2000美元/盎司上方。

不过,汇丰银行首席贵金属分析师James Steel认为,金价在今年的走势存在很大不确定性,金融市场对2024年降息的预期与美联储点阵图之间出现了脱节,黄金已经“抢跑”,过度计入了美联储降息预期,且该行预计,今年美元表现仍有支撑,不会太过疲软,金价进一步上涨的空间有限。

汇丰将2024年和2025年现货黄金目标价定为1947美元/盎司和1835美元/盎司,维持1600美元/盎司的长期预测不变。

金价已经抢跑,美元和美债利率两大定价因子都存在不确定性

影响金价的变量非常多,其中美债利率和美元起着决定性作用。

黄金本身不产生收益(利息)。因此,当加息预期形成时,金价往往走软。从过去两年的数据来看,当投资者预计美联储会进一步收紧政策时,金价下跌,而当预期变为美联储放宽政策时,金价则会上升。

美元与金价同为央行储备资产,二者存在替代效应,价格呈跷跷板关系,美元回落则金价上升,反之亦然。

就美债收益率而言,汇丰指出,相较美联储点阵图显示的降息步伐,金价已经抢跑,不及预期的降息幅度可能会阻碍金价进一步反弹:

在过去的几个月里,金融市场对2024年降息的预期与美联储点阵图之间出现了脱节。市场对2024年降息的预期一直在150个基点左右,有时甚至更高,3月份FOMC首次降息的可能性大约为50%。

如此大规模的降息前景令黄金大涨。在2023年的最后几个月里,美联储的多位高级官员一再回击这一猜测,但市场迄今为止仍对美联储试图调低降息预期的努力置若罔闻。美联储点阵图的中值暗示今年将降息75个基点。

黄金已经定价2024年150个基点的降息幅度。如果美联储没有像市场预期的那样大幅或快速降息,那么黄金价格可能会逐步走低。这在很大程度上取决于市场今后将如何继续评估货币政策和美元。

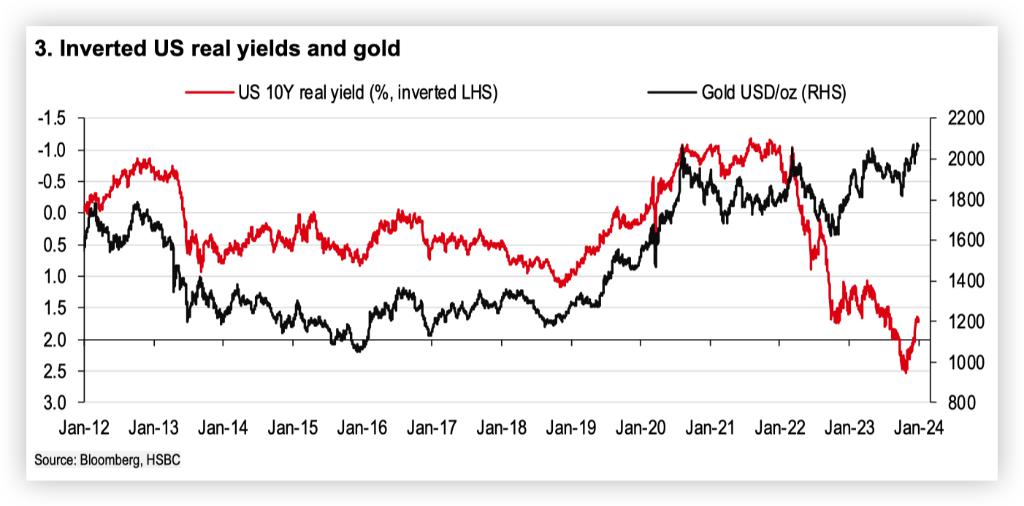

另外,十年期美债实际收益率是投资者持有黄金的机会成本,机会成本下降则金价上升,反之亦然。

汇丰认为,目前十年期美债实际收益率走势不利于黄金:

十年期美债实际收益率在本世纪初跌至负值,助长了黄金的涨势。目前实际收益率稳固为正,但这并没有减弱黄金的涨势。

我们认为,随着时间的推移,实际利率最终将导致黄金涨势的结束,并对黄金价格构成压力。

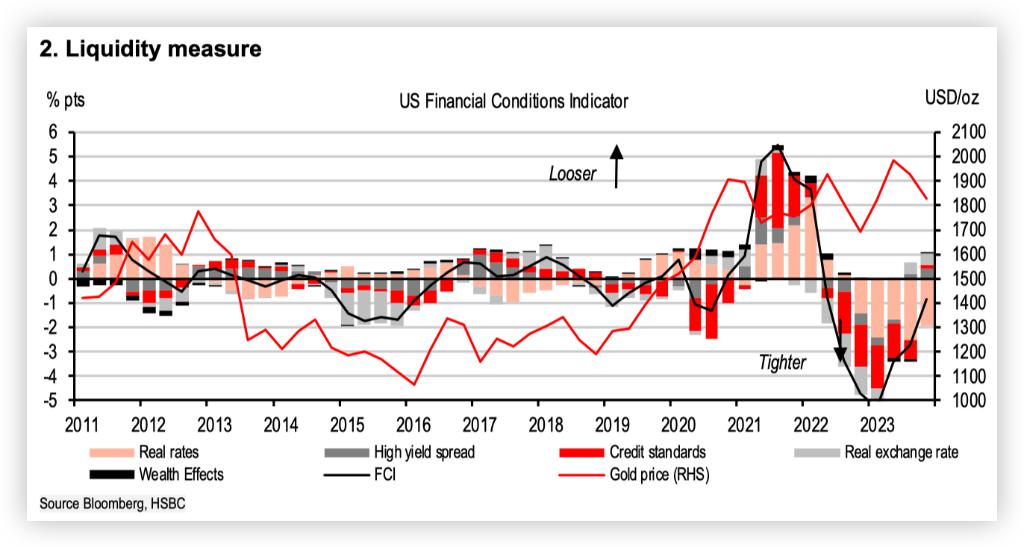

此外,汇丰还指出,从历史数据来看,美国金融条件越紧张,黄金就越有可能走弱。2022年第一季度至第四季度,流动性从宽松转向紧缩。23年上半年,金融条件收紧,黄金走低,目前的金融条件虽然没有去年上半年那么紧张,但也绝非宽松,这也限制了黄金进一步上行。

就美元而言,汇丰预计,尽管23年四季度降息预期高涨推动美元走软,但这种情况可能不会持续到2024年。

首先,和美债收益率下行一致,目前导致美元走软的主要是美联储大幅降息的预期,但汇丰对未来美联储降息的幅度持谨慎态度;

其次,按照市场现在的预期,美国经济数据降温、进入“金发姑娘”阶段的确不利于美元。但汇丰认为,如果美国经济陷入更严重的恶化,可能会利好美元,打击风险情绪,导致黄金走低:

美国经济放缓将导致美国贸易伙伴出口增长放缓,那么全球整体出口表现和全球经济增长将进一步下滑。强势美元一直在抵消全球增长的疲软。也就是说,如果美元开始失速,那么反而会加剧全球经济疲软。

更大的风险在于,美国经济放缓的幅度超过预期,从而拖累全球经济增长,使美元因其风险偏好和反周期地位而走低,可能会更给金价带来更大的负面影响。不能指望美元持续走弱来进一步拉升黄金。

央行购金力度会减弱,但仍将维持在历史高位

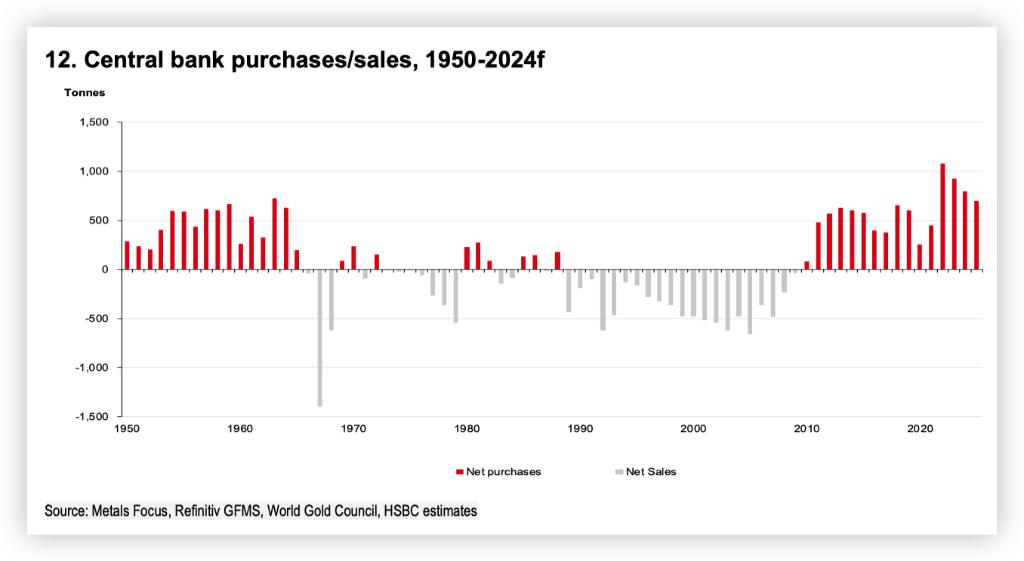

从供需来看,黄金存在供给刚性。因此需求端的变化也会给金价带来显著影响。自2022年以来,全球央行持续购入黄金是推高金价的关键因素之一。

汇丰指出,央行大举购金主要出于以下五个原因:

投资组合多样化。黄金可作为投资组合的多样化工具,降低持有其他国家货币和债券的风险,购买黄金可以减少持有大量美元的情况。

降低风险。黄金没有交易对手,因此也没有信用风险。

应对重大金融风险。在国际收支危机(如1997-98年亚洲金融危机)中,黄金可以用来支付必要的进口商品或支撑本国货币,还可以作为贷款的抵押品。

应急资金。黄金是国家在紧急情况下的可靠资金。在国家处于紧急状态或发生冲突时,法币可能无法兑现,这时可以动用黄金。

提高声望。一些新兴市场国家的央行可能倾向于向发达国家的黄金持有量靠拢,为本国信用背书。

汇丰认为,2024/2025年,央行购金热潮还会持续,不过力度会比2022/2023年稍弱。

根据IFS的数据,央行在2022年购买了1082吨黄金,是上一年的两倍多,为1968年以来的最高购买水平,推动金价突破2000美元/盎司。

2023年,购买趋势仍在继续。根据世界黄金协会和IFS数据,各国央行在2023年前三个季度估计积累了800吨黄金。

地缘政治风险往往会推动央行持有更多黄金。在全新的、更加不可预测的环境中管理外汇储备的经济动机会间接促使各国持有更多的黄金份额。除了地缘政治原因外,外汇储备的增长往往会导致央行储备多样化,而黄金是最佳选择。

我们认为,央行在2023年的购买量可能高达925吨。我们认为,地缘政治风险、投资组合多样化需求和充裕的美元储备等综合因素将使各国央行在2024/2025年继续购买,尽管购买速度可能比2022/2033年更为温和。

我们将2024年的央行购买量预测从600吨提高到800吨,并将2025年的预测提高到700吨。尽管我们的预测显示央行的购买力度有所减弱,但我们认为央行的购买力度仍将保持在历史高位,并对金价起到支撑作用。

金融因素之外,金价还会被这些因素影响

地缘政治

黄金一直被视为避险资产,与地缘政治风险存在高度正相关性。

汇丰认为,过去几年持续升级的地缘政治风险以及贸易摩擦在维持金价方面发挥了重要作用,这种影响将会持续下去。虽然金价可能会出现回调,但地缘政治风险将使金价维持在高位。

2024年,世界各地频繁的政治选举也将左右金价走势:

虽然地缘政治可能不是黄金的决定性影响因素,但在过去几年中,它的地位明显上升。2024年将是地缘政治风险高企的一年,无疑将对黄金产生影响。

衡量这些风险走向的一个重要指标将是选举。2024年全球预计将有75次选举,包括中国台湾地区、美国、印度、印度尼西亚、墨西哥、欧洲议会、南非和委内瑞拉,其中一半是总统选举,参与投票的选民人数为40亿,约占世界总人口的一半。

在选举结果揭晓之前,地缘政治的不确定性以及对黄金的避险需求可能会一直居高不下。传统上,当中左翼掌权时,黄金价格往往表现较好。例如,历史上美国民主党执政时,黄金黄金表现通常较好。

气候变化

汇丰认为,随着极端天气事件破坏性越来越强、越来越高发,黄金作为安全资产的吸引力将进一步提升:

热浪、洪水和野火等极端天气事件发生的频率和严重程度增加,会对社会和宏观经济产生重大影响。气温上升已经证明具有破坏性,鉴于目前大气中温室气体的浓度和未来几年全球排放量的预测,预计气温上升还会加剧。这些影响会进一步增加黄金等更安全资产的吸引力,并支撑其价格。

与此同时,随着气候风险的上升,包括资产管理公司在内的经济参与者预计经济将出现不稳定,黄金可被视为分散和对冲气候风险的一种方式。我们认为,随着气候风险和气候影响的增加,投资者可能会将资产重新配置到黄金上,从而对金价产生积极影响。

贸易

贸易也是影响金价的非金融因素之一。汇丰指出,传统上,金价往往在世界贸易萎缩时期上涨,而在贸易增长高于均值时下跌。

该行认为,2022年一来,全球贸易贸易流动趋弱,有望支撑黄金价格,不过支撑的幅度相对有限:

展望未来,经合组织预计全球贸易量将缓慢恢复,但与历史标准相比仍相对疲软。在持续的地缘政治紧张局势和气候相关问题的影响下,全球企业的供应链可能会持续中断。

根据经合组织预测,2023年世界贸易估计值增长1.1%,2024年世界贸易将同比增长2.7%,2025年将增长3.3%。

从黄金的角度来看,我们认为贸易流量略有改善本身不足以对黄金构成压力,但我们不会将贸易疲软视为金价上涨的关键催化剂。

珠宝消费

如前所述,由于黄金的供给刚性,中长期来看,金价会受到需求变化的显著影响。汇丰指出,珠宝在实物黄金市场中占据主导地位,约占实物黄金消费总量的一半,珠宝消费不仅是实物需求的重要决定因素,也是金价的重要影响因子。

不过,珠宝消费对黄金价格的影响不易察觉,且存在较大滞后性。购买模式的变化可能需要几个月的时间才能传导到金价。

展望2024年,汇丰认为,目前金价已经位于2000美元/盎司上方,劝退了许多新兴市场价格敏感的消费者,预计今明两年黄金珠宝需求将走软。

汇丰称,从国家角度看,中国和印度占全球实物黄金需求的一半左右,包括黄金首饰需求的一半。因此两国的需求是影响世界黄金市场的关键因素,观察印度和中国的黄金消费模式有助于预测世界黄金价格走势。

从现有数据来看,2023年三季度,中国黄金珠宝需求同比下滑6%,主要是由于消费者因金价过高而减少了购买量。印度同期珠宝需求则增长了6%,主要是受南部邦的节日采购需求推动。与中国不同,印度黄金珠宝相当大一部分需求来自收入最低的50%人口,因此印度珠宝市场对价格变化非常敏感。而且与西方市场不同的是,黄金价格的变化会迅速传导到首饰价格,波动性很强。

23年第三季度,大多数其他国家的黄金珠宝需求都有所下降,西方国家的降幅一般不大,而大多数新兴市场国家的黄金消费量降幅较大。

汇丰认为,超过2000美元/盎司的价格,一般上会限制新兴市场中对价格敏感的买家购买黄金,即使在对价格不太敏感的北美和西欧消费国,高价格和利率上升也会抑制需求。

该行预计:

2024年上半年,全球大部分地区的经济活动仍将疲软和/或进一步放缓,此后将逐步复苏。虽然这绝不意味着珠宝需求的崩溃,但这对消费来说并不是一个好兆头。通胀下降减轻了对实际收入的挤压,并提高了消费能力,但利率提高同时限制了消费。我们认为,除非金价跌破2000美元/盎司,否则全球珠宝需求不会迅速恢复。

今明两年,世界其他地区的珠宝需求前景可能会受到抑制,价格上涨将抑制大部分非经合组织国家的需求。

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.