2024年全景展望

进入2024年,全球央行的降息进程能否帮助美股和黄金再创新高?原油能否摆脱颓势迎来转机?货币市场又蕴含着哪些机遇?

宏观 — 央行的左右为难

2023年10国集团(G10)央行总共加息38次,累计幅度为1200个基点,虽然全年的紧缩程度远不及2022年,但全球通胀在过去一年的显著降温表明央行的加息抗通胀战役取得了初步胜利。

进入2024年,通胀回落速度预计将放缓,想要实现央行的通胀目标可能还需要2-3年时间,这让央行陷入了两难境地。若降息过早过快,通胀可能死灰复燃;若长时间维持紧缩政策,经济则可能放缓甚至陷入衰退。国际货币基金组织(IMF)10月的报告预测全球经济今年将温和放缓。

当前的市场的共识是,2024年发达经济体将进入降息周期(目前仅有美联储明确表达了降息立场),但开始时间点和全年降息幅度存在不确定性,这取决于经济运行状况。

若全球衰退预期愈发明显,金融市场风声鹤唳,或出现其他黑天鹅事件,降息可能会以快速且激进的方式展开,旨在避免市场的流动性危机。不过值得注意的是,美国过去的十次经济衰退似乎都与降息如影相随,虽然样本较小,但也说明了降息本身并不是灵丹妙药。

若经济展现出一定的韧性(通胀持续回落但没有引发失业率的大幅升高),降息或以较温和的形式呈现,这种“预防性”降息主要是为了避免金融环境收紧即实际利率的升高。目前来看,这一种可能性更高。

股市 — 站在历史高点憧憬未来

美国三大股指以连续九周上涨的强势表现结束了2023年,全年的涨幅完全出乎投资者在年初时的预判。纳斯达克累计上涨43%领跑全球主要股指,标普500涨幅24%,道琼斯上涨13.7%且刷新历史新高。

全球主要股指2023年涨幅对比

来源:Tradingview

在AI浪潮的推动下,半导体板块始终是市场的热点和催化剂,其中英伟达以239%的年度涨幅傲视群雄,包括苹果和亚马逊在内的其他“七巨头”的涨幅也领先于大盘指数。

展望2024年,美国温和降息的可能性叠加AI热点的持续发酵有望成为美股(尤其是科技股)最大的利好,而相对稳健的经济环境或更加突显出美股资产的吸引力。与此同时,美国信用风险利差处于2022年以来的最低水平,整体金融环境(下图)相对宽松,货币市场基金规模创纪录的突破6万亿美元,这些都是美股今年继续冲高的潜在动力。

美国金融环境指数(蓝色) vs 标普500指数(红色)

来源:FRED

值得注意的是,2024年是美国的大选年。自1928年以来标普500在大选年的平均涨幅为11.57%(共和党赢得大选时的全年平均涨幅要大幅高于民主党),大选年份的上涨概率高达83%。

尽管存在诸多利好,但多头也并非高枕无忧。风险之一是被低估的衰退前景或被高估的降息预期;二是美国大选的不确定性(尤其是特朗普的参选);三是科技股过高的集中度风险。

放眼全球市场,日本和欧洲股市今年的表现同样亮眼,其中德国、法国,意大利等基准指数均创下新高,不过欧洲经济前景和日本的货币政策正常化或成为各自股市的潜在风险。

正是因为不确定性的存在,股市的波动率(例如VIX指数)很难始终保持在低位,因此今年欧美股市或无法重现2023年的强劲涨幅。相对来讲,中国股市具有更大的反弹空间。

黄金 — 历史新高只是开始?

黄金在2023年5月和12月两次刷新历史新高,最终收于2062美元,这是金价三年以来首次实现年度正收益(13%),而这可能仅仅只是个开始。

美联储在12月会议上明确表达了今年降息3次的预期,其他主要央行也在年末停下了加息的脚步,预计很快将跟上美国的节奏。

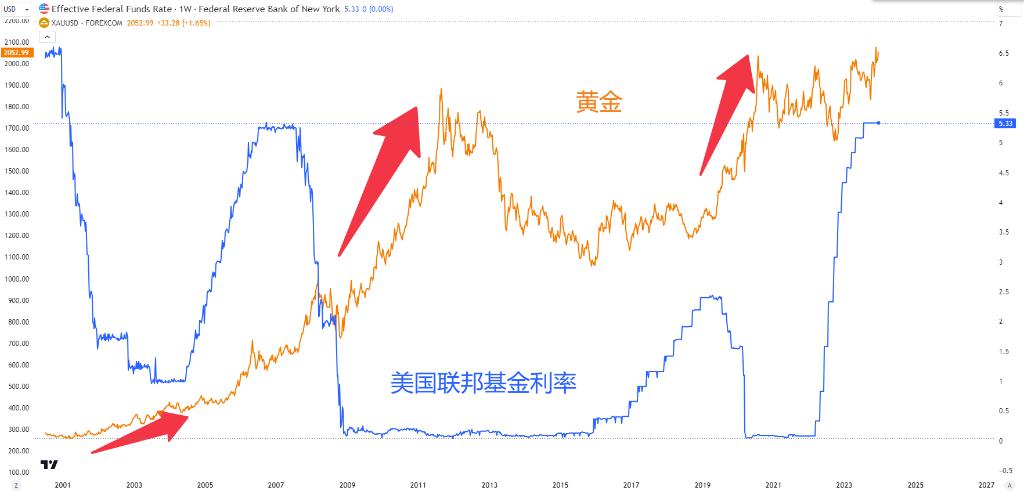

回顾美联储本世纪的三次降息周期,虽然背景各不相同,但结果无一例外都促成了金价攀升至历史新高。历史会在2024年重演吗?

美国联邦基金利率(蓝) vs 金价(黄)

来源:Tradingview

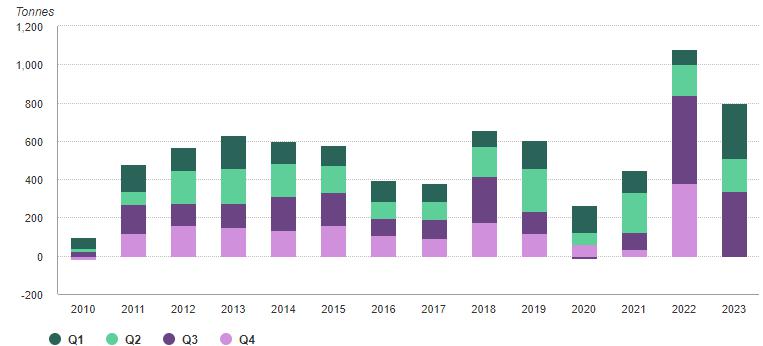

另外,全球央行2022全年和2023上半年的黄金购买量创历史新高,去年前三季度累计净购入800吨黄金,其中中国央行连续12个月增持黄金,创历史最长记录。考虑到对冲货币贬值、经济衰退和地缘政治等风险因素,全球央行尤其是新兴市场央行对黄金的需求将有增无减。

全球央行黄金净购买量 2010-2023

来源:世界黄金协会

对黄金来说,风险在于今年实际降息程度不及预期,在这种情形下金价恐面临一定程度的回撤,但也很难改变整体的上升趋势。

原油 — 期待转机

油价在2023年的下半年陷入低迷,在最后两个月更是有一波连续七周的下跌行情,全年累计跌超11%至71美元。进入2024年,市场在供需两方面都有着担心的理由。

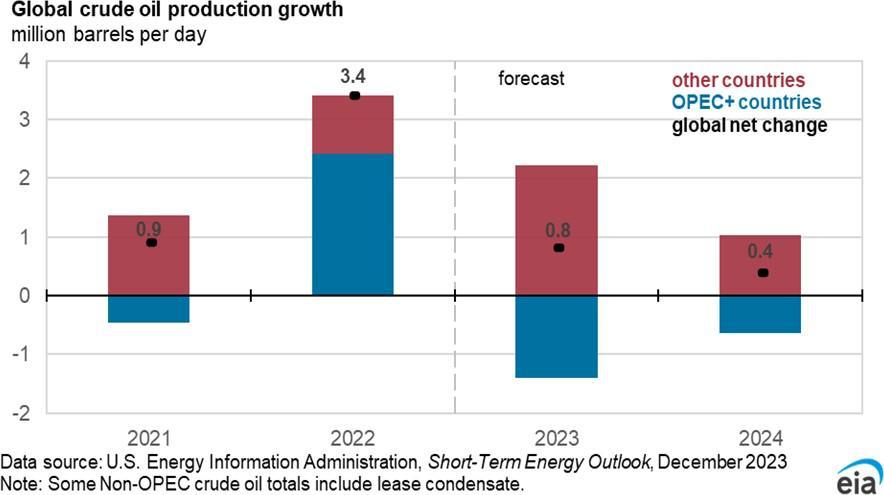

供应端,虽然OPCE+坚持减产但内部存在不小的分歧,同时非OPCE+成员国还在增加供应,这抵消了OPEC的努力,其中美国产能创下历史新高。需求端,尽管各大机构预测需求的温和增长,但全球经济放缓甚至衰退的阴霾始终无法驱散市场的担忧。

全球原油产能增长预测:OPEC+(蓝)vs 非OPEC+(红)

来源:EIA

考虑到加息对实体经济的冲击存在滞后效应,需求端的真正恢复预计至少要等到今年下半年(排除衰退因素后),因此年初或将维持供应过剩的局面从而令油价承压。

不过也不必过度悲观。OPEC+占全球原油总产量的约40%,因此该组织有能力通过调整产能政策来避免油价的大幅下跌。此外,沙特想要实现财政预算平衡以及雄心勃勃的2030年愿景,需要国际油价保持在80-100美元的区间。俄罗斯也有着类似的动力。

除了供需关系,全球地缘风险和中国经济复苏进程是2024年影响油价的X因素。

货币市场 — 日元之年?

降息预期令美元指数在2023年收官跌破102关口。但值得注意的是,美联储进入降息周期不一定代表美元的持续走弱(和非美的持续反弹),不同经济体的表现差异和央行货币政策之间的相对强弱才是决定汇率的关键。

环顾全球,欧洲经济表现低迷衰退预期较美国来的更高,英国的通胀压力仍未有效缓解,日本利率政策正常化对经济的冲击等,都是较大的不确定性。IMF在10月的预测显示,美国(和加拿大)2024年的经济成长将领先于其他发达经济体。美国经济的相对优势或将对冲降息对美元指数的不利影响。

另外,欧元和英镑等欧系货币都还面临着2008年金融危机以来的下降趋势线的考验。相对来讲,澳元、纽元等商品货币可能在乐观市场情绪的烘托下率先摆脱过去三年的颓势。

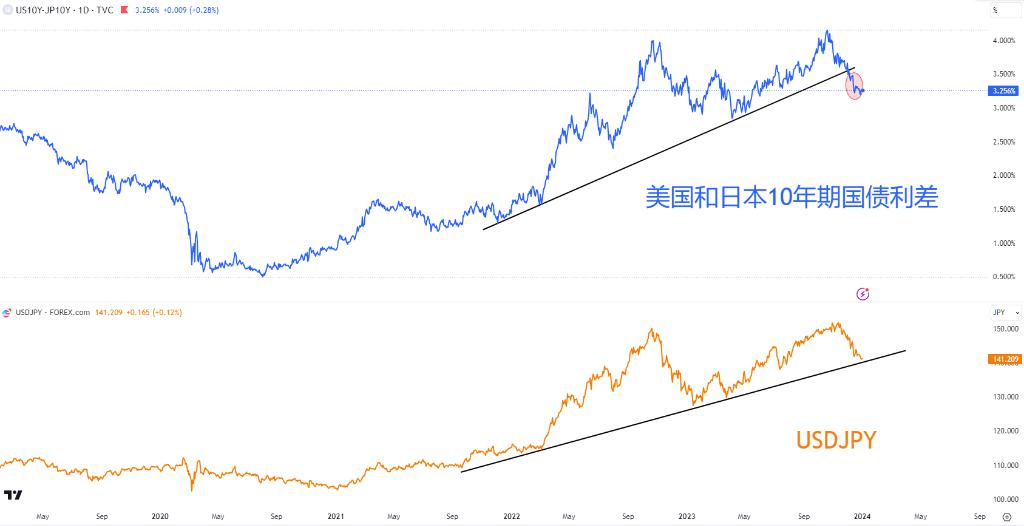

在主要央行着手准备降息的同时,日本央行却是个例外。央行行长在12月传递出结束长达8年的负利率政策的信号。目前利率市场认为4月结束负利率是大概率事件。正因为此,日元有望在2024年成为最值得期待的G10货币。

美日10年期国债利差 vs USDJPY

来源:Tradingview

欲了解更多嘉盛汇评精彩文章,欢迎关注嘉盛集团官方微信jiashengjituan

本文由嘉盛集团 FOREXcom的母公司 StoneX集团公司(StoneXGrouplnc.)所提供。

本文由 FOREXcom 嘉盛集团获取并且仅供参考。文中信息虽被视为可靠,但 FOREX.com 嘉盛集团并不会出于任何目的保证其准确性或完整性,也不对使用这些信息所获得的结果做出任何保证。FOREXcom 嘉盛集团及其信息提供商都没有对信息、课程、软件、产品或服务的适用性做出任何陈述。因此,如果您使用任何第三方课程、交易软件和应用程序,那是您的自主选择并因此自担风险。为自用而选择使用任何第三方课程、软件、应用程序和服务而造成的任何损害或损失。FOREXcom 嘉盛集团不负责。FOREXcom 嘉盛集团不对任何课程/软件和/或应用程序做出任何形式的陈述或保证。

本文所含内容及观点仅为一般信息,并无任何意图被视为买卖任何货币或差价合约的建议或请求。文中所含内容及观点匀可能在不被通知的情况下更改。本文并未考虑任何特定用户的特定投资目标、财务状况和需求。任何引用历史价格波动或价位水平的信息均基于我们的分析,并不表示或证明此类波动或价位水平有可能在未来重新发生。本文所载信息之来源虽被认为可靠,但作者不保证它的准确性和完整性,同时作者也不对任何可能因参考本文内容及观点而产生的任何直接或间接的损失承担责任。

期货、期货期权、外汇和其他产品交易存在高风险,不适合所有投资者。亏损可能超出您的账户注资。减低安全资金要求意味着增加风险。黄金、白银现货交易不受《美国商品交易法案》的监管。差价合约(CFDs)不对美国居民提供。在决定交易外汇之前,您需仔细考虑您的财务目标、经验水平和风险承受能力。文中所含任何意见、新闻、研究、分析、报价或其他信息等都仅作与本文所含主题相关的一般类信息,同时嘉盛全球市场有限公司不提供任何投资、法律或税务的建议。您需要合适的顾问征询所有关于投资、法律或税务方面的事官。

请注意,场外交易存在高风险。

*风险提示及免责条款

本文由嘉盛集团 FOREX.com 的母公司 StoneX 集团公司 (StoneX Group Inc.)所提供。

运营方所发布内容,包括但不限于市场信息、政策动态等,不构成投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。市场有风险,投资需谨慎。

*本文属于第三方观点,不构成投资建议,不代表刊登平台之观点。用户应考虑本文中的任何意见、观点或结论是否符合其特定投资目标、财务状况或需要。市场有风险,投资需谨慎,请独立判断和决策。

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.