广发证券郭磊:地产调整已近尾声,明年实现5%的GDP增长需要三个条件 | Alpha峰会

精彩观点:

1、2023年外部环境有两条主线,第一是欧美经济在去库存,影响新兴市场出口;第二是欧美经济在加息,影响新兴市场汇率和FDI。2024年两个线索均会有不同程度缓和,新兴市场压力减轻。

2、过去的三年中,美国的财政扩张是非常明显的。这样的扩张帮助它绕开了资产负债表衰退,但代价是高通胀。

3、美国经济未来会继续减速,继续降温;但可能不会出现一个特别典型的硬着陆或者是衰退。出口环境未来有条件进一步正常化。

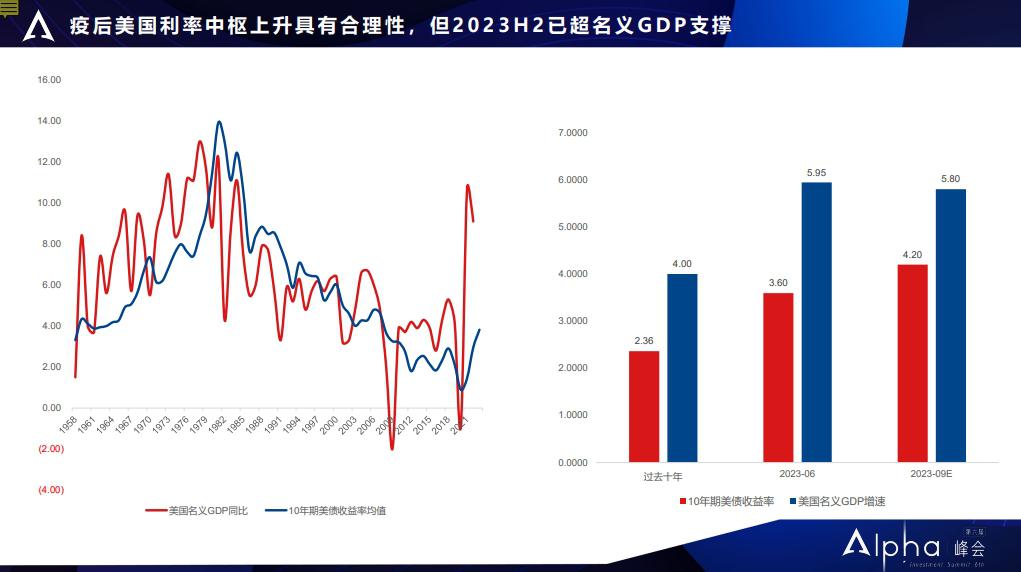

4、疫后美债收益率中枢抬升有它的必然性的,但即便是按照目前美国的名义增长,10年期美债利率也已经过高了。

5、从商品走势来看,中国经济这一轮短周期的低点应该是已经过去。为什么股票和利率走势不相同?因为商品定价久期偏短,现状边际变化就可以;股债需要进一步改变预期。

6、原材料库存的观望应该是这两个月经济主要的抑制因素之一,它也带来了产成品库存周期的一个摇摆。从历史上看,原材料去库存一般不会太久。

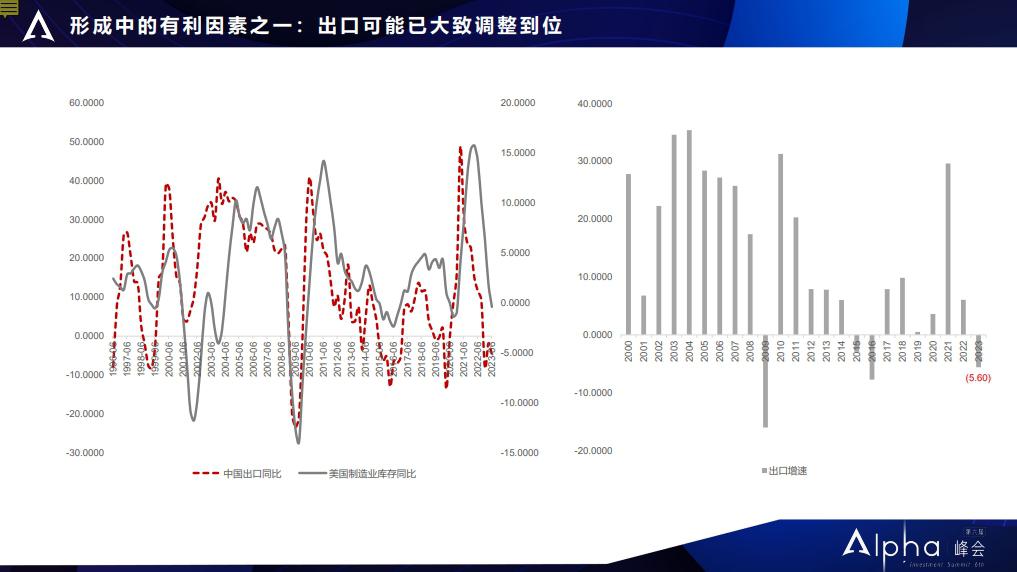

7、出口调整应该是已经接近尾声。出口并不是取决于终端需求,而是取决于终端需求的缓冲垫库存周期。

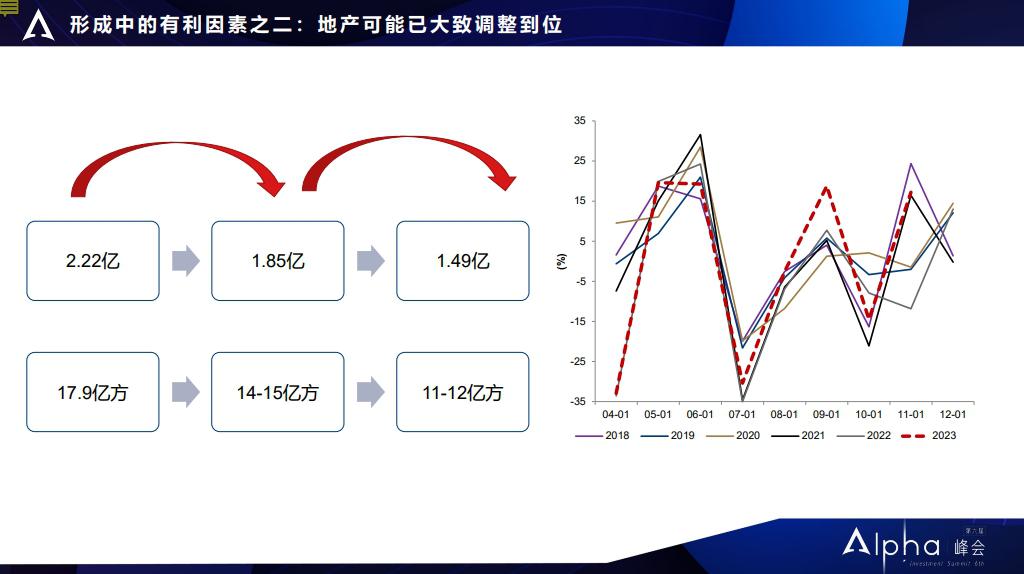

8、地产调整应该是已经接近尾声。明年地产对于经济的一个拖累的话会有一个减轻。

9、无论是“以进促稳”,还是“先立后破”,都意味着政策对2024年的整个经济增长应该还是呈现出比较明确的诉求。明年GDP目标5%的概率应该还是比较大的。

10、从现实测算来看,要实现5%的增长目标需要满足三个条件:一是出口需要回到一个正常年份的位置;二是地产投资降幅需要有一个显著的缩窄;三是需要有一个相对扩张特征的财政政策,来满足基建和政府消费这两部分的假设。

11、财政是2024年整个宏观线索最大的一个看点,不要只盯着狭义赤字率,要从广义财政加总来看;另一个比较重要的看点是保障房为代表的三大工程建设。此外,中央经济工作会议提到的“推动大规模设备更新和消费品以旧换新”亦值得关注。

12、货币供给可能会相对比较中性,典型宽货币一般是在名义GDP快速下行周期。

13、“剪刀差”位置有利于权益资产的胜率。利率怎么样取决于明年名义GDP,按名义增长6%左右测算大致中性。

12月17日,广发证券首席经济学家、董事总经理郭磊做客由华尔街见闻主办的「Alpha投资峰会」,就2024年中国宏观经济做出分析和展望。

以下是华尔街见闻整理的精华内容:

尊敬的各位嘉宾,各位朋友,很荣幸在这里做一个交流。我来自广发证券,我叫郭磊。

今天主要想和大家分享一下,我们怎么样去看待2024年的中国宏观经济,包括怎么看待内外部环境,经济增长的趋势,政策环境以及资产定价的环境。

我先从一个问题谈起,就是外部环境。

大家知道已经马上要结束的2023年外部环境有两条主线。

第一,欧美经济在去库存,所以新兴市场的出口是普遍的承压的。我们看到中国的出口今年是一个负增长,但实际上像韩国、越南今年出口也处在一个相对压力比较大的一个状态,这主要和欧美的去库存周期有关。

第二,欧美经济在加息,所以新兴市场的 FDI 和汇率的话也有一个承压。

这是 2023年全球宏观变动两条主线。2024年我们估计这两个线索都会有不同程度的缓和。

首先,欧美的去库存周期结束,所以新兴市场的外需环境会有一个好转。

其次,欧美的加息应该是差不多了,对应着新兴市场的整个流通环境也会有一个好转。

很多人可能会纠结一个问题,欧美会不会顺势进入衰退?

我的理解是这样的,美国经济实际上是一个多线索的综合体。疫后美国财政扩张是它避开资产负债表衰退很重要的一个原因。

疫后经济在某种程度上是一个后危机经济。在疫情期间,居民和企业部门的资产负债表受损,如果你不去管它,它很有可能就是一个资产负债表衰退。

如果你要去管它,那用什么样的方式呢?按照资产负债表衰退理论,财政扩张可能是非常有效的方式。

而实际上在过去的三年中,美国的财政扩张是非常明显的。

美国的赤字率一度到达双位数。就是这样的扩张,帮助它绕开了资产负债表衰退,但代价就是高通胀,我们看到美国的通胀一度非常高。

目前财政扩张的力量应该已经到了末端,我们估计明年美国的赤字率可能会有一个下降。财政对经济的贡献会进入一个小幅为负的状态。

但是被财政托底了两年的制造业投资,也已经完成了一轮调整。

所以美国经济,它第一个力量是财政扩张红利,这个力量目前已经到了尾段,包括超储蓄现在已经基本用完了。

但是第二条线索,制造业周期可能也已经调整完毕,再工业化和新技术革命也带来了部分行业的一个新增投资,所以它本质上是这三种力量的一个结合。

当然美国经济是一个消费为主的经济体,所以第一个力量可能会稍微大一些,这个决定了美国经济未来会继续减速,继续降温。但可能不会出现一个特别典型的硬着陆或者是衰退,对应的我们的整个外部出口环境应该还是有望继续正常化的。

大家知道美债收益率被称为全球无风险收益率的一个锚。

美债收益率非常高的时候,比如它到接近5%的时候,我们风险资产的机会成本是很高的;如果它下来了,那么整个风险资产的情况会好很多,怎么看待这个问题?

在这里我想讲两个结论。

第一,疫后美债收益率中枢抬升有它的必然性的。

利率是由名义GDP决定的。

什么是利率?是我们借钱给别人要求的一个回报率,理论上包括两部分,第一部分我们借钱给他,他的一个投资回报率,第二部分是通货膨胀的补偿。

加起来在宏观上对应的就是名义GDP,微观上对应的就是利率,所以利率本质上是名义GDP决定的。

那么疫情前的十年,美国名义GDP年均复合4%左右,疫情前20年年均复合4.1%,也是4%左右。

但是过去两年由于通胀高了,这个数字高了很多,名义GDP高了,利率本来就应该更高。

第二,但即便是按照目前美国的名义增长,利率也已经过高了。

在疫情前的十年当中,美国名义增长在4%左右,利率多少?2.4%,差不多是一个1.7倍的倍数。

如果按照这个标准,那么今年二季度美国名义增长在6%的时候,利率理论上应该是3.5%或者3.6%。实际上今年二季度10年期美债的中枢也就是3.6%,当时虽然高但是很合理。

下半年美国名义增长应该逐渐低于6%了,三季度还在6%以上,四季度应该是没有了,即便我们按照6%,那么10年期美债收益率到了4%,也已经显然过高了。

未来的5—10年,我们这里假设美国的GDP能做到5%左右,实际增长可能大体差不多在2%附近。

如果还是按名义增长是10年期国债收益率1.7倍,美债的中枢应该在3%左右。

当然很多人也会发现这个里面是有点问题的,因为过去10年美国一直在QE,利率本来就更低。

那么我们可以采取另外一个假设,以疫情前20—30年,美债的估值大概在1.3倍,这种情况下5%的增长大概对应的3.8%的利率。

未来更靠近哪种情形不知道,但是无论是3.0%还是3.8%,目前的10年期美债收益率依然处在一个偏高位,未来会逐步的往下走。

关于2024年的中国经济。 大家可以看到今年中国经济的两年复合增速一直在5%以下,过去两个季度在4.5%以下,全年是一个U型。

压力最大的是今年二季度。假如我们去看月度经济的走势,二季度也是一个低点。5月份的话基本上就是这一轮的一个低点。

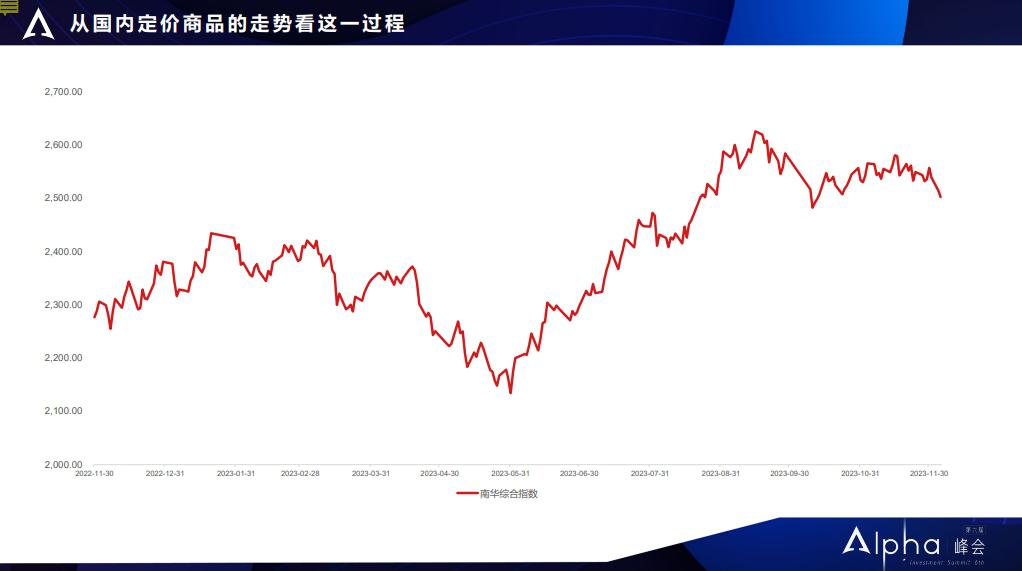

实际上有一种资产跟经济的短期走势基本上差不多的,那就是中国定价的商品,这是南华综合指数。

回过头去看,今年5月份就是它的一个低点,6—9月有一轮明显的修复,10月份之后的话再度有所回踩,但是比5月份低点应该还是高不少。

如果是市场是有效的,那么商品隐含的应该就是这一轮短周期经济的一个走势。

很多人可能也会有点困惑,为什么股票和利率的走势不完全相同?

我的理解是这样的:商品是一种定价久期相对比较短的资产,它更多反映经济基本面的边际变化,而股债的定价周期相对比较长,它需要改变预期,所以商品跟股债定价上稍微有的一点区别。

从商品走势来看的话,中国经济这一轮短周期的低点应该是已经过去了。

从11月份的经济数据来看,经济运行应该算是环比基本平稳。

无论是工业部门,消费部门还是出口部门,比二季度低点的话,应该都是有了明显的一些改善。

但是经济还是有一些问题,其中一个问题,就是供给端要强于需求端。

工业增加值在过去几个月是要略强于季节性的,包括在11月份基本上处在过去几年整个季节性的一个上限。固定资产投资也是这样的一个情况。

但是代表需求端的指标,比如消费,整个走势的话是偏弱的。

实际上高频数据在一定意义上也呈现出这样的一个特征:发电相对比较好,货运相对比较好,但是纯粹代表终端需求的消费,地产销售以及出口,目前还没有起来,这是经济在当前这个阶段所呈现出来的一些特点。

这个特点的话也进一步带来价格的一个压力。

大家知道假如总供给超过总需求的时候,那么价格的话应该会有一个承压的。

对一个企业来说,假如它的整个生产速度是超过销售速度的,那么库存就会有一个累加,这种情况下,企业会倾向于通过降价来去带动销售。

所以我们看到PPI价格在目前这个周期位置的话,应该处在一个相对偏低的位置。

实际上如果我们看这一轮的PPI周期,它是已经完成了一个触底,今年最低点的话大概在-5.6%,后面已经开始回升,只不过是这两个月整个回升的节奏的话,确实受到了一些影响。

那么呈现这种特征的背后原因是什么?其中有一个原因是大宗商品这一轮的调整。这个是中美经济目前共同面对的一个外部冲击因素。

在今年5月份经济见底之后,6-9这4个月,大宗商品出现了一轮上行,原油基本上涨了30%,所以6月份到9月份的经济包含着补库存的一个力量。

10月份之后,大宗商品开始回踩,导致上中游的行业普遍进入一个原材料的观望期。

大家知道并不是说上游降价的时候,下游就会加紧备货。而是正好相反,如果上游的大宗商品和原材料在降价,中下游就会观测是不是价格还可以更低,这时候它会进入一个观望。

所以原材料库存的观望应该是这两个月整个经济主要抑制因素之一,它甚至带来了产成品库存周期的一个摇摆。

中美的产成品库存周期已经完成一个触底,但是在10月份中美的库存同步出现了一轮回踩,应该主要是大宗商品价格下行所诱发的。

那么往后去看,我们的一个理解,经济不存在再进一步下行的一个空间了,原材料去库存,一般是一个季度一个月到三个月不等,是比较短周期的。

如果我们往明年上半年去看,经济中主要的部门,比如出口或者地产应该是已经基本调整完毕。

首先出口应该是度过了这一轮压力最大的一个时段。出口的一个走势其实有点反直觉。

所以每一轮出口周期都很难去判断,我们很多时候会觉得它取决于海外的一个终端需求。

但实际上我们想一下,今年比如美国经济,它应该是逐季环比加速的,但是我们的出口的话也是逐季的减速,就是因为出口实际上它并不是取决于终端需求,而是取决于终端需求的缓冲垫——库存周期。

海外补库存的时候,出口一般是加速,而去库存的时候,出口一般是减速。

过去6个季度经济一直在去库存,所以出口的话是一个往下的趋势,而目前这个过程应该是差不多了,虽然库存现在还在底部徘徊,10月份有回踩,现在底部徘徊,但是它已经到了一个经验底部区域。

包括我们去看美国经济的微观数据,去年下半年资本品去库存,今年上半年消费品去库存,所以对应着明年的出口应该会比今年有一个好转。

历史上中国出口负增长的时候其实并不多,基本上每一轮都是欧美典型去库存的一个周期,包括今年。所以随着这个阶段过去,我们估计明年中国的出口可能会回到个位数增长的状态。

第二个判断的话可能会有点争议,我理解这一轮中国房地产整个调整幅度已经比较大,目前应该是大致已经调整到一个尾部阶段。

目前地产销售的应该已经接近于到达一个均衡位置,明年地产对于经济的一个拖累的话会有一个减轻。

大家知道中国的90后比80后要少百分之十几,00后比90后要少20%。如果是80后的峰值,地产销售峰值是17.9亿方,90后的峰值的话,理论上应该是14—15亿方,00后的话应该是11—12亿方。

00后目前是14—23岁,买房子的年龄,一般25—28岁,处在整个正态分布最中心的一个地带。

所以留给房地产调整的时间,本来应该是80后的最后一波到00后的第一波,这个时间跨度。我们看到的情况要更长一些,但实际上这一轮地产调整相对来说比较迅速。

我们从17.9亿方,降到今年预期11亿方多,是三年左右,住宅大概10亿方左右,这个过程对经济的整个拖累的话是蛮大的。

我们知道房地产它往上、往下都是有一个很庞大的产业链。同时它是地方政府广义收入的一部分,土地出让金是整个广义财政很重要的一个来源。

收入会影响支出,同时还会产生债务的一个收缩效应。所以为什么这一轮总需求不足,那么房地产调整应该是很重要的一个原因。

截止到目前,地产销售降到11亿方多的一个水平,住宅到10亿方的一个水平,我觉得应该基本上差不多了。

大家看前两天刚出来的11月份地产数据。11月份的新开工的环比已经处在季节性的一个偏上限了,叠加上目前销售的话在低位也已经渐趋稳定,我们估计这个力量对中国经济整个负面拖累最大的一个阶段的话,应该是已经过去。

再接下来一个因素的话就是政策,我们认为政策对经济影响的一些新的线索正在形成。

年底的政治局会议和中央经济工作会议确定了2024年我们经济工作的主要方向和抓手。

这两个会议有三个非常重要的提法,第一个提法的话叫以进促稳,什么叫以进促稳?

大家知道如果我们讲稳中求进,它应该是一个相对比较中性的概念,又稳又进,这个也是历次会议的话,都会有的这样一个表述。那么如果我们讲稳字当头,或者是以稳带进,那么强调的就是稳,而相反,假如我们强讲以进促稳,那么实际上强调的就是进。

2024年政策强调以进促稳,我们的一个理解应该会有一个相对比较偏积极的GDP的目标。

第二个词的话叫先立后破。

大家知道在中文语境里面破立并举是历来比较中性的一个提法。如果在提法之外,我们讲不破不立,那么强调的就是破,就要先完成整个结构的一个调整,然后再去做总量。相反如果我们讲先立后破,那么强调的就是增量改革,就先确保整个总量的稳定,再去调结构。

无论是以进促稳,还是先立后破,都意味着政策对2024年的整个经济增长应该还是呈现出比较明确的稳增长诉求。

而第三个提法的话叫适度加力,这个是在财政政策上的一个表述。明年财政政策可能会是政策着力点之一。

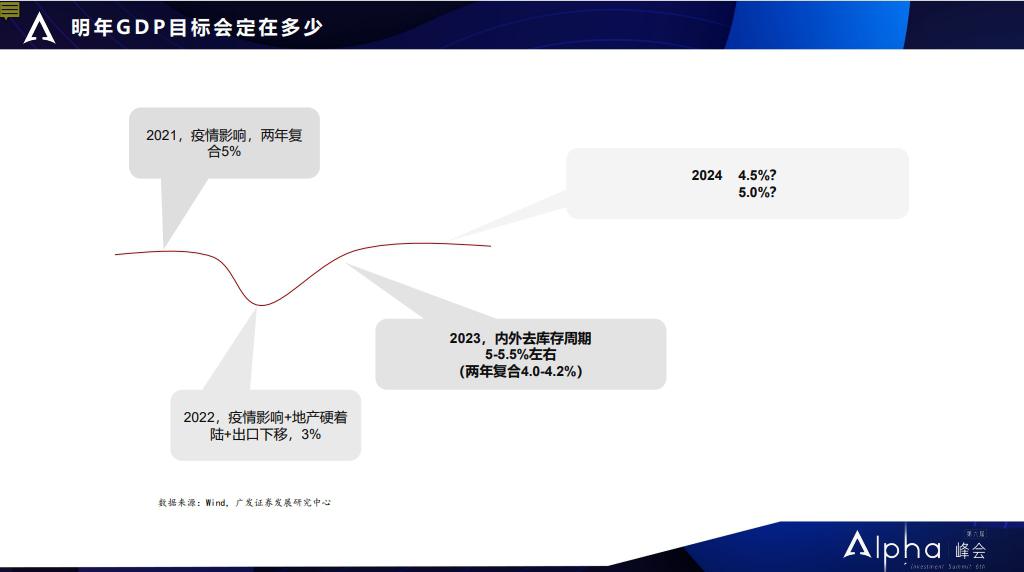

在这个基础上的话就涉及到一个问题,以进促稳明年的GDP目标会定在多少?

大家知道今年的GDP我们目标是5%左右,但是今年存在着一个低基数。

今年的5%相当于两年复合的4%,明年以进促稳。那么我们4.5%、5%的话,理论上都是能够说得通的,都算是以进促稳。我个人觉得5%的概率应该还是比较大的。

第一,目前内外的预期需要进一步的去提振,如果是4.5%的目标,可能实现不了这样一个结果,5%的话应该是可以实现经济进一步的一个提振。

第二,今年表观增速毕竟是5%,明年如果我们定在4.5%,虽然真实增速的话可能还是上升的,但是表观增速的话会有一个下降,这不太符合以进促稳的这样一个基本的基调,所以我们猜测5%左右依然可能是2024年的目标。

今年9月22号的时候,统计局副局长在经济日报有一篇文章,那篇文章有两个结论:

第一,中国经济目前潜在增长率依然有5—6%左右。

第二,过去三年我们GDP年均复合增速4.5%,明显低于潜在增长水平。过去三年4.5%的话,明显低于潜在增长率,是因为我们存在外部约束、外生约束,

那么明年是一个回到正常的年份,目标的话至少不会定在低于潜在增长水平的这样一个位置。

如果定在5%的话,需要怎么去实现?

我们在这里做了一个简单的测算,我们有三个简单的结论:

第一,出口必须回到一个正常年份的位置。这里我们用3%来做一个估算,也就是出口的话必须回到一个正常年份的正增长,我个人觉得问题不大。

过去几十年中国出口负增长的年份的话也不超过4次,都是典型的海外去库存的年份。明年只要是一个正常年份,出口正增长的话,应该还是概率比较高的。

第二,地产投资必须有一个显著的缩窄,降幅必须有个显著缩窄。

今年地产投资是经济的拖累之一,明年的话如果我们要5%的增长,这一块的拖累必须有个下降。刚才我们也提到了,这一块的整个调整差不多了,所以商品房这一块本身会有一个企稳的动能。此外的话我们的保障房也需要有一定的助力。

第三,必须有一个相对具有扩张特征的财政政策,从而保证基建和政府消费这两块的基本假设。

无论是我们刚才讲的地产还是基建,实际上都涉及到财政,这个也是2024年整个宏观线索最大的一个看点。

这次中央经济工作会议也明确了,要继续实行积极的财政政策和稳健的货币政策,加强政策工具创新和协调配合。财政和货币之间的一个协调配合,对应着类财政的货币政策工具,或者我们叫广义财政工具,这个是有一定的想象空间的。

政策同时指出要用好财政政策的空间,要强化国家重大战略的财政财力保障,要合理扩大地方政府专项债的一个资金使用费、用的资本金的一个范围。

这些都对应着2024年相对比较积极的一个财政政策空间,这个是2024年的看点之一。

我们讲财政积极这里有个误区就是只盯着赤字率,实际上赤字率3%比3.5%也就少7000亿。

财政还包括另外一块叫广义财政,它包括政府增发的国债,包括每年的专项债,用于资本金的一个比例,它撬动的整个资金乘数会不一样。

以及类财政工具,比如PSL。这几块加起来的话,才是整个广义财政的空间。未来我们要去看的是这几块的一个加总。

我们估计加总之后的话,这几块应该明年会有一个比较积极的量。

货币供给的话明年我们的一个看法会相对比较中性。这次中央经济工作会议对货币的一个强调,叫货币供应量要从经济增长。以及价格水平预期目标相匹配,

这个意味着假如明年增长目标是5%,价格目标是3%,那么货币供应量的一个参考目标的话就是8%,这个整体来说算是比较中性的。

实际上大家如果去观察,中国的政策周期,典型的宽货币一般是在名义GDP下行最快的一个阶段,也就是美林时钟中所说的衰退后期。真正经济开始复苏或者开始企稳的时候,这时候货币一般不会太宽的,它主要是金融政策来配合财政的一个扩张。

明年还会有一个比较重要的看点就是保障房的建设。

目前房地产处在新发展模式落地的一个关键阶段,其中一块是商品房,未来它的商品属性会逐渐修复;另外一块就是保障房,我们估计未来十年会大幅度提升保障房的比重。明年是新一轮保障房建设的元年。

钱从哪里来?

央行已经明确表示会为保障房等三大工程提供低成本建设的资金,所以这个的话明年的话也是非常重要的一个带动因素。

除了财政保障房等之外,那么我们这次中央经济工作会议也提到了其他一些政策方向,其中一个表述叫做有潜能的消费和有效益的投资。

这里面的话提到了消费品的以旧换新,然后以及扩大设备更新等等这样一些领域,分别对应整个经济的中游设备和下游耐用消费品,它也是明年整个政策红利有可能释放的一个领域。

所以整个经济往未来看,整个经济的话应该还是有条件有一个触底回升的,特别是目前价格的话也在一个低位,名义增长的弹性可能会大于实际增长。

所以后续的话,整个经济增长的改善的话,应该还是一个大的趋势,我们正在度过压力最大的一个时段。

最后再简单说一下对于刚才这些分析的一个前提之下,明年资产定价环境的一个看法。

首先是股票,大家知道今年整个股指的话是一个负收益。背景之一可能是过去几年赛道型投资的一个反噬;另外一个背景,基本面实际上今年整体来说也是不太有利的。我们万德全A今年的话也有一个个位数的下跌幅度。

它背后两个原因,第一企业盈利今年是一个负增长,统计局的规模以上工业企业盈利,今年的话是一个负增长。在历史上,就权益回报率来说,企业盈利负增长的年份也只有15年和19年是例外。

另外第二个美债收益率太高了,所以这是今年整个权益市场负收益的两大原因。

如果是从这两个原因去看,那么目前的位置是有利的,它是一个剪刀差位置。

首先国内的PPI和企业盈利在一个低位,未来会逐步往上走。其次海外无风险利率在一个高位,未来会逐步往下走,这两个线索的话,对应的权益的回报率应该会有一个逐渐修复的过程。

关于利率,关于债券资产。

我们刚才讲了,利率取决于名义GDP,过去三年中国经济名义GDP年均复合是7%,对应着利率中枢差不多在2.9%左右,如果算上今年这4年,名义GDP年均复合可能在6.5%左右,利率中枢的话差不多在2.85%。

所以市场是非常有效的,它一直有一个内生的不断的去调整的这样一个驱动力,按照这个框架明年名义GDP落在什么样的位置会非常关键。

打个比方,假如明年中国的名义GDP是6%左右,实际增长5%加上一个点左右的平减,那么按照4年的这样一个估值,利率的中枢,应该在接近2.7的这样一个状态,上下20个bp的话就是2.5—2.9%。

这个利率位置来说,结论是相对比较中性的,赔率似乎是并不高,但是风险也并不大,就大体处在这样的一个状态,这是我们对债券资产的一个基本看法。

今天主要跟大家分享这些内容,我是郭磊,谢谢大家。

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.