美联储货币政策重心的重大转变

引子

2023年12月1日,鲍威尔在斯佩尔曼学院(Spelman College)进行了一场炉边谈话。期间鲍威尔表达了他对货币政策的看法:

我和我的同事们预计,随着新冠疫情和重新开放的影响消退,以及限制性货币政策对总需求的影响,明年支出和产出的增长将放缓。

这次谈话之后,两年美债利率大幅下行,从4.67%下行至4.55%,下行了12bp。

在《美联储货币政策叙事范式的重大调整》一文中,我们讨论了这一事件,并认为美联储叙事范式已经发生了调整:从加息范式调整为降息范式。

这次调整是一次非正式调整,算是正式调整前的预热,背书的人员有沃勒、地方联储和鲍威尔。

2023年12月的议息会议的官方声明和新闻发布会,标志着正式调整终于落地。

在这次新闻发布会上,鲍威尔的几段话彻底扭转了投资者的思考范式:

1、决策者正在思考、讨论何时降息合适;降息已开始进入视野;没有人宣布抗通胀取得胜利,那还为时尚早;下一个问题是何时收回政策。

2、美联储认为在利率方面已经做得足够了,但对这一观点尚不完全有信心;关于降息时机的讨论仍在进行中,将非常谨慎地做出决定。

3、人们对经济将有不同的预测,这些预测可能会在市场条件中体现出来,也可能不会体现出来;重要的是,从长远来看,金融状况与美联储的行动保持一致;从长远来看,市场环境与政策的一致性非常重要。

4、不会等到2%通胀率再降息的原因是那将会太晚,会超过目标;在通胀达到2%之前,需要减少对经济的限制。

事实上,每一次议息会议的官方声明像一份密码本,协助市场去交易关键数据和解读官员讲话;更像一份规章制度,规范整个市场的预期。

点阵图情况和两年美债利率的调整

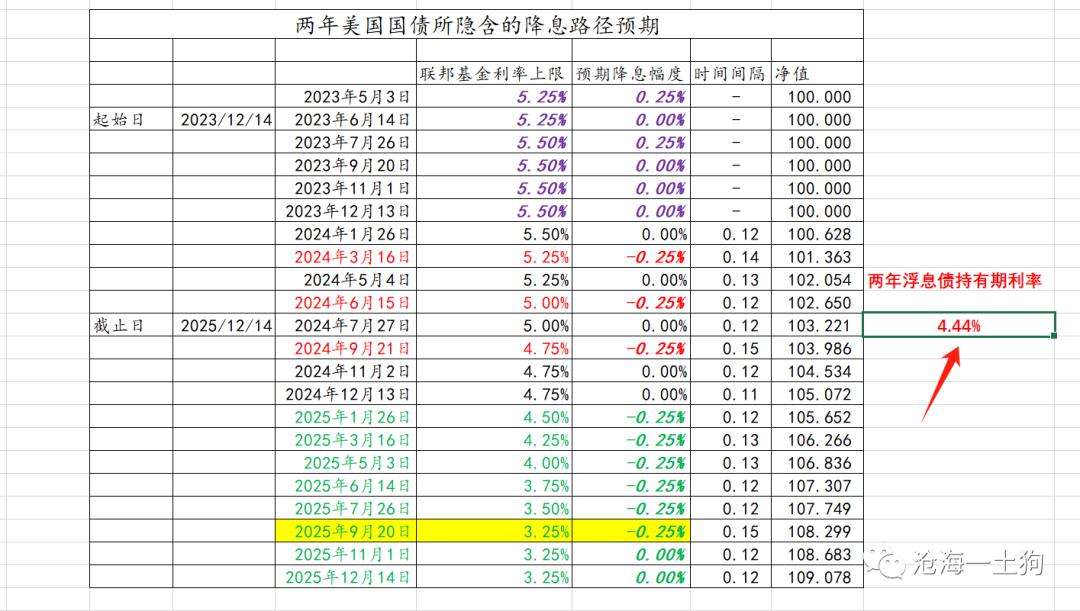

新闻发布会落地之后,两年美债利率大幅下行至4.44%附近。

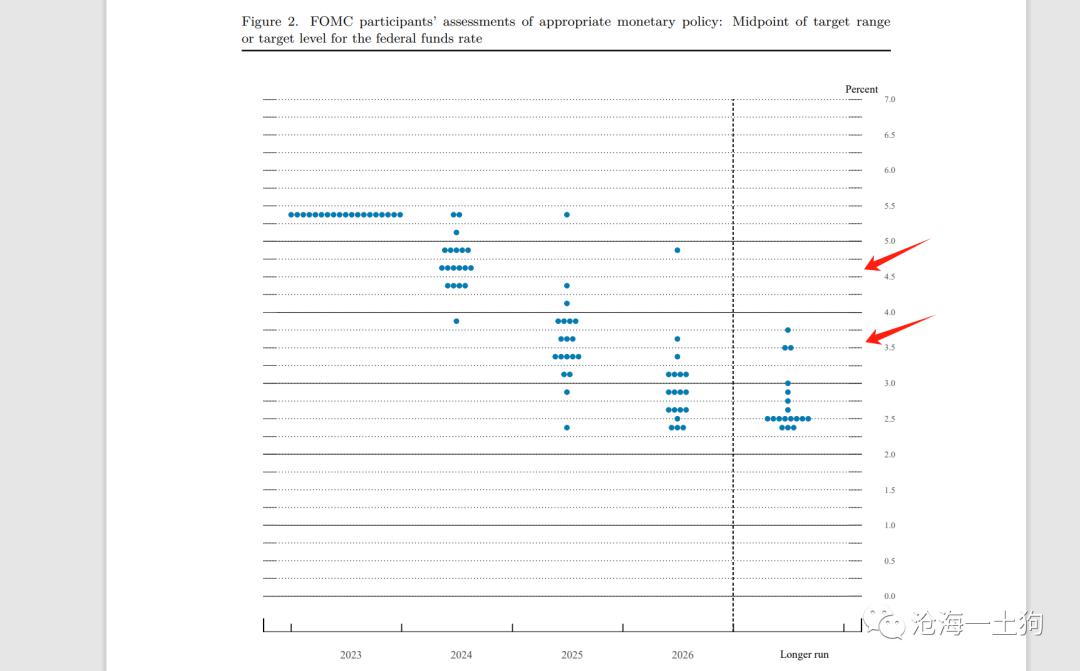

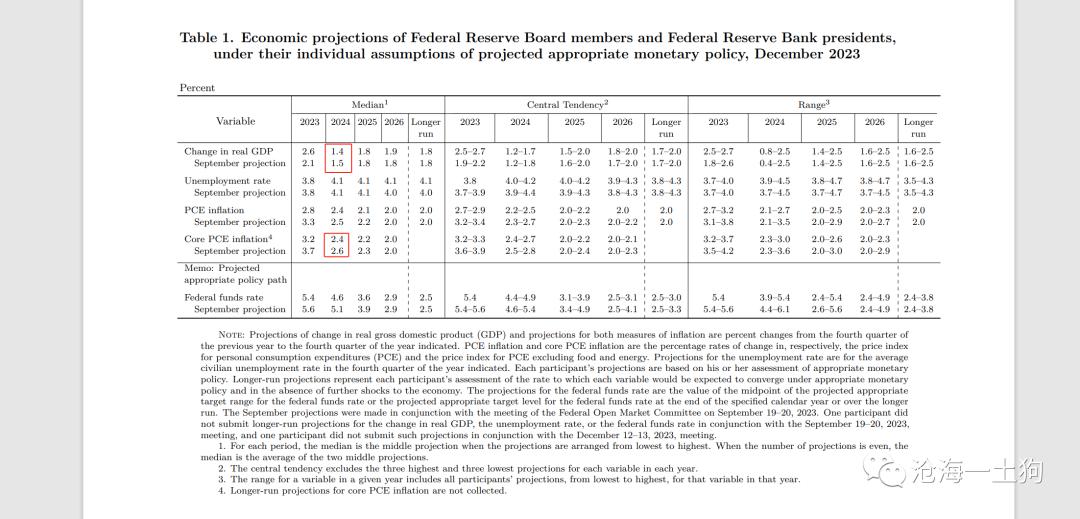

这次议息会议披露了点阵图,这份点阵图认为,a、明年美联储将降息3次;b、联邦基金利率的终止位置在3.75或者3.50%;

市场在点阵图的基础上又进一步细化了预期降息路径,

市场在两个方面更加激进:

1、how fast,预计明年3月开始降息,隔一次议息会议降一次,总共降息3次;

2、how low,官员们预计两年后的联邦基金利率在3.50%或者3.75%,市场进一步下修了25bp,在3.25%附近;

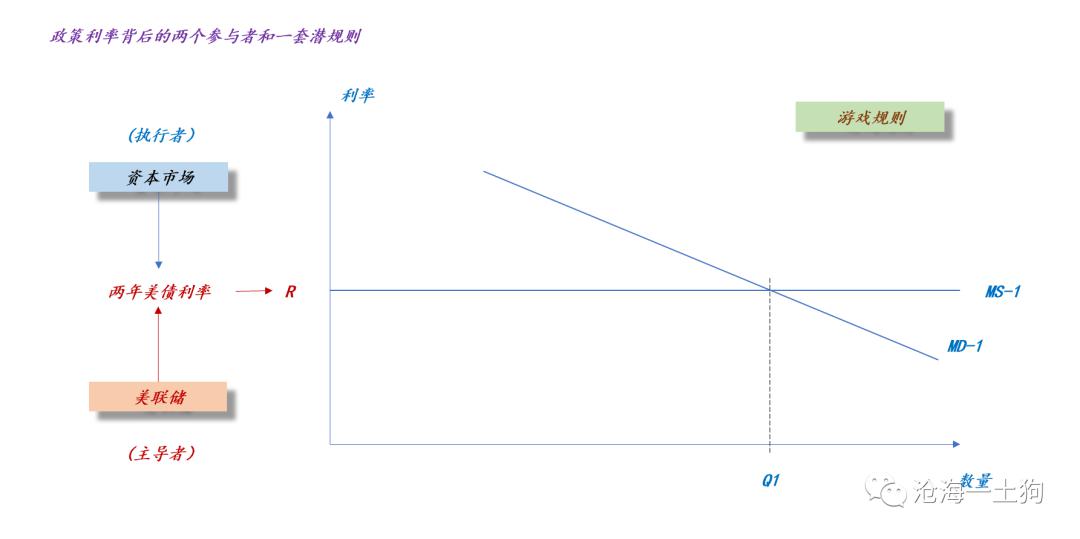

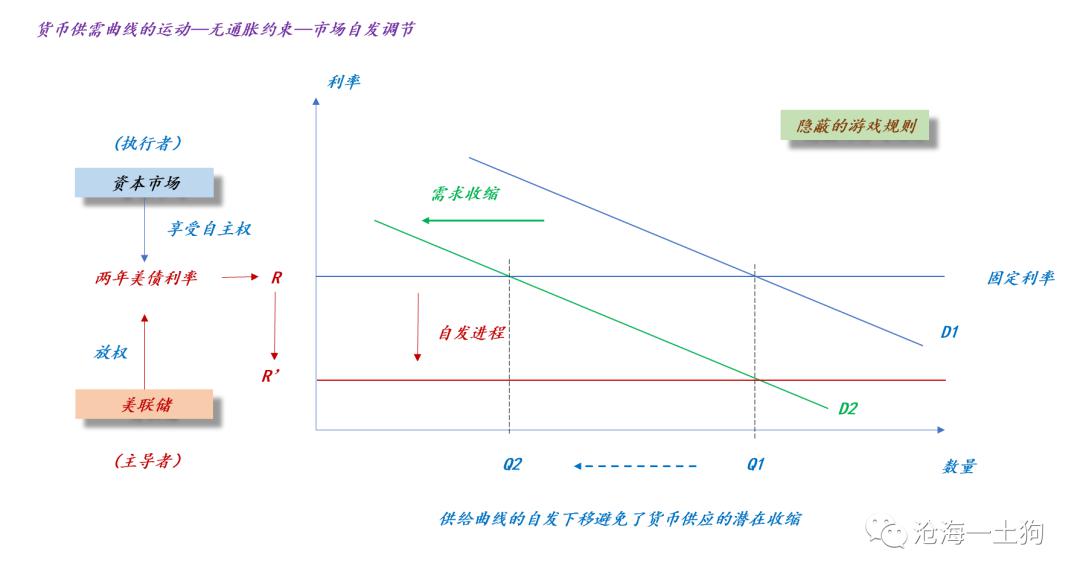

如上图所示,美联储制定大的方针引导市场,市场具体执行,最终,完成两年美债利率的调整,形成货币供给曲线的移动。

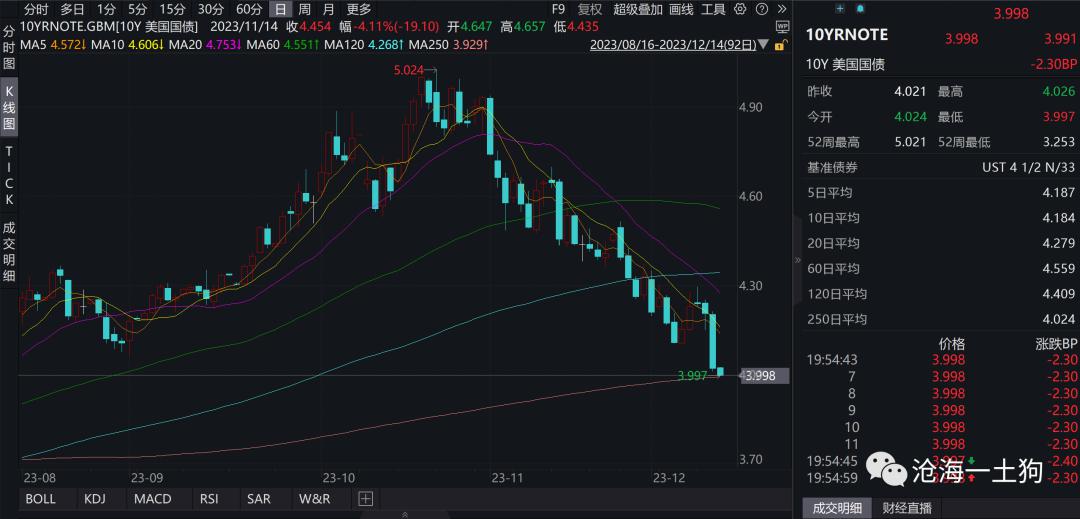

随着两年美债利率的大幅下调,十年美债利率也大幅回落,一度击穿了4.0%:

货币政策依据

无论是对点阵图的调整,还是具体措辞的调整,都需要一定的依据,毕竟美联储这套体系是个基于预期引导的货币政策体系,信誉至关重要。

相比于9月份,美联储下修了对2024年的经济展望,主要包括以下两个方面:

1、经济增速由1.5%下修至1.4%,虽然幅度不大,但是,也给明年3月、6月、9月、12月的展望留了空间;

2、核心通胀从2.6%下修至2.4%;

不论这份展望的依据是什么,美联储对两个事情表现了极强的信心,a、经济软着陆;b、通胀快速回落。

1、决策者正在思考、讨论何时降息合适;降息已开始进入视野;没有人宣布抗通胀取得胜利,那还为时尚早;下一个问题是何时收回政策。

虽然鲍威尔没有直接表态,并宣布抗击通胀取得胜利,但是,这份EP展示了很强的信心。

时间效应

投资者们很容易混淆一个事实:两年美债利率才是真正的息,联邦基金利率只是工具。

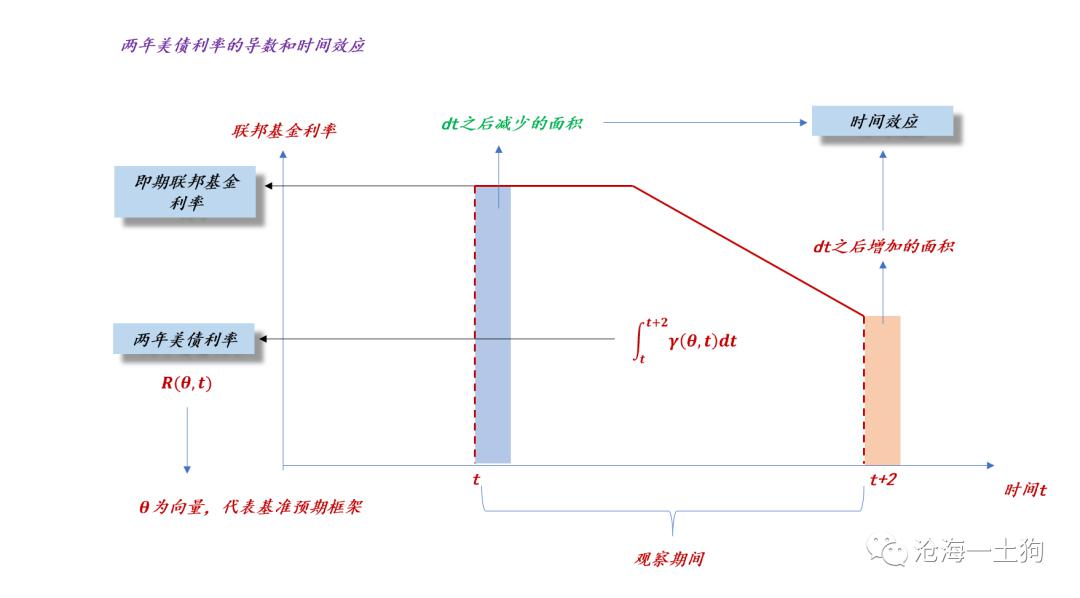

这意味着, 当美联储的叙事范式进入降息范式后,两年美债利率会随着时间推移而自发回落,我们称之为时间效应。

如上图所示,曲线之下的面积代表两年美债利率。当美联储通过声明、发布会和点阵图等手段确立了基本预期框架θ之后,随着时间推移,内部面积会减少蓝色矩形并增加橘色矩形,后者始终比前者要小,因此,面积会随着时间推移减少。 目前,时间效应约为9bp,即每个月两年美债利率自然下行9bp附近。 基于时间效应,我们会发现,两年美债利率下行最快的时刻,并不是在联邦基金利率开始降低的时刻,而是,远远领先于这个节点。 最主要的原因在于,这个体系的核心是预期。

等着美联储真开始降低联邦基金利率,黄花菜都凉了。

结束语

综上所述,我们就完成了对本次议息会议的梳理,它最大的意义在于正式确认了美联储的叙事范式进入降息范式。

现在美联储终于有点大撒把的意味了, 要把自主权更多地给市场,这可能源于美联储观察到了什么( ps:也可能是鲍威尔吸收了2018年底惨痛的教训),把货币政策重心切换到—— 防止经济衰退。

如上图所示,正常情况下,市场享受了充分的自主权,可以自发下调两年美债利率以应对需求收缩,从而稳定经济;但是,抗击通胀改变了这个模式,美联储把这个权力上收了回来,供给曲线和需求曲线之间的联动效应大大降低了。

也就是说,抗击通胀占优时,美联储会尽量限制市场的自主权,制造摩擦;维护经济占优时,美联储会尽量解绑市场的自主权,减少摩擦。

4、不会等到2%通胀率再降息的原因是那将会太晚,会超过目标;在通胀达到2%之前,需要减少对经济的限制。

显而易见,这次会议更加深刻的变化在于—— 市场自主权的再分配,美联储开始鼓励、甚至纵容市场去YY,去抢方向盘了。因此, 未来美联储的鼓励会多于敲打。

最后,还是希望大家好好体会一下美联储的一系列玩法:

一、这套体系到底是怎么运行的;

二、如何丝滑地从抗通胀切换到防止经济硬着陆;

ps:数据来自wind,图片来自网络

本文来源:沧海一土狗 (ID:canghaiyitugou),原文标题:《美联储货币政策重心的重大转变》

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.