光伏出清按下“加速键”| 见智研究

光伏因产能过剩困局,进入寒冬已久,本周主产业链价格继续走低,尚未明显止跌迹象,且P型和N型分化严重,落后老旧PERC产能已逐渐不被市场需要,相应产品价格也跌跌不休。

庞大产能堆砌导致光伏今年旺季不旺,供过于求,使得光伏价格难以走高,部分组件新单已谈价1元/W以下,预计还会持续走低。

光伏价格远未止跌

12月7日硅业分会和PVinfolink公布本周光伏产业链价格数据,光伏主产业链价格仍延续此前下跌趋势,没有止跌反转迹象。

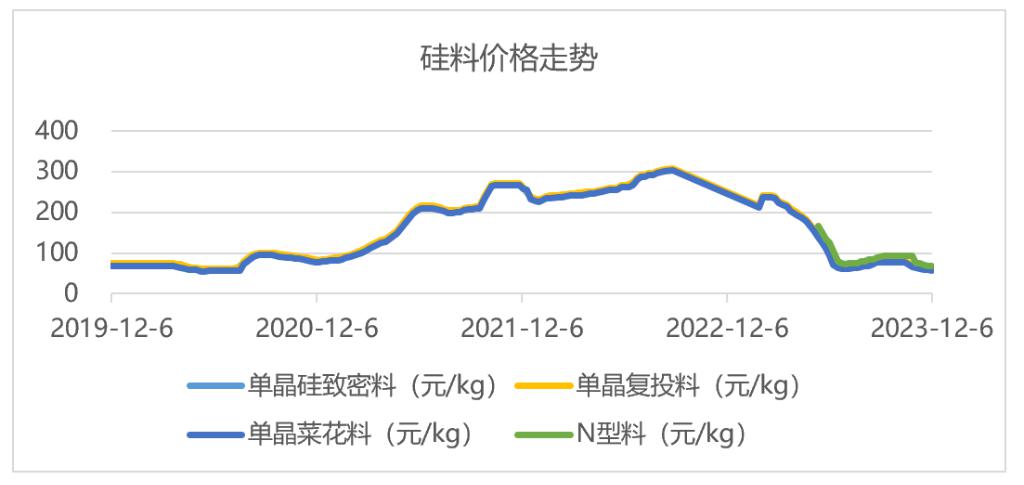

1、硅料价格跌幅虽收窄,但恐难止跌

硅料环节,本周致密料成交均价6.04万元/吨,跌幅0.98%,复投料均价6.27万元/吨,跌幅0.63%,N型料均价6.81万元/吨,跌幅0.15%。菜花料均价5.72,跌幅1.89%。

(见智研究制图)

今年硅料价格从年初开始连跌6个月,从20万元/吨的价格一路跌到7万元/吨,但7月后硅料价格迎来了为期3个月的小幅反弹,直到10月中旬后,硅料价格终于难再坚挺,拐头向下,直至今日,仍处在下跌趋势中,且菜花料已跌至6万元/吨以下,直逼企业成本线。

11月初硅料价格周跌幅在15-20%区间,随后跌幅收窄至2-3%,而本周虽然价格仍在下跌,但只有菜花料跌2%,其他硅料均不超过1%,似乎有止跌迹象,但从产业供需情况看,或许太乐观。

供给端,年底产量较高,难支撑硅料挺价。虽然从11月中下旬至今,硅片的开工率有所好转,但供给仍大于需求,此前业内预期11月硅料产量约14.5万吨,但实际产量约15.7万吨,环比增长14.44%,比预期高,增量既来自一线大厂产能爬坡,也有新企业贡献的产能增量。整体看,11月硅料供给量高于预期,12月产量预计16万吨,与11月基本持平。年底,硅料供应释放压力仍较大,即使在供给层面,也难支持硅料价格止跌反弹。

需求端,硅片开工率虽有回升,但幅度难支撑硅料价格企稳反弹。11月初,硅料之所以大幅跌价,是因为下游硅片去库存大幅减产,导致对硅料需求急转直下,但随后三周,硅片企业开工率较周初逐渐提升,使得硅料价格跌幅收窄,进入12月后,硅片的开工率延续小幅转好,对多晶硅的需求有所支撑,使得本周硅料跌幅收窄至1%以内,但即便如此,硅片企业库存累积仍较多,对硅料难以形成大量采购。结构方面,下游对P型料和N型料需求分化较大,对N型料需求增加,对P型料的需求显著下跌,所以本周N型料跌幅最小,后续预计P型硅料价格跌势会更显著。

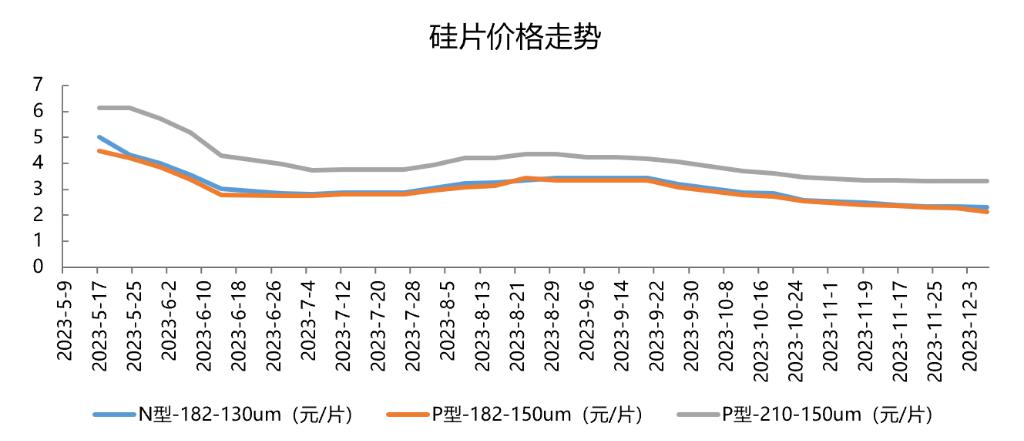

2、硅片供给压力大,需求持续分化

硅片环节,P型182mm硅片均价2.14元/片,跌幅5.73%,N型182mm硅片均价2.3元/片,跌幅1.71%,N型210mm硅片均价3.32元/片,跌幅0.6%。

(见智研究制图)

需求端,硅片P、N型分化明显。与硅料相比,本周硅片价格跌幅较高,尤其是P型182mm硅片跌幅近6%。硅片N型P型价格分化,主要是市场担忧P型产能是否即将出清,所以对P型硅片采购不积极,但因为N型电池渗透率持续提升,N型硅料和硅片都存在结构性需求,所以跌价不明显。

临近年底,预计后续P型和N型价格走势将持续分化,目前全产业链过剩,行业当期更需求的是N型的先进产能,随着P型M10电池片的减产淘汰,P型硅片价格大概率将持续走低,N型可能逐步企稳。

供给端,硅片的产能太多问题越来越凸显。11月硅片产量56.93GW,环比增幅8.77%,1-11月国内硅片产量累计532.62GW,同比增长76.6%,全年预计增长590GW。其中年底贡献产量更多的是一些专业化企业,一些二三线企业,产能逐渐开始释放,即使担心亏损会降低开工率,但总体供应增量仍较大,一体化企业开工率比较稳定,但硅片库存高,新增产量大,供给端不具备稀缺性,叠加需求不足,尤其对P型硅片需求减弱,价格预计将继续下行。

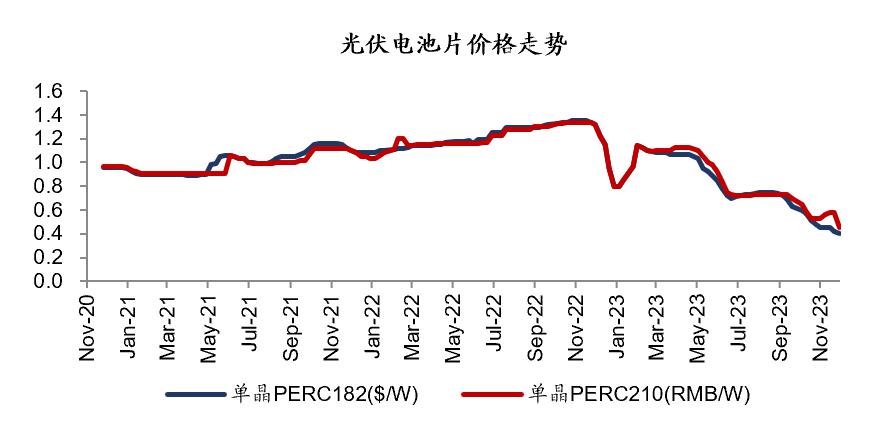

3、PERC电池淘汰加速,组件仍僵持在低价博弈

电池环节,P型182mm电池均价0.4元/W,跌幅4.8%;G12电池均价0.45元/W,跌幅22.4%,N型TOPCon182电池均价0.49元/W,跌幅2%。

(见智研究制图)

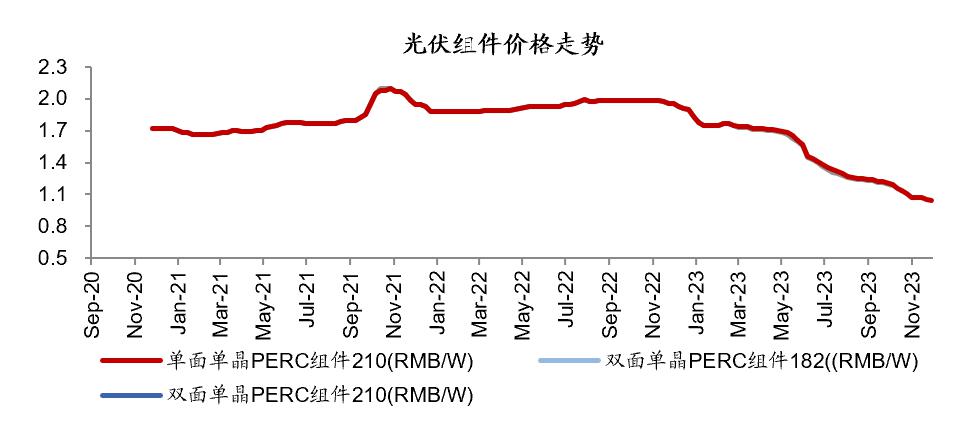

组件环节,P型182mm单玻组件均价1元/W,跌幅1%;P型210mm单玻组件均价1.04元/W,跌幅1%。P型182mm双玻组件均价1.02元/W,跌幅1%;P型210mm双玻组件均价1.06元/W,跌幅0.9%。N型TOPCon182mm组件均价1.08元/W,价格与上周持平。

(见智研究制图)

本周电池价格跌幅差异巨大,只有N型TOPCon182mm电池跌幅相对较小,其他电池跌幅超5%,P型182mm电池产线已经十分不受市场欢迎,不仅该型号硅片价格下跌,电池价格也下跌,因为多数厂商已经对182mm的PERC产线进行大幅减产,部分产商甚至为了避免亏损关停产能,但一体化龙头因为成本管控能力优异整体变动不大。而G12大幅跌价也是因为年底部分项目已经收尾,大型电池订单集中采购已完成,所以价格开始回落。

下游需求方面,因为今年光伏产业链产能过剩严重,年底没有迎来预期的抢装爆发,10月份光伏新增装机13.62GW,环比下降13.69%,预计11-12月装机也难好转。且当前海内外项目陆续进入收尾期,市场清淡。

组件价格仍在持续阴跌,本周跌幅在1%作于,处在1元/W附近徘徊,即使产业链均难盈利,部分组件价格谈判已经报价0.9元/W以下,且当前处于市场淡季,N型组件价格本周虽与上周持平,但新订单价格却难以维持1.08元/W,明年订单价格已经往1元/W以下讨论。

所以当前下游需求情况不乐观,仍在低价竞争的僵持状态,如果组件价格普遍跌到1元/W以下,预计大部分小企业成本难再支撑,会加速出清淘汰。

总结

总体而言,光伏主产业链价格仍在下降通道,上游硅料价格本周跌幅有收窄,但因下游采购需求偏弱,库存较高,出清尚未完成,短期价格预计难止跌。

而下游硅片、电池片、组件环节仍跌幅较大,尤其结构分化越发明显,P型产线逐渐不受市场欢迎,相应的硅片电池片价格也跌幅最大,产线出清进程加速。而N型产线相对更受市场欢迎,但即使如此,因为明后年TOPCon产能逐步落地后,同样会面临越来越过剩的困扰,所以较P型的溢价也难持久。目前产业处在出清期,且当前落后产能淘汰已肉眼可见加速,光伏行业想重回健康发展,需等待此轮出清结束。

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.