美国承受加息的极限在哪?

核心观点

美国官方预计未来10年美国财政赤字率不低于5%。麦卡锡被罢免表明共和党将在11月倒逼民主党收紧财政,但刚性支出将约束赤字降幅。并且,美联储已实质亏损无法对财政部给予利息返还,因此财政利息实际成本上升更为明显。高通胀、高利率与高政府杠杆率的组合从未出现,因此本轮加息令美国财政呈现出史无前例的巨大压力。保守估计,承受目前的利率水平需要美国名义增速不低于5%。但是即便增速不弱,如此高的财政成本或许也并非美国政府所愿,大选前无望加税,降息仍将成为明年的重要选项。

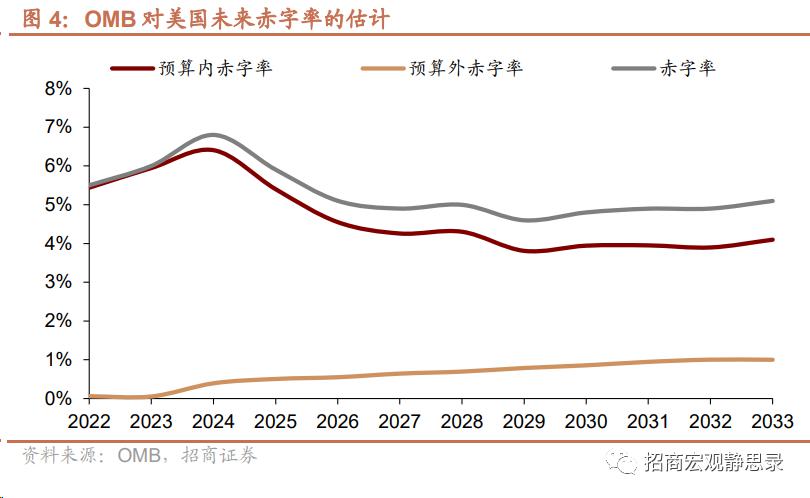

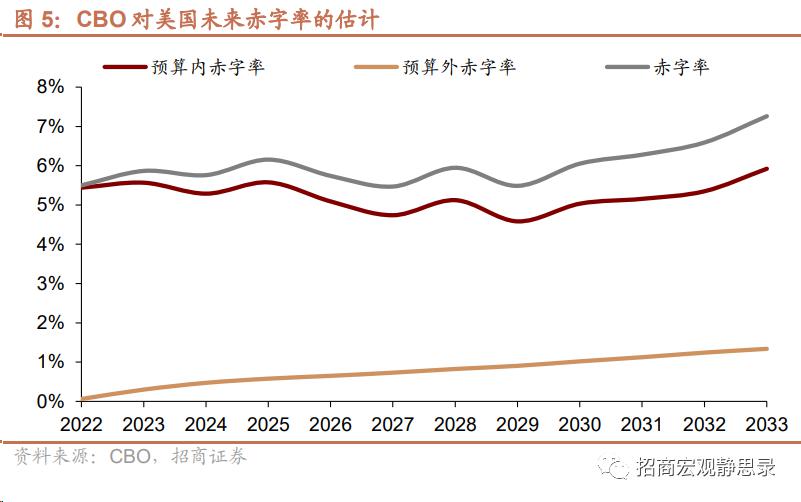

官方机构预测赤字率将维持高位,高企的无风险利率加剧财政压力是8月初惠誉调降美国评级的主因。OMB和CBO预计未来10年美国财政赤字率将维持在5%以上。低利率环境下,财政压力可控;一旦脱离低利率环境,财政与经济的稳定性就将成为隐患。

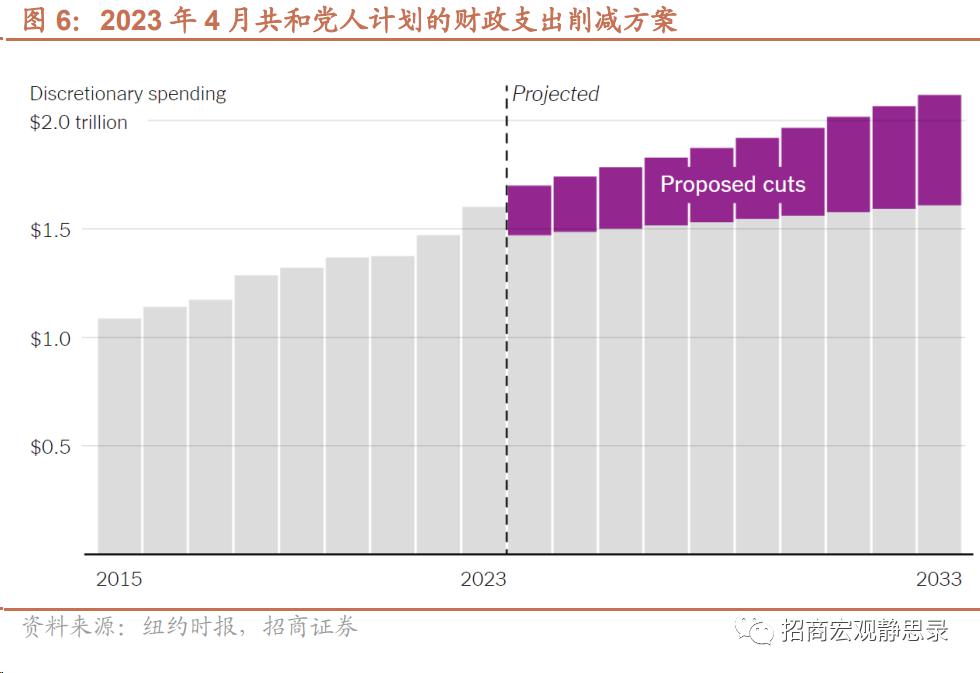

麦卡锡被罢免意味着共和党将倒逼民主党收紧财政,但因腾挪空间有限并不能显著降低赤字率、缓解财政压力,相反明年美国将出现财政略紧叠加发债压力不会明显减小的尴尬局面。1)前众议长麦卡锡遭受罢免,表明若11月国会不能满足共和党右翼削减财政开支的诉求,财政法案将难以落地。2)可调节的财政支出部分仅为占比15%的非国防自主性支出,进而财政略紧、赤字率较今年小幅回落是大概率。

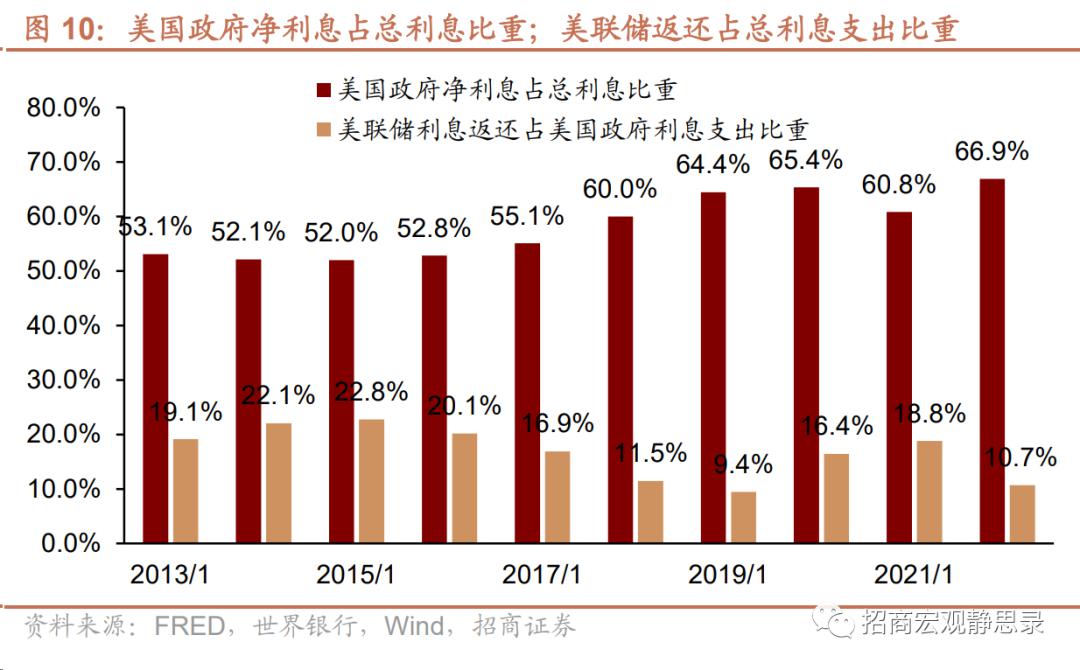

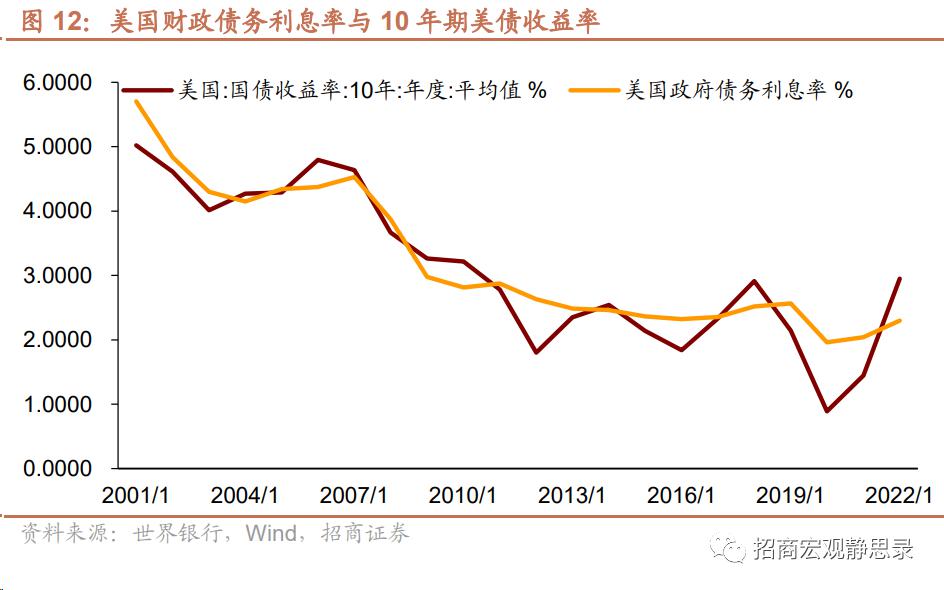

过去十几年美联储会用两种方式配合宽财政:1)QE压低长端美债收益率降低利息支出成本;2)财政部付息给美联储的部分会得到大部分的返还,变相压低债务利息支出成本。但目前美联储不仅在缩表甚至利息返还也难以为继,2022年9月开始,美联储进入亏损状态,递延资产总额已破1000亿美元。此外,2027年底之前有接近10万亿美元的中长期国债到期,而其平均发行利率不到2%,假若未来基准利率维持高位,则美国政府置换与偿付债务的压力显著上升,尤其是明年。

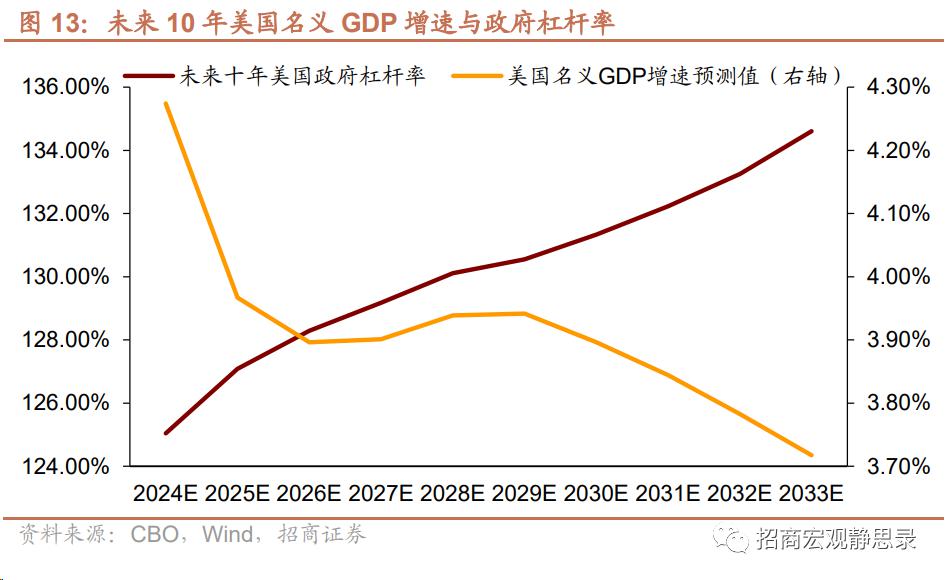

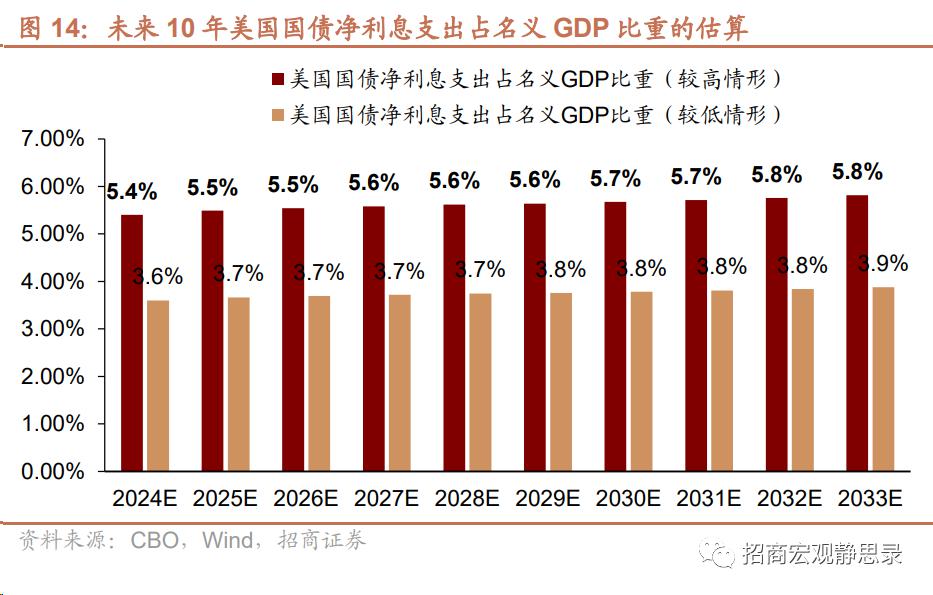

5%的名义增速可能是美国维持高利率、高杠杆的保障。我们用两种方法估计明后年美国国债利息支付压力。方法一:拆分存量债务与增量债务分别估算,预计2024年美国财政净利息支出占名义GDP比重将升至2.6-2.7%,2025-2027年或将升至3.1-4.2%,与CBO给出的预测结果比较相近。方法二:以10年期美债收益率与政府杠杆率为基准估算,预计未来10年美国国债利息净支出占名义GDP比重在3.6-3.9%区间。按照方法一和CBO的估计,若未来2-3年美国名义GDP增速降至3-4%就会出现主权债务风险。若按照方法二的估计,美国名义GDP增速则不能低于5%。

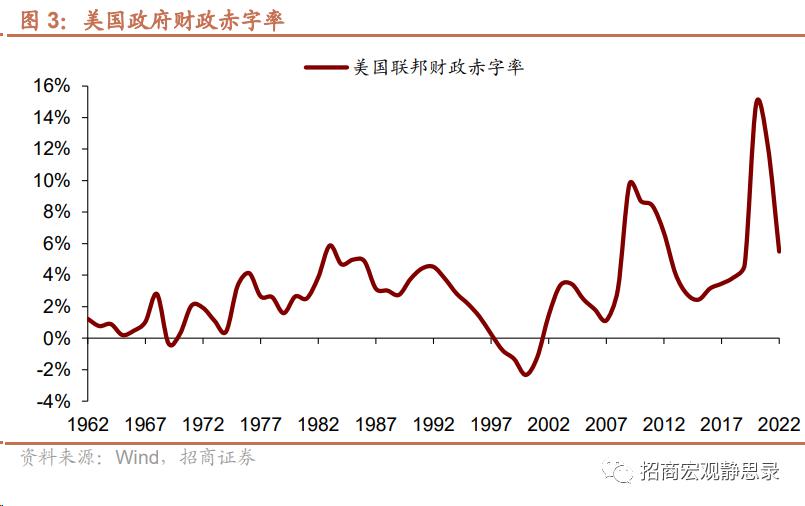

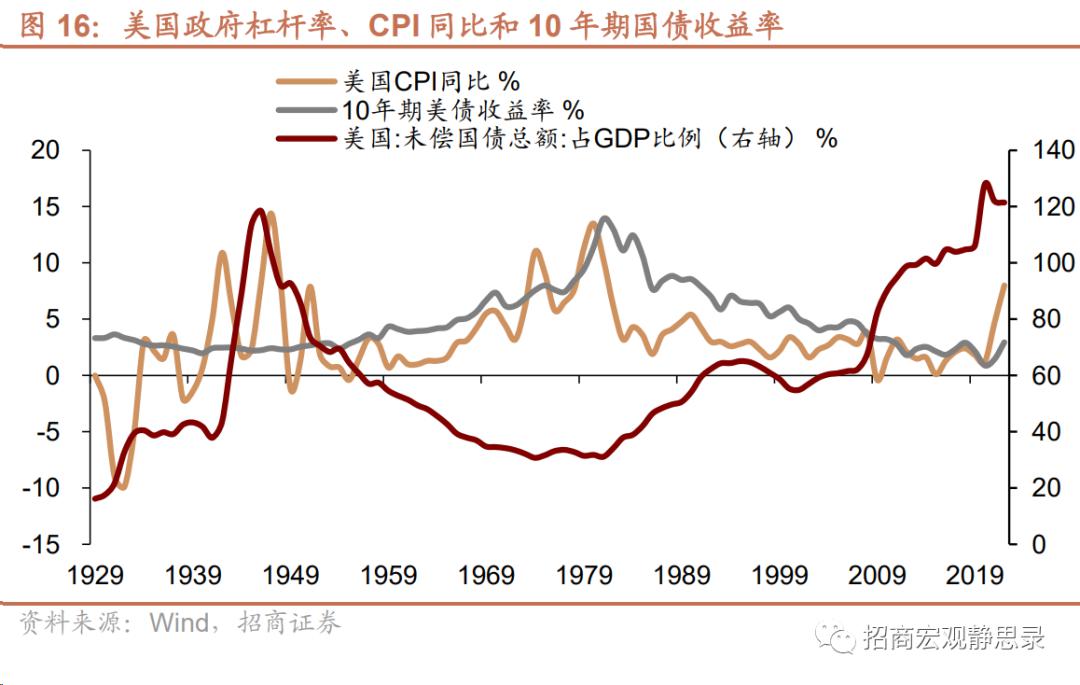

为何此前较少讨论美国的财政压力,而本轮加息阶段的讨论则较多? 本轮加息令美国财政呈现出史无前例的巨大压力:2022年政府杠杆率超过120%,直至今年美国主要通胀指标仍明显高于3%,近期10年期美债收益率逼近5%。在高通胀、高利率的70年代,政府杠杆率仅仅在30%附近;在高政府杠杆率、高通胀的二战前后,利率水平保持在2%,在高政府杠杆率的过去十年,利率和通胀水平也保持相对低位。

往后看,即便美国名义GDP增速能够一直保持在5%附近,如此大的债务支出成本也绝非美国政府所愿。进而,加税与降息是缓解债务压力的唯二之选,显然加税阻力远大于降息,因此,明年美国大选前美联储可能会有较为明确的政策转向。

正文

一、美国联邦政府如何制定财政支出预算

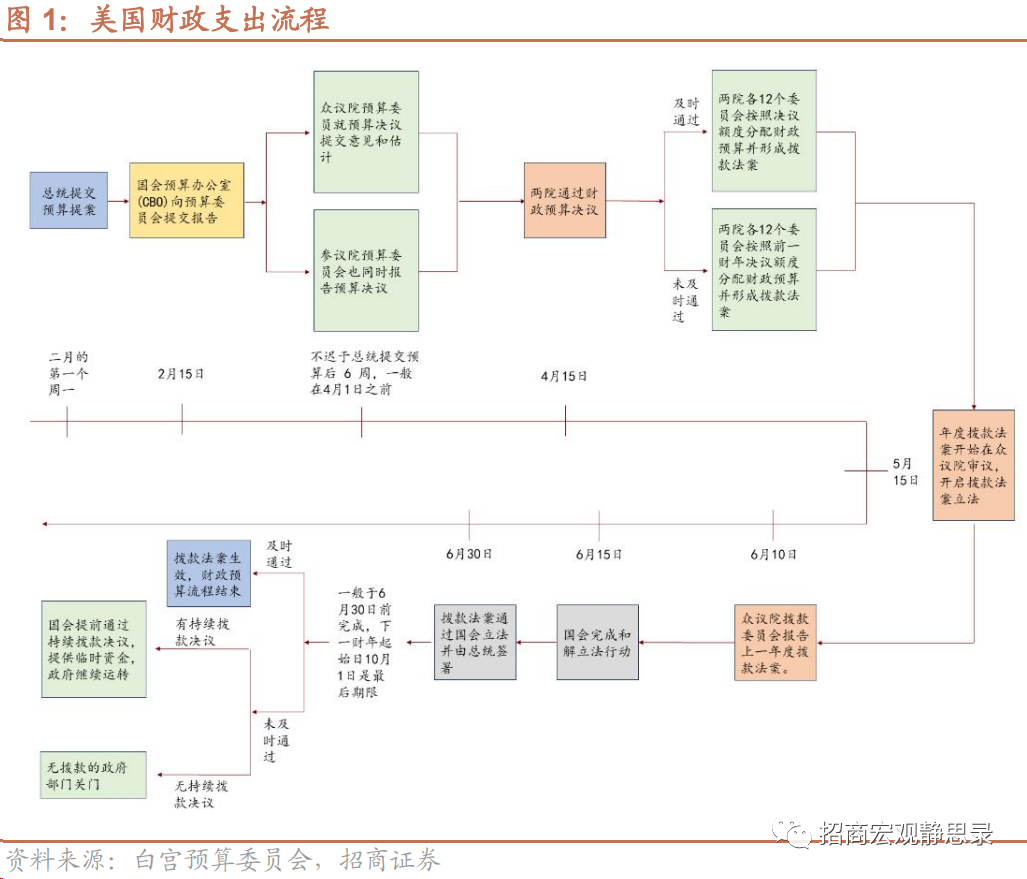

理论上,每年2月美国总统会提出新一财年(每年10月到次年9月为一财年)的财政预算提案,并由国会预算办公室(Congressional Budget Office,CBO)给出未来1年及10年的财政预算展望。参众两院预算委员会根据总统预算要求和CBO出具的报告,提出国会财政预算决议。预算决议是美国财政预算流程中一项需要在众议院和参议院通过(50票即可)的不具有法律约束力的两党共识,为该财年财政预算、委员会预算分配和预算变更提供额度限制,并可能对财政收支和债务限额变更法案提供和解流程指令。在预算决议通过后,国会两院将讨论通过最终的拨款法案,并交由总统签字生效。

美国财政预算支出包括强制性支出、自主性支出和净利息支出:强制性支出包括社保、医疗保险、特殊贷款补贴计划等;自主性支出包括国防、教育和运输等,需要由每年的拨款法案决定,也是两党财政支出博弈的重点;净利息支出为财政部向公众发行的国债利息支出减去利息收入(如投资收入、学生贷款的利息等)。

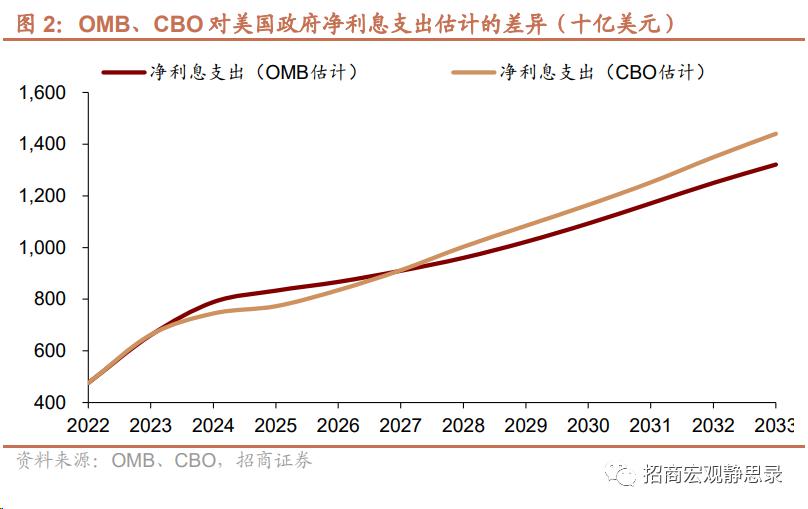

尽管美国总统提交的各财年联邦政府预算提案几乎不包含净利息支出这一分项,但CBO和负责统筹财政预算支出编制的美国行政管理和预算局(Office of Management and Budget,OMB)对强制性支出、自主性支出和净利息支出的金额均有预算估计,这也是联邦政府预算提案的重要参考。也就是说,尽管最终版本省略净利息支出,但财政支出制定过程给定净利息支出金额。从2013-2022年看,除2020-2021年外,OMB上报的净利息支出与联邦政府实际净利息支出误差在±5%以内。

最新的预测显示,OMB和CBO对2024财年及以后净利息支出的估计差异在±10%以内, 2024财年及以后净利息支出占财政支出比重将逐年上行。不同点在于,CBO在2024-2026年更为保守,而在2027-2033年更为激进。

二、明年美国财政略紧、赤字率较今年小幅回落是大概率

三、5%的名义增速或为美国承受财政压力的保障

(一) “宽财政、紧货币”令财政利息支出压力显现

过去十余年,美国财政部和美联储配合的方法是:1)QE压低长端美债收益率降低利息支出成本;2)财政部付息给美联储的部分会得到大部分的返还(即“Remittances”,美联储收入在扣除运营成本和利息支付后,若有正向利润结余,需要全额转给美国财政部;若无,则将亏损记为递延资产),这就变相压低了债务利息支出成本。但从2022年9月开始,美联储进入亏损状态,递延资产总额已破1000亿美元。因此,美联储“打钱”给财政部的渠道难以为继。

四、为何首次讨论财政压力? 高通胀、高利率与高政府杠杆率组合史无前例

这轮加息不同于以往任何阶段,美国出现了明显的“三高”特征:2022年政府杠杆率超过120%,2022年6月CPI同比高点突破9%,近期10年期美债收益率逼近5%。在高通胀、高利率的70年代,政府杠杆率仅仅在30%附近;在高政府杠杆率、高通胀的二战前后,利率水平保持在2%,在高政府杠杆率的过去十年,利率和通胀水平也保持相对低位。也就是说,这轮加息中高通胀、高利率与高政府杠杆率的组合史无前例。

往后看,即便美国名义GDP增速能够一直保持在5%附近,如此大的债务支出成本也绝非美国政府所愿。进而,加税与降息是降低债务成本的唯二之选,显然加税阻力远大于降息,因此,明年美国大选前美联储可能会有较为明确的政策转向。

本文作者:张静静 张岸天 王泺宾,来源:招商宏观,原文标题:《招商宏观 | 这轮加息不一样之美国财政压力分析》

本文作者:张静静 张岸天 王泺宾,来源:招商宏观,原文标题:《招商宏观 | 这轮加息不一样之美国财政压力分析》

张静静 S1090522050003 首席

张岸天 S1090522070002 组长

Reprinted from 见闻VIP,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.