美联储加息尚远,通胀预期仍高企,美债为何持续走高?

美联储上周公布的会议纪要显示决策者正在就减码时机和方式展开讨论。根据政策会议后公布的预测中值,官员们预计利率到2022年底都将保持在近零水平,随后在接下来的一年里会加息两次。纽约联储及明尼阿波利斯联储主席周一(7月13日)分别发言表示加息尚远,美联储仍将关注就业与通胀走势。

纽约联储主席威廉姆斯表示,美联储购买国债和抵押贷款支持证券(MBS)都有助于降低住房成本,暗示决策者之间正在就开始减码时是否要以比缩减购买国债更快的速度来缩减MBS购买规模进行辩论。威廉姆斯周一表示:“我并不认为这两种工具中有哪一种是更加聚焦于房价的,两者都影响利率。因此,两者都会影响住房成本。”

美联储目前每月购买800亿美元的美国国债和400亿美元的抵押贷款支持证券。随着经济复苏,美联储官员计划在即将到来的几次政策会议上讨论缩减购买的时机和组合。威廉姆斯担任副主席的联邦公开市场委员会在6月16日政策会议纪要中,透露了有关以不同速度减码两种类型债券好处的辩论。

7月7日公布的会议纪要指出:“鉴于房地产市场估值压力,一些与会者认为,相比国债,更快或更早收缩MBS购买速度是有益的。”

会议纪要指出:“也有另外几位与会者表示,同等放缓国债和MBS购买速度更可取。因为这种方法将与委员会之前的沟通保持一致,或者说因为购买国债和MBS都能通过对更广泛金融状况的影响来提供宽松政策。”

美联储已承诺保持债券购买速度,直到在就业和通胀方面取得重大进一步进展为止。威廉姆斯表示:“很明显,我们现在还没有达到那个门槛。”他还表示,他倾向于在完成减码进程后再加息,但对他来说,这是未来很久之后的事情了。

根据政策会议后公布的预测中值,官员们预计利率到2022年底都将保持在近零水平,随后在接下来的一年里会加息两次。

威廉姆斯还被问及近期长期国债收益率下降的情况。他指出了一些全球因素的影响,包括对delta变种病毒蔓延的担忧、对世界经济复苏步伐的悲观情绪、以及国债是否能够摆脱在本次疫情爆发之前就已经成为发达经济体特征的低利率时代。威廉姆斯表示:“我确实认为投资者正在消化全球形势的影响,”

在谈到高于目标的通货膨胀率时,明尼阿波利斯联储主席卡什卡利表示 ,“我认为这是暂时的”。他周一表示:“在考量未来通胀的持续性走向时,我的确认为劳动力和市场是最重要的因素。”

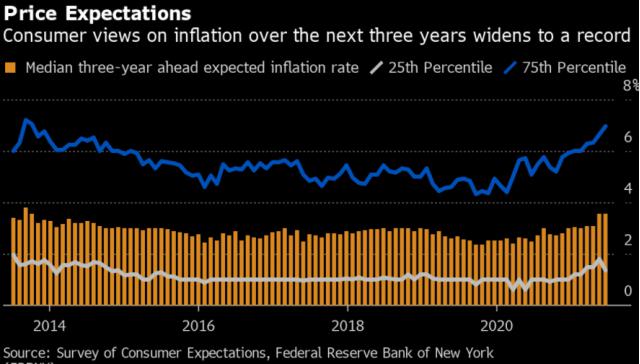

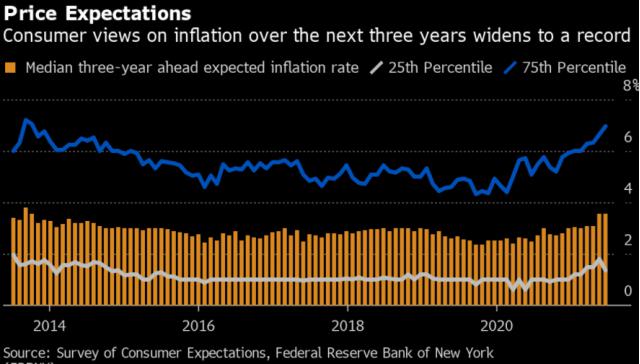

消费者上月表示,他们预计三年内物价会上涨3.6%,与前月持平。不过,四分之一的受访者预计通胀率将达到7%,另有四分之一认为上涨1.3%。这是纽约联储2013年6月开始此类调查以来最大的落差。

纽约联储的数据还显示,同期对未来一年的通胀预期升至4.8%,前月则为4%。2020年底时,对来年通胀的预估中值为3%。7月9日公布的经济学家调查则显示通胀会温和上升。他们对今年物价涨幅的平均预估为3.7%,2022年则在2.7%。

(消费者对未来三年通胀预期涨至纪录高点)

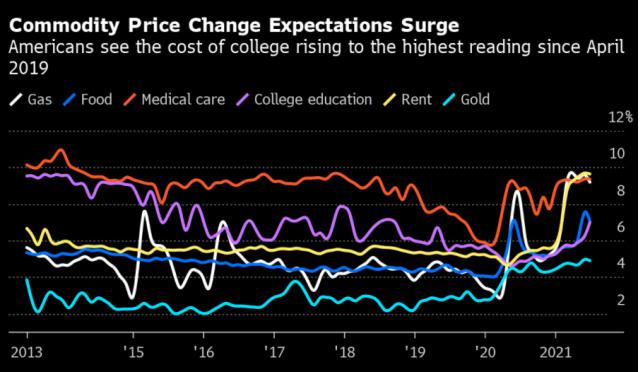

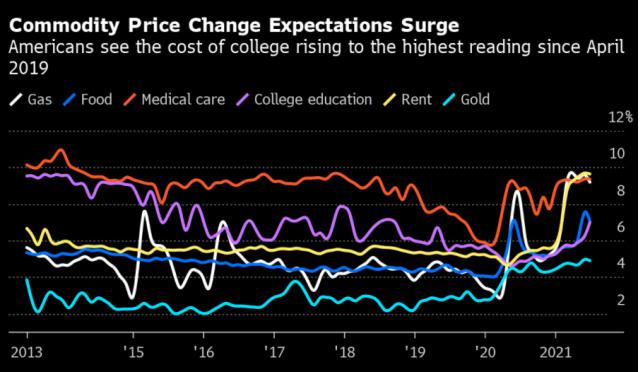

纽约联储调查还发现,消费者预计未来一年各类通胀均将上扬。纽约联储表示,未来一年食品价格预期中值下跌一个百分点,租金读数接近9.7%的纪录高位。

(对各类商品价格预期飙升)

美国银行7月9日报告:

“收益率下降似乎是被仓位和技术性因素放大了,在市场找到基本面催化因素前,这些因素可能会继续发挥影响,包括商品交易顾问(CTA)的空头回补。技术面趋势显示阻止收益率下跌的担子仍在空头身上,虽然技术性超买,但缺乏看跌信号,季节性因素看涨。

该行补充道:“我们担心,空头头寸继续减少和中性利率再评估水平下降,在缺乏美联储鸽派信息或事实证明通胀只是暂时上升的情况下,将挑战利率上行观点

BMO7月9日报告:

“对于美债收益率将以传统方式回应即将到来的信息,市场很怀疑,我们预期这将定义未来几周美国国债的交易情况。在市场习惯了10年期收益率低于1.50%的情况下,预计收益率在较长时间停留在新区间后将小幅走低,1.21%-1.22%将是一个有吸引力的技术目标。

该行称:”自6月美联储会议以来,美国国债市场对数据走强的反应发生了显著转变。美联储不那么鸽派的论调意味着强劲经济数据可能进一步推动首次加息时间更早到来,因而会使5年期国债走低。收益率曲线趋平通常出现在利率周期晚得多的时候。现在如此快出现,彰显出投资者对美联储政策失误的担忧程度。如果实际通胀率上升仍会导致曲线趋平,那么随着夏季到来,我们认为盈亏平衡通胀率和实际收益率都有很大下行风险。”

巴克莱7月8日报告:

“收益率下跌程度相当于认为经济急剧放缓,而我们认为这过于悲观。CTA及宏观对冲基金和固定收益共同基金的空头回补放大了国债涨势。”

花旗7月9日报告:

“7月份收益率从美东时间3点到4点下跌是个新情况,表明上季度留在场外的外国投资者正被吸引进场。上周五跌势至少一部分是因为中国央行降准,此举应该会通过大宗商品支持通胀预期。”花旗建议持有5年期盈亏平衡头寸。

德意志银行7月9日报告:

“过去一周一些技术性因素推动收益率低于应有水平,包括:美国国库券供应缺乏、中长线大型投资者和CTA基金进行战术性仓位调整及银行和外国投资者需求复苏。”

高盛7月9日报告:

“7月涨势似乎是受债券风险溢价大幅下降带动,但这种下降不符合全球经济继续强劲复苏的预测。可能的解释包括病毒威胁、美联储更偏鹰派的风险上升、财政乐观情绪减弱(尤其是在美国),以及决策者放松政策立场引起人们对美国经济可能放缓的担忧,不过这些解释都不是很令人满意。”

该行补充道:“可能的技术性影响因素包括:空头被迫平仓、收益率突破关键门槛及吸引结构性做空久期和凸性的趋势交易员和账户。总的来说,我们仍然认为当前中长期收益率水平太低,不过我们注意到上周没有任何能推动收益率回归公允价值的明显短期催化因素。”

摩根大通7月9日报告:

“尽管6月美联储会议展现的鹰派态势和近期令人失望的数据开启了收益率跌势,并让保持看跌头寸变得更困难,但这无法完全从基本面因素上得到解释,因为经济料将保持高于趋势的增速,而且美联储不太可能在失业率高于4%的情况下收紧政策。”

该行分析师称:头寸仍然偏空,空头回补放大了市场走势。我们没看到推动收益率回到6月水平的短期催化因素,但鉴于估值较低且头寸可能进一步出清,我们仍然看跌,建议做空10年期美国国债。”

摩根士丹利7月9日报告:

“建议直接做空10年期;空头回补和解除押注曲线趋陡的头寸,带来了围绕变异毒株和经济增长触顶的误导性说法。这些仓位调整带来的走势仍不可持续。此外,经济意外指数出现了通胀可持续和劳动力供应改善的积极迹象。美国国债收益率往往在发行3年、10年和30年期国债的周上涨15至20个基点,前提是在此之前上涨了20至25个基点。”

纽约联储主席反对美联储先于国债缩减购买抵押贷款支持证券

纽约联储主席威廉姆斯表示,美联储购买国债和抵押贷款支持证券(MBS)都有助于降低住房成本,暗示决策者之间正在就开始减码时是否要以比缩减购买国债更快的速度来缩减MBS购买规模进行辩论。威廉姆斯周一表示:“我并不认为这两种工具中有哪一种是更加聚焦于房价的,两者都影响利率。因此,两者都会影响住房成本。”

美联储目前每月购买800亿美元的美国国债和400亿美元的抵押贷款支持证券。随着经济复苏,美联储官员计划在即将到来的几次政策会议上讨论缩减购买的时机和组合。威廉姆斯担任副主席的联邦公开市场委员会在6月16日政策会议纪要中,透露了有关以不同速度减码两种类型债券好处的辩论。

7月7日公布的会议纪要指出:“鉴于房地产市场估值压力,一些与会者认为,相比国债,更快或更早收缩MBS购买速度是有益的。”

会议纪要指出:“也有另外几位与会者表示,同等放缓国债和MBS购买速度更可取。因为这种方法将与委员会之前的沟通保持一致,或者说因为购买国债和MBS都能通过对更广泛金融状况的影响来提供宽松政策。”

美联储预计2023年加息,就业与通胀仍需取得重大进展

美联储已承诺保持债券购买速度,直到在就业和通胀方面取得重大进一步进展为止。威廉姆斯表示:“很明显,我们现在还没有达到那个门槛。”他还表示,他倾向于在完成减码进程后再加息,但对他来说,这是未来很久之后的事情了。

根据政策会议后公布的预测中值,官员们预计利率到2022年底都将保持在近零水平,随后在接下来的一年里会加息两次。

威廉姆斯还被问及近期长期国债收益率下降的情况。他指出了一些全球因素的影响,包括对delta变种病毒蔓延的担忧、对世界经济复苏步伐的悲观情绪、以及国债是否能够摆脱在本次疫情爆发之前就已经成为发达经济体特征的低利率时代。威廉姆斯表示:“我确实认为投资者正在消化全球形势的影响,”

在谈到高于目标的通货膨胀率时,明尼阿波利斯联储主席卡什卡利表示 ,“我认为这是暂时的”。他周一表示:“在考量未来通胀的持续性走向时,我的确认为劳动力和市场是最重要的因素。”

美国消费者一年通胀预期维持在3.6%的高位

消费者上月表示,他们预计三年内物价会上涨3.6%,与前月持平。不过,四分之一的受访者预计通胀率将达到7%,另有四分之一认为上涨1.3%。这是纽约联储2013年6月开始此类调查以来最大的落差。

纽约联储的数据还显示,同期对未来一年的通胀预期升至4.8%,前月则为4%。2020年底时,对来年通胀的预估中值为3%。7月9日公布的经济学家调查则显示通胀会温和上升。他们对今年物价涨幅的平均预估为3.7%,2022年则在2.7%。

(消费者对未来三年通胀预期涨至纪录高点)

纽约联储调查还发现,消费者预计未来一年各类通胀均将上扬。纽约联储表示,未来一年食品价格预期中值下跌一个百分点,租金读数接近9.7%的纪录高位。

(对各类商品价格预期飙升)

策略师保持看跌美国国债 认为上周涨势与经济基本面不符

美国银行7月9日报告:

“收益率下降似乎是被仓位和技术性因素放大了,在市场找到基本面催化因素前,这些因素可能会继续发挥影响,包括商品交易顾问(CTA)的空头回补。技术面趋势显示阻止收益率下跌的担子仍在空头身上,虽然技术性超买,但缺乏看跌信号,季节性因素看涨。

该行补充道:“我们担心,空头头寸继续减少和中性利率再评估水平下降,在缺乏美联储鸽派信息或事实证明通胀只是暂时上升的情况下,将挑战利率上行观点

BMO7月9日报告:

“对于美债收益率将以传统方式回应即将到来的信息,市场很怀疑,我们预期这将定义未来几周美国国债的交易情况。在市场习惯了10年期收益率低于1.50%的情况下,预计收益率在较长时间停留在新区间后将小幅走低,1.21%-1.22%将是一个有吸引力的技术目标。

该行称:”自6月美联储会议以来,美国国债市场对数据走强的反应发生了显著转变。美联储不那么鸽派的论调意味着强劲经济数据可能进一步推动首次加息时间更早到来,因而会使5年期国债走低。收益率曲线趋平通常出现在利率周期晚得多的时候。现在如此快出现,彰显出投资者对美联储政策失误的担忧程度。如果实际通胀率上升仍会导致曲线趋平,那么随着夏季到来,我们认为盈亏平衡通胀率和实际收益率都有很大下行风险。”

巴克莱7月8日报告:

“收益率下跌程度相当于认为经济急剧放缓,而我们认为这过于悲观。CTA及宏观对冲基金和固定收益共同基金的空头回补放大了国债涨势。”

花旗7月9日报告:

“7月份收益率从美东时间3点到4点下跌是个新情况,表明上季度留在场外的外国投资者正被吸引进场。上周五跌势至少一部分是因为中国央行降准,此举应该会通过大宗商品支持通胀预期。”花旗建议持有5年期盈亏平衡头寸。

德意志银行7月9日报告:

“过去一周一些技术性因素推动收益率低于应有水平,包括:美国国库券供应缺乏、中长线大型投资者和CTA基金进行战术性仓位调整及银行和外国投资者需求复苏。”

高盛7月9日报告:

“7月涨势似乎是受债券风险溢价大幅下降带动,但这种下降不符合全球经济继续强劲复苏的预测。可能的解释包括病毒威胁、美联储更偏鹰派的风险上升、财政乐观情绪减弱(尤其是在美国),以及决策者放松政策立场引起人们对美国经济可能放缓的担忧,不过这些解释都不是很令人满意。”

该行补充道:“可能的技术性影响因素包括:空头被迫平仓、收益率突破关键门槛及吸引结构性做空久期和凸性的趋势交易员和账户。总的来说,我们仍然认为当前中长期收益率水平太低,不过我们注意到上周没有任何能推动收益率回归公允价值的明显短期催化因素。”

摩根大通7月9日报告:

“尽管6月美联储会议展现的鹰派态势和近期令人失望的数据开启了收益率跌势,并让保持看跌头寸变得更困难,但这无法完全从基本面因素上得到解释,因为经济料将保持高于趋势的增速,而且美联储不太可能在失业率高于4%的情况下收紧政策。”

该行分析师称:头寸仍然偏空,空头回补放大了市场走势。我们没看到推动收益率回到6月水平的短期催化因素,但鉴于估值较低且头寸可能进一步出清,我们仍然看跌,建议做空10年期美国国债。”

摩根士丹利7月9日报告:

“建议直接做空10年期;空头回补和解除押注曲线趋陡的头寸,带来了围绕变异毒株和经济增长触顶的误导性说法。这些仓位调整带来的走势仍不可持续。此外,经济意外指数出现了通胀可持续和劳动力供应改善的积极迹象。美国国债收益率往往在发行3年、10年和30年期国债的周上涨15至20个基点,前提是在此之前上涨了20至25个基点。”

Reprinted from 汇通网,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

If you like, reward to support.

Hot

No comment on record. Start new comment.