A股限购令又来!

28%!美的集团的外资持股比例正式达到了深股通的暂停买入点。

1月21日,深交所官网披露的数据显示,截至1月20日,美的集团的外资(含QFII、RQFII、深股通投资者等,下同)持股比例达28%,达到沪深股通的“限购线”。此外,华测检测的外资持股比例也超过26%的警戒线,达26.62%。

21日早盘,港交所也发布公告表示,美的集团通过互联互通机制的买盘指令暂停,仍接受卖盘指令。

值得注意的是,由于沪深股通买入通道的关闭,美的集团将不再具有外资投资空间,按照以往惯例,MSCI、富时罗素等国际指数编制公司将会因违反了“可投资”原则,把美的集团从指数体系中剔除。

外资爱白马股已不是秘密。随着外资不断加仓A股,多只白马股的外资持股占比攀升。

1月21日,深交所官网披露的数据显示,深市两只个股,华测检测和美的集团均超过26%的外资持股警戒点。两者外资持股数量分别为4.42亿股和19.54亿股,持股占比分别26.62%和28%。

其中,自今年1月9日触及26%的外资持股警戒线后,华测检测的外资持股比例已经连续8个交易日超过26%。不过较此前16日的26.80%阶段高点,外资持股比例已经下降了0.18个百分点。

美的集团方面,自2019年9月12日触及26%的警戒线后,外资依然不断抢筹。截至2020年1月20日,外资持股比例正式达到28%。

根据证监会的相关规定,所有境外投资者对单个上市公司A股的持股比例综合,不得超过该上市公司股份总数的30%。

港交所方面也有相应的制度规定:当境外投资者持股比例超过28%,将暂停接受买盘,直到总持股比例降到26%以下;同时,如果超过30%,将强制启动卖出程序,按照“后买先卖”的原则将超出部分出售。

这也意味着美的集团的深股通买入通道正式关闭,也大概率将会被国际指数剔除。

沪深股通是外资进入A股的主要渠道。倘若相关个股的深股通买入通道关闭的话,该个股会因为违反了国际指数的“可投资”原则,被国际指数剔除。一旦被剔除,至少需要观察一段时间(例如MSCI需观察12个月),才考虑是否将该标的重新纳入。

这也有先例可寻。

2019年大族激光就因超出28%的限购线,相继被各大指数公司剔除指数体系。此外,2019年5月富时罗素首次纳入A股时,美的集团没有被纳入。原因是当时QFII/RQFII/深股通持有美的集团的比例已经超过26%,给富时罗素指数留下的“买入空间”不够,可投资性不能满足指数的要求。

什么时候剔除呢?根据经验判断,一般在交易所宣布“买爆”之后一两个交易日,指数公司会发公告宣布剔除个股。

首先,复习一下外资持股比例的三条红线,分别是26%(警戒点)、28%(暂停买入点)和30%(强制减持点)。

1、外资持股比例超过26%后,交易所就会在下一个交易日公布最新的持股情况;

2、超过28%后,沪深股通暂停买入,只能卖出,但是外资可以通过沪深交易所的账号继续买;

3、超过30%后,外资全部买入通道关闭,只能卖出,超过部分按后买先卖原则,直到持股比例在30%以内。

那么当个股分别触及外资持股红线时,对自身的股价有何影响呢?

触及26%,外资依然可以买卖,只不过外资的整体动向会被市场知悉。

以美的集团为例,外资持股比例从2019年的9月12日的26.01%到2020年1月9日的27.71%,美的集团股价自触及26%警戒线以来,股价累计上涨了12.34%。

触及28%后,作为外资进入A股的重要渠道,沪深股通将会关闭,只能卖不能买,要等到外资持股比例降至26%以下,该通道才会再度开启。

不过需要注意的是,由于沪深股通通道的关闭,相关国际指数会将相关个股暂时剔除。

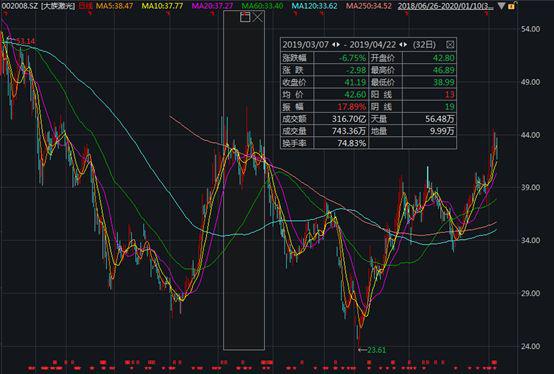

2019年3月7日,MSCI曾宣布,将从MSCI中国全股指数中剔除大族激光(002008.SZ),同时对指数中美的集团(000333.SZ)的权重系数进行调整,自3月11日生效。MSCI表示,部分股票已经达到或者临近28%的外资持股上限,因此做出以上调整。

自2019年3月8日开始,外资就开始对大族激光进行减持,直至4月23日,外资持股比例降至26%以内。期间,大族激光股价也收到了外资减持的影响,股价累计下跌6.75%。

但从长期来看,个股更多还是受市场情绪、个股基本面等诸多方面的影响。

触及30%后,就不但是不能买的问题,多出的部分还必须卖出去。

以深交所规则为例,根据规定,若当日交易结束后,如所有境外投资者持有同一上市公司A股数额合计超过限定比例(30%)的,深交所将按照后买先卖的原则,向合格投资者的受托证券公司及托管人发出减持通知。

合格投资者应在接到通知之日起的5个交易日内,对超出限定比例的部分,根据股份类别按照以下顺序予以减持:

(一)当日非通过集中竞价交易与大宗交易两种方式取得的股份(含参与配股、增发、网下配售等取得的可流通未上市股份);

(二)当日通过大宗交易方式获得的股份;

(三)当日通过集中竞价交易方式获得的股份;

(四)当日可转换债券转股获得的股份。

近几年来,随着A股国际影响力日益提升,外资的话语权也持续提升。互联互通机制的开通和以MSCI为代表的国际指数认可催生了外资近些年对A股的加速布局。外资逐渐追赶上国内机构投资者的步伐,成为2015年底以来最重要的一股增量资金。

央行1月17日公布的数据显示,截至2019年12月末,境外机构和个人持有境内股票2.10万亿元,估算较11月底的1.87万亿元增长12%。国家外汇局新闻发言人王春英在17日的新闻发布会上表示,“2019年末,境外投资者持有的境内股票和债券余额近6500亿美元。随着近几年开放力度加大,外资增持境内债券和股票余额快速增加,2019年末相对2016年末上升一倍多。从占比看,目前境外投资者在中国债券、股票市场的持有比重在3%至4%左右,比2016年末外资持有比重都几乎翻了一倍。”

与积极进场的外资形成鲜明对比的是国内机构和个人投资者。公募基金方面,偏股型基金份额2015年底是2.43万亿份,2019年10月小幅上涨到2.46万亿份,规模波动不大。

不过需要注意的是,按照目前相关指数披露的纳A公告,2020年大概率无新增国际指数纳入/扩容计划。

中信证券指出,当前海外主动配置策略对比指数标准权重仍处于低配中国状态,据此预计2020年北向资金的增量资金主要来自于:1)主动配置型资金从“低配A股”逐步提升至“标配A股”;2)海外直接挂钩中国股市的被动型ETF产品的发行以及相关流入的资金。预计全年外资净流入规模仍有3000亿人民币。

西南证券分析认为,长期来看,外资持续流入是大趋势,A股的基本面和开放进程是主要影响因素;但短期角度上,外资的动向与基本面关联不大,开放进程也不是主动配置型资金的决定性考量,重点更多地落在事件性、波动性因素上。

Reprinted from 微信公众号,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.