缩减QE几无悬念 还有哪些看点?

北京时间11月4日凌晨2点,美联储将公布最新利率决议;美联储主席鲍威尔则将于02:30召开新闻发布会。对于金融市场而言,这个美联储议息夜注定将载入史册——业内已普遍预计美联储将在本月的会议上正式宣布缩减购债计划(Taper)。而随着近来对美联储明年夏季加息的预期不断高涨,美联储主席鲍威尔或许也将不得不回应市场对美联储未来紧缩路径的猜测。

由于本次会议不会发布季度经济和利率点阵图预测,今晚美联储释放的所有潜藏信号,投资者只能从货币政策声明和美联储主席鲍威尔的讲话中寻找。目前来看,市场眼下的悬念将主要集中在以下三方面:

①美联储减码购债的时间和速度细节究竟如何?

②美联储主席鲍威尔对当前市场狂热的加息预期如何看?

③随着供应链短缺现象比比皆是 美联储又是否还将坚持通胀暂时论?

Taper背后的两个“小悬念”

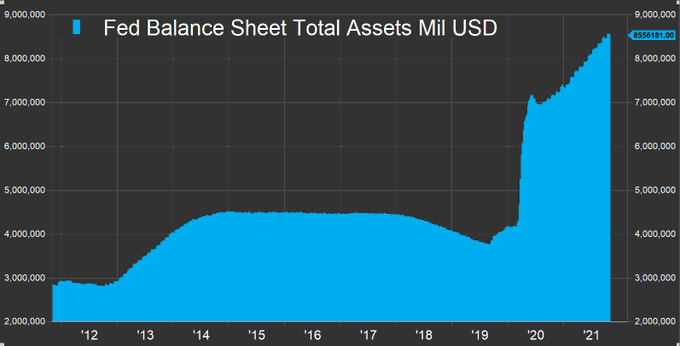

美联储官员在9月决议时维持利率在接近于零的水平不变,但同时暗示他们即将开始缩减每月1200亿美元的资产购买规模(800亿美元美国国债和400亿美元抵押贷款支持证券)。鲍威尔在当时会议后的新闻发布会上曾告诉记者称,这个过程可能最早在11月开始,到2022年年中左右结束。

而随着此后越来越多的美联储官员和会议纪要,证实了11月会议有望成为官宣Taper最可能的窗口,美联储今晚作出这一决定似乎已经没有任何悬念。在本月最新发布的彭博调查中,几乎所有受访经济学家都预计,美联储本次会议将宣布减码。

不过,官宣Taper虽然已板上钉钉,但围绕这一历史性缩码行动的背后,依然存在着两个小疑问。

首先是美联储究竟是本月官宣Taper后就立马启动缩减,还是留到12月再开始具体行动。在彭博调查中,近三分之二受访者预计本月债券购买步伐就将开始放缓,而其余人则大多预计从12月开始。

根据FOMC上一次会议的纪要,他们在9月会议上曾讨论了在这两个月行动的方案。而考虑到美联储11月决议召开于月初,因此美联储完全能做到“当月宣布当月缩减”。

经济学家Anna Wong撰文称,本次美联储会议几乎肯定会宣布开始缩债,“包括缩债的速度、时机和组成等关键细节。在我们看来,美联储很可能在11月中旬或12月中旬之间启动缩债,但鉴于物价和工资方面的数据高企,我们倾向于认为更可能出现的情况是前者。”

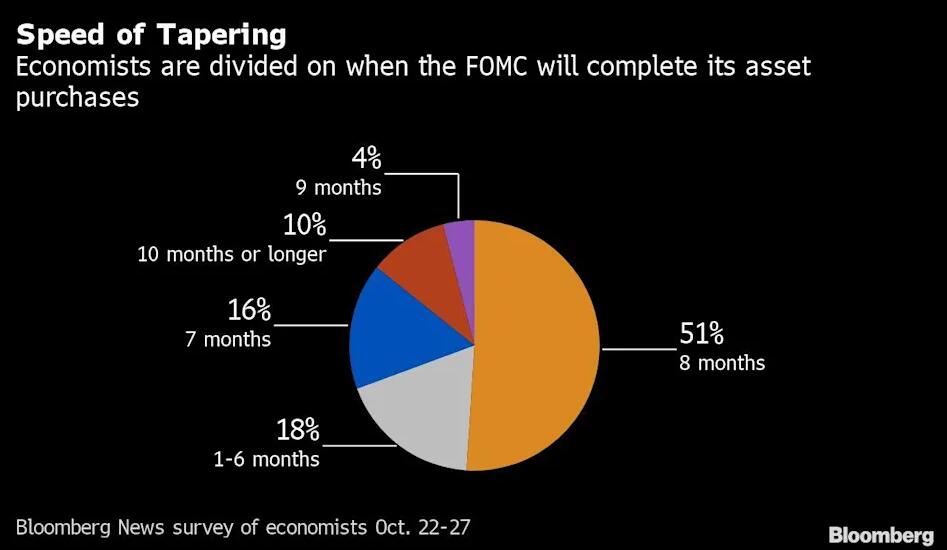

第二个疑问则是美联储本轮缩码的速度和步伐。由于美联储主席鲍威尔此前曾明确表示希望购债计划在2022年年中收官,因此眼下市场人士认为最可能的路径是:美联储将每月减少100亿美元美国国债和50亿抵押贷款支持证券(MBS),总计耗时8个月。

当然,目前也有一些人认为,美联储可能会加快减码步伐。在彭博社的调查中,35%的受访者预计减码将在7个月或更短时间内完成,51%的人预计将需要8个月。

在许多人看来,既然美联储Taper的大框架已经确定,上述两个小悬念可能只是细枝末节,但其实并非如此。更快地结束减码将让美联储决策者拥有更早加息的灵活性,因为鲍威尔和其他人已经表示,他们希望在加息前结束减码。如果美联储今晚在退出QE方面的速度比目前市场主流预期的要快,那么就将释放出明确的鹰派信号。而若符合预期,则对市场的冲击可能有限。

ING Financial Markets LLC首席国际经济学家James Knightley称,“美联储在本周发布减码声明看起来已成定局,但鉴于通胀居高不下,我们担心减码的结束可能比当前被指向的时间更早。”

如何回应加息预期?

在历史上,美联储的Taper只有2013年-2014年QE3退出这一个“案例”。当时美联储在2013年四季度宣布缩减QE后,时隔了整整两年才最终启动加息周期。然而,眼下美联储面临的情况似乎要比当时更为棘手,美联储甚至还没有开始启动Taper,市场就已经坚信其将在明年夏季开始加息了……

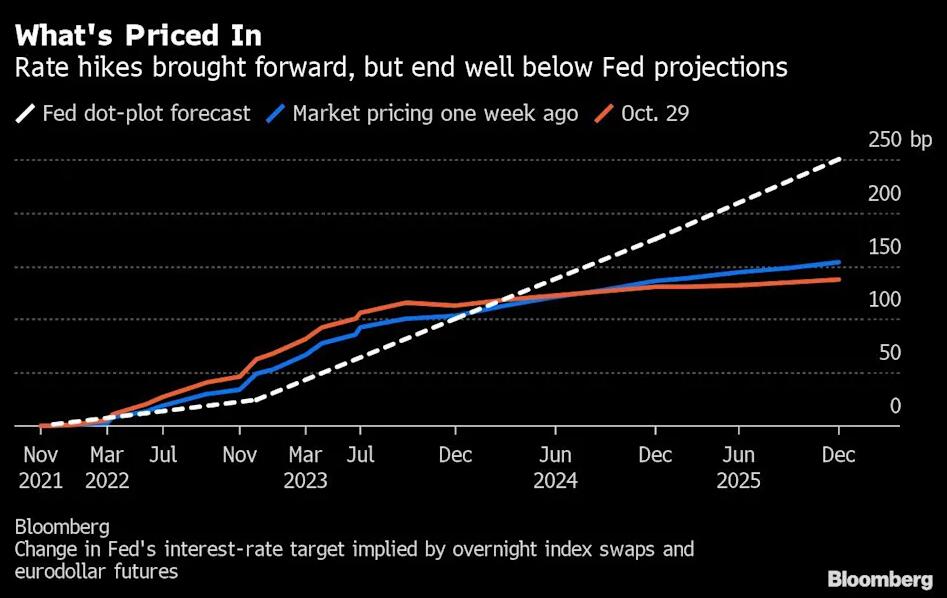

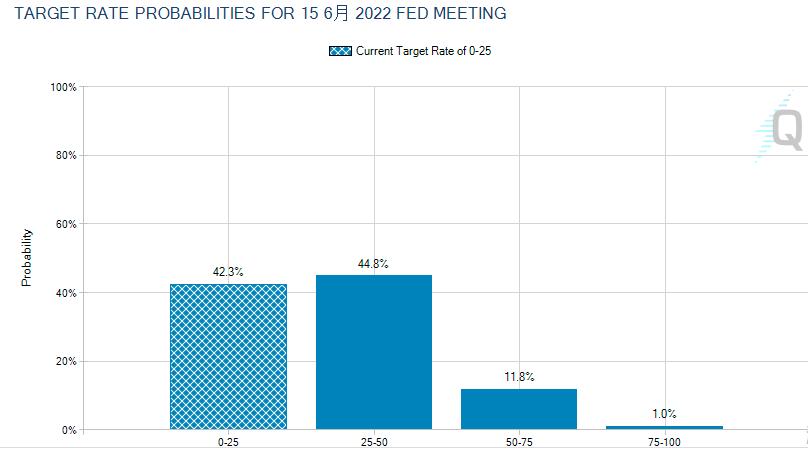

隔夜指数掉期(OIS)显示,过去一周市场对美联储明年6月加息的概率一度升至了近90%:

CME美联储观察工具(FedWatch)也显示,当前交易员认为美联储在明年6月份首次加息的概率达到了逾67%;第二次加息则发生在明年9月,概率为51%;第三次加息在2022年12月的几率也超过50%。

鉴于美国通胀依然居高不下,华尔街知名投行高盛的经济学家们上周末也曾预计,美联储在明年7月将首次提高利率,比此前预期整整提前一年,且2022年11月将再次加息,此后将每年加息两次。

这些预期都远超美联储9月利率点阵图时的预估:当时点阵图显示美联储内部预期首次加息将发生在2022年还是2023年的人数仅为五五开。

可以预见,在今晚美联储货币政策会议后,美联储主席鲍威尔(Jerome Powell)料将在新闻发布会上就市场狂热的加息预期发表看法。投资者也将仔细审视他的言论,以了解对于最近有关通胀和短期利率的市场预期变化,他将作何反应。

在过去的几次美联储议息会议上,鲍威尔曾反复强调,不同于缩码,加息的标准要严苛得多。人们应该将减码和加息区分开来看待,缩减购债的开始时点和步伐都不是未来何时加息的“直接信号”,预计鲍威尔此次仍可能重申这一观点,尤其是在眼下市场加息预期已经和结束QE的时间点“无缝衔接”的背景下。

资产管理机构BK Asset Management宏观策略师Boris Schlossberg预计,美联储有关加息的讨论目前还过于遥远,一方面接下来新冠疫情如何演变仍然未知,通胀的走向存在一定不确定性,另一方面困扰就业市场的供需错配如何解决也是难题。三季度美国经济增速大幅下滑已经敲响了警钟,未来美联储上调基准利率需要综合考虑多方面因素,以确保美国经济保持健康增长的步伐,保持耐心可能继续成为主基调。

“通胀暂时论”是否休矣?

除了最受人们关注的缩减QE和加息,今晚美联储主席鲍威尔会如何看到眼下愈演愈烈的全球供应链短缺困境,以及不断飞升的物价,也料将是本次美联储议息会议的一大看点。

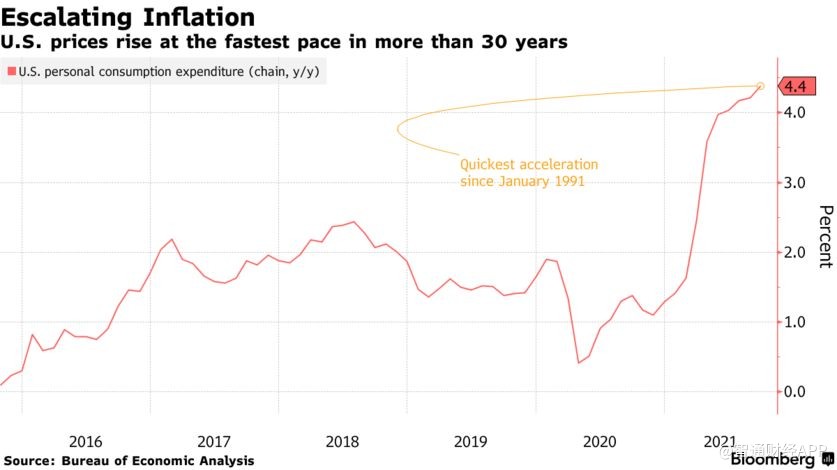

美国的物价和薪资涨幅目前正处于数十年来的高位。美国政府编制的两项通胀指标:消费者物价指数(CPI)和个人消费支出(PCE)物价指数以及相应的核心指标均高于美联储预期,这可能让美联储官员们过去几个月反复强调的“通胀暂时论”陷入无比尴尬的境地。美联储官员此前一直试图保持某种平衡,一方面确保通胀得到控制,另一方面也希望给予经济尽可能多的时间,来恢复因疫情而损失的就业岗位。

高盛首席经济分析师Jan Hatzius等人写道,“自9月美国联邦公开市场委员会(FOMC)上次开会以来,失业率进一步下降,平均时薪和就业成本指数强劲上升,通胀仍居高不下,这挑战了美联储的说法:即通胀将自行消退,无需通过加息收紧信贷条件并减缓企业和家庭的购买。

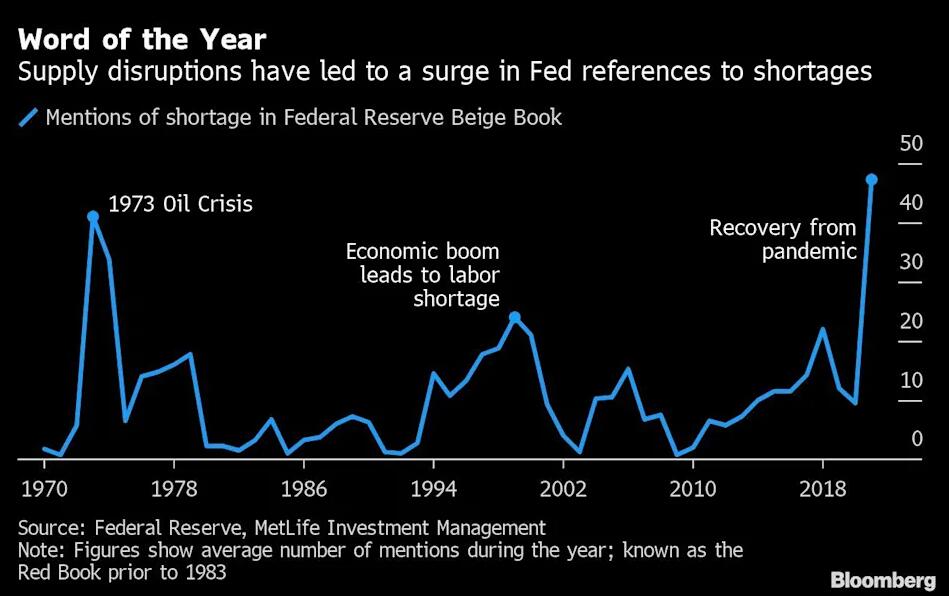

眼下,全球供应链面临的短缺也可能加大物价上涨的风险。在美联储最近的经济褐皮书中,12家地区性银行中有10家表示对供应短缺感到焦虑,无论是劳动力、资本投入还是商品方面,“短缺”一词出现了70次,6个地区提到了“瓶颈”,据报道,多数地区表示“价格将大幅上涨”。

根据MetLife Investment Management的数据,褐皮书中“短缺”一词的使用率约为1970年代初以来最高。通常在每次美联储开会时,褐皮书都将发到每位与会联储官员手中,作为当次会议决策的重要参考。

此外,目前薪资福利的上涨也给美联储带来了一个巨大的挑战,联储需确认员工薪酬上涨是因为生产率提高,还是因为就业市场形势和可用劳动力数量因疫情而变得步调不一致。这两个原因中一个将被视为一种积极的发展; 而另一个则可能加大通胀风险。

Evercore ISI副主管Krishna Guha写道:“所有这些都让鲍威尔在11月的会议上比几周前看起来更有可能处境艰难,因为他要试图在决策委员会中使那些准备明年加息的人和那些准备展现更大耐心的人之间大致达成一种平衡。”

对此,经常被视作美联储喉舌的华尔街日报指出,鲍威尔可能会选择一条中间路线,一方面宽慰投资者他正在密切监测通胀风险,另一方面又不会显得特别担心,以免像英国和加拿大发生的情形那样,让大家以为他提高了美联储将迅速转向收紧货币政策的预期。

嘉盛集团则表示,“我们需要留意今晚美联储关于通胀未来变化透露的线索。美联储曾指出,通胀是暂时性的,但通胀超调的时间可能长于最初预期。问题是,长多久?因为如果把时间拉到足够长,在历史的长河里一切都是过眼云烟。所以,美联储有没有可能将通胀的一部分“重新归类”为永久性通胀?请关注美联储的声明和新闻新闻发布会,观察其关于通胀未来变化的暗示。”

“缩减恐慌”会在金融市场上演吗?

随着美联储今晚注定将迈出后疫情时代Taper的第一步,许多金融市场人士眼下无疑也开始担心:昔日的“缩减恐慌”会再度上演吗?

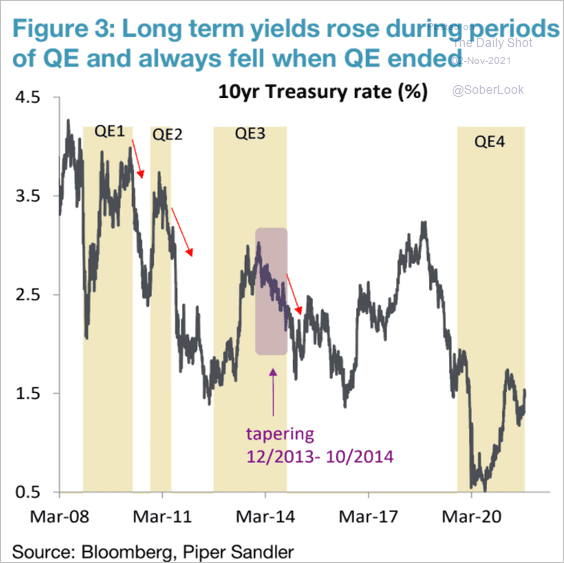

其实,对此投资者倒不必过于忧虑。2013年美联储退出QE3时“缩减恐慌”的爆发,其实发生在时任美联储主席伯南克突然释放缩码的信号之初,而当真正经历了长达数月的市场沟通开始正式启动缩减QE时,市场早已处变不惊,甚至反而出现了“卖预期买事实”的行情。而眼下,市场也早已过了当初“缩减恐慌”最动荡的时刻。

如下图所示,指标10年期美债收益率在之前结束QE1和QE2,以及退出并结束QE3后,反而出现了一轮明显的中长期下跌行情。

当然,正如“历史不会两次踏进同一条河流”,这一次虽然全球金融市场并未出现类似2013年的“缩减恐慌”,但也并非就完全没有了风险。正如同我们上文提到的,眼下市场对美联储的加息预期相较当年远为强烈,如果鲍威尔无法管控住这一预期,甚至被迫“随波逐流”,那么市场依然可能会受到沉重打击。

在外汇市场上,过去一周削减美元空头的对冲基金明显增加。不少对冲基金已将美元空头持仓在整个投资组合的比例从10月初的3.5%下降至约2%。在积极买涨美元的同时,它们还不遗余力地做空短期美国国债,押注长短期美债收益差缩小。本周美联储决议最终的鹰鸽态度,很可能将最终决定上述汇市和债市交易的成败。

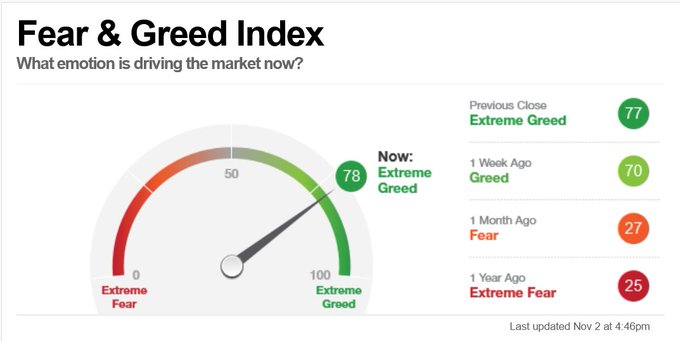

而在美股市场方面,相比于美债投资者对美联储Taper和加息预期的如临大敌,股市交易员们眼下反而似乎有些过于轻描淡写了一点。就在美联储利率决议召开的前夕,道琼斯工业指数连续第三个交易日收于纪录高位,并首次收在了36000点上方。CNN编制的美股“恐惧与贪婪”指数更是罕见地以“极度贪婪”的姿态,迎接今晚注定将官宣Taper的美联储决议。

或许,无论是债市对美联储决议的恐慌抛售还是股市的“熟视无睹”,都存在着不理性的投机情绪在内。而眼下,华尔街银行也正在加紧为美联储退出大流行刺激措施做准备,以确保它们能够应对市场波动的峰值,帮助客户管理风险,并获得利润。

据路透社援引三位交易消息人士透露,近几周银行一直在进行模拟,以确保它们的系统能够应对类似2013年“缩减恐慌”的剧烈波动,并为不同的市场情况做好准备。“没有人希望看到市场混乱。如果发生这种情况,对客户和整个行业都不利,因为成交量实际上会枯竭,“一位消息人士表示。

尽管围绕重大事件制定这样的应急计划并不罕见,但它突显出华尔街对美联储停止向资本市场注入流动性后市场将作何反应的深切担忧。资深银行家们目前正在努力思考,当刺激措施被取消时,市场将作何反应,以及这对他们所在机构意味着什么。而对于普遍投资者而言,眼下或许也同样大意不得!

作者:潇湘,文章来源财联社,版权归原作者所有,如有侵权请联系本人删除。

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.