人民币罕见补涨1000点!离岸升破6.70关口,3季度已狂飙4%

有机构预计,随着国内经济复苏强劲以及美元流动性持续扩大,人民币走强趋势仍将延续,未来更有望升破6.5关口。

中国基金报 莫飞

节后首个交易日,人民币怒涨掀起“开门红”。

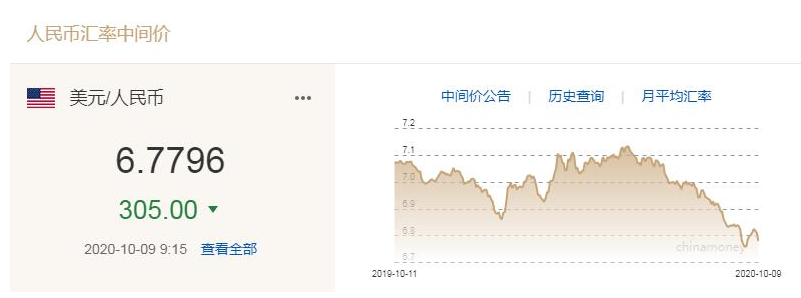

10月9日早盘,人民币兑美元中间价调升305个基点,报6.7796。随后,在岸人民币强势爆发,一度暴力拉升超1000点,创去年4月以来新高。同时,离岸人民币更是强势大涨,一度升破6.70关口。

而整个“黄金周”,人民币外汇市场就已经掀起涨势,离岸人民币月内涨幅已经超800点。另据数据统计显示,前三季度,在岸人民币兑美元涨幅更是逼近4%,创下十年来最强单季涨幅。

更有机构预计,随着国内经济复苏强劲以及美元流动性持续扩大,人民币走强趋势仍将延续,未来更有望升破6.5关口。

在岸、离岸人民币双双暴涨

外汇市场掀起“开门红”

节后第一个交易日,外汇市场率先发力,人民币再度迎来暴涨行情。

10月9日早盘,中国人民银行授权中国外汇交易中心公布,2020年10月9日银行间外汇市场人民币汇率中间价为:1美元兑人民币6.7796元,调升305个基点。

就在前一交易日,人民币兑美元中间价报6.8101,16:30收盘价报6.8106,23:30夜盘收报6.7990。

随后,外汇市场人民币双双掀起凶猛涨势。其中,在岸人民币兑美元盘初大涨高达1000个基点,升破6.72关口,创去年4月以来新高。

随后,离岸人民币走势也不甘示弱、快速上升,临近12点,离岸人民币兑美元短线涨340个基点,升破6.71关口。

此外,中国外汇交易中心计算的2020年9月30日CFETS人民币汇率指数为94.40,较上月末升值1.74%。为便于市场从不同角度观察人民币有效汇率的变化情况,中国外汇交易中心参考BIS货币篮子、SDR货币篮子计算了人民币汇率指数,2020年9月30日上述两个指数分别为98.16和92.45,较上月末分别升值1.65%和1.57%。

人民币前三季度狂飙4%

单季涨幅刷出十年来新记录

实际上,在此次国庆节期间,人民币走势已经提前走出了一波上升态势。

截至10月7日19点左右,离岸人民币兑美元汇率为6.7350,日内涨超130点。数据显示,10月以来,离岸人民币市场已经涨超800点,一度冲破6.70关口。

另据数据统计,前三季度,在岸人民币兑美元涨幅达到3.89%,刷新2008年第一季度来最大单季涨幅。这也创下人民币十年以来罕见的单季最大涨幅。

从今年5月以来,人民币已经掀起了一波强势的大涨行情,其中短期最大升值幅度为5000点左右。这样的涨势在全球也实属罕见。

据业内分析,中国经济恢复较快,国际贸易恢复较快,顺差恢复较快,总体上人民币升值反映了中国经济基本面,最主要的就是宏观经济迅速恢复。

据公开数据显示,中国9月制造业PMI为51.5,连续7个月处于扩张区间,较8月回升0.5个百分点,回升幅度为4月以来最高值。9月非制造业PMI为55.9,前值55.2。9月制造业PMI与非制造业PMI双双回升,显示经济复苏势头较稳。

分析人士指出,近4个月人民币升值主因是美元流动性泛滥和中国基本面相对坚挺。一方面,美国暴发新冠疫情后,美联储采取大规模的资产购买措施,投放了大量美元流动性;另一方面,一季度末以来,中国疫情防控和经济复苏处于领先地位,市场对人民币的信心提升。

长江证券首席经济学家伍戈表示,展望未来,随着海内外疫情差异的变化,中国贸易顺差或将逐步收窄,这可能主导跨境资金流入整体趋缓。在美元弱势震荡及中国央行退出汇率干预的基准情形下,人民币短期内进一步升值的速度与空间相对有限。类似于其它经济变量,人民币汇率有望从疫情冲击的非常态逐步回归到经济基本面的常态。

美元指数持续走弱

全球流动性泛滥成趋势

除了市场对人民币提升信心之外,外部环境流动性泛滥,也成为当前全球外汇市场面临的普遍状况。

十月以来,美元指数持续走弱。美元指数从近94的位置小幅降至93.6附近。10月9日,美元指数期货依旧报收至94以下。

与此同时,海外刺激计划仍然持续,各国央行负债水平显著提升,也加剧了流动性泛滥的局面。

据Wind数据显示,年初以来美联储资产负债表扩张69%,欧洲央行资产负债规模同样扩张38%,而我国央行资产负债规模小幅下降1.6%。最终从市场利率的表现来看,美日欧利率依然在低位震荡,而我国国债利率已升至年初水平。

最新的美国十年期国债利率为0.7%,德国十年期国债利率为-0.49%,日本十年期国债利率为0.02%,而我国十年期国债利率已升至3.12%。

另据美联储9月的会议纪要显示,美国需要更多财政刺激,否则四季度GDP会超预期放缓。若不算额外的财政刺激,当前美国应对新冠的财政刺激规模已接近全球所有国家的总和。

有机构预计美国财政部有望在2020年净发行美债4.4万亿美元。最新数据显示,截至9月底,美联储资产负债表为7.09万亿美元,其规模增长仍在持续扩张之中。

中国资产备受青睐

机构预计:未来将升至6.5

在人民币暴涨背后,人民币资产也大幅获得追捧,外汇储备占比也在持续刷出新高。

根据IMF最新数据显示,今年二季度末,人民币外汇储备总额实现连续六个季度的增长,人民币在全球官方外汇储备总额由一季度末2201亿美元升至2304亿美元,在全球外汇储备占比升至2.05%,刷新历史高点。

在多数外资机构看来,人民币此轮涨势并没有结束,后续仍将持续升值。

新交所最新公布的研究数据预计,人民币对美元年内有望迈向6.7。“尽管避险情绪下美元在9月中旬后又开始回升、人民币一度从6.74走弱至6.8附近,但前景依旧看好。”

此前,高盛)亚洲宏观研究联席主管兼首席亚太股票策略师迪莫西.莫说,预计在岸人民币兑美元汇率将在未来12个月升至6.5。渣打银行也预计,正常情况下,人民币在2021年上半年前或升值至6.4至6.5。

不过也有机构认为,短期涨势后,人民币四季度可能面临一些不确定性,受美国大选效应、季节性因素等影响,美元在四季度存在走强可能,届时人民币汇率或将承压。

兴业研究宏观团队认为,第三季度美国经济复苏进程显著放缓,GDP占比最高的加利福尼亚州和德克萨斯州仍未完成经济重启。美联储扩表速度放缓且未释放额外宽松信号,同时财政刺激持续缺位。基本面凸显美股估值过高,避险情绪支撑美元指数反弹。展望第四季度,美元或上行至96-97一线,而年末可能出现季节性走弱。

人民币升值对A股影响如何?

那么这一波人民币暴涨行情,对A股的影响又是如何呢?

在业内看来,人民币升值提高了人民币计价的资产价值,有助于提高人民币资产的相对回报率,进而吸引海外增量资金的流入,对国内股市构成利好。

历史经验来看,自2015年汇改以来,人民币曾在2017年初至2018年7月份出现持续的升值,这一期间金融地产板块均相对大盘获得超额收益。

上述高盛策略分析师迪莫西也表示,人民币的强势将为中国股市提供“助力”。在人民币走强的背景下,面对外部的行业“竞争力逐渐下降”,市场中更以国内为导向的部分可能会受益。

“强劲的人民币会倾向于将投资重点更多地转向国内经济中真正需要的地方,例如数字经济的崛起,新的基础设施的兴建,这将作为商品和服务消费数字化的代表。”迪莫西表示。

国信证券认为,随着经济的持续复苏,顺周期低估值板块后续将具备更高的性价比,这其中存在汇兑收益提高、资产价格上涨等逻辑支撑的金融地产将更为受益。

新交所表示,中国国债将被纳入富时罗素WGBI指数的消息对人民币构成利好,这将会在正式纳入后的12个月内吸引1400亿美元资金流入。同时中美利差处于10年多来的新高,这会吸引更多资金流入。

10月9日上午,北向资金重返A股、强势入场,凸显了外资对中国资产的乐观预期。截至10点40分左右,北上资金强势流入超100亿。

作者:连阳,文章来源腾讯网,版权归原作者所有,如有侵权请联系本人删除。

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.