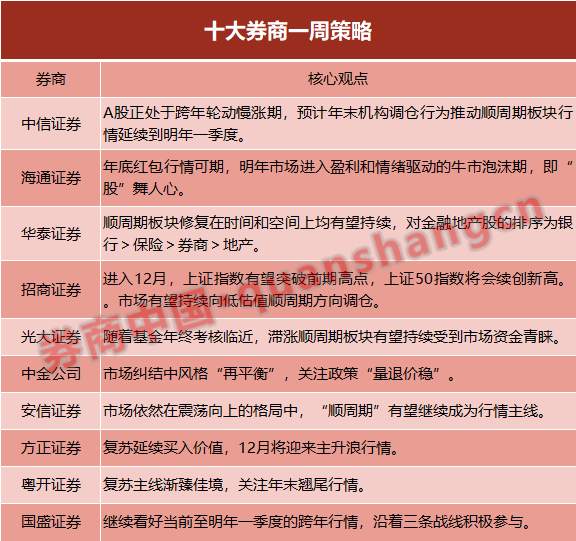

中信证券:A股正处于跨年轮动慢涨期,顺周期主线预计延续到明年一季度

A股正处于跨年轮动慢涨期。未来海外新的宽松举措有望推升全球风险偏好,国内经济继续稳中向好,政策保持平稳,预计年末机构调仓行为推动顺周期板块行情延续到明年一季度。

首先,美国为了应对年底补贴退坡,12月有望扩大货币或财政刺激,进一步推升全球风险偏好,加速外资在年末持续增配A股。其次,预计11月经济数据继续验证复苏趋势,并且12月中央经济工作会议的定调将保持平稳,政策实际收紧最早要到2021年二季度。再次,年内顺周期板块仍然相对滞涨,但其相对景气强度的抬升将促使机构在年底主动增配,进一步强化板块行情的持续性。最后,预计此轮顺周期板块的盈利修复顶点出现在明年一季度,并且从历史相对估值来看主要顺周期行业仍有估值修复空间,板块行情大概率延续到明年一季度,而新经济板块相对盈利增长优势预计将在2021年下半年体现。中信证券认为A股正处于基本面不断改善驱动的持续数月的轮动慢涨期,顺周期的相对景气和估值优势将进一步强化板块行情。

配置上,顺周期工业板块建议继续关注基本金属、能源金属和化工;可选消费板块,维持前期持续推荐,重点关注家电、汽车、白酒、家居,以及受益后疫情时代出行恢复的酒店、景区等;低估值板块,建议重点关注经济、政策、盈利共同催化银行;同时,短期建议关注集采落地后医药板块龙头股的估值修复机会。

海通证券:年底红包行情可期,明年市场将进入牛市泡沫期

海通证券指出,整体来看,上证指数位于中轨上方,且临近上方沽压线附近。而创业板则位于中轨下方。所以,从格局上来看,上证指数强于创业板指。值得一提的是,上周五上证50上涨1.54%,一举突破了2015年牛市高点,创近12年以来新高,这样的表现在近期赚钱效应一般的环境中显得尤为亮眼。相类似的,沪深300指数亦表现得明显强于其他几个综合指数。分化行情的结果就是上涨或者下跌都会受到另一方的牵扯,难以形成合力,最典型的情况就是一方螺旋式上涨,而另一方螺旋式下跌(就像2017年的上证50与创业板指数)。而目前最希望看到的情况则是强势一方能够带动弱势的一方,从而扭转局面。不管下一步如何演变,随着震荡结构逐步进入尾声,平衡一定会以某种方式被打破。此刻,需要保持适度警惕,但同时仍然可以期待年底的红包行情。

经济转型大背景下我国长期股权投融资时代已徐徐展开,权益投资出现三大特征:赛道化、龙头化、机构化。长期股权时代与小牛熊周期不矛盾,2021年市场进入盈利和情绪驱动的牛市泡沫期,即“股”舞人心。A股是转型升级牛,科技和内需是中期主线,短期金融修复。未来AH溢价收窄或源于港股补涨。

华泰证券:顺周期板块修复在时间和空间上均有望持续

顺周期板块修复在时间和空间上均有望持续。考虑到利率水平、疫苗消息等,12月A股风格或进一步向价值平衡,对金融地产股的排序为银行>保险>券商>地产。本轮与历史信用周期不同,银行与地产逻辑分化;以去年底为对比,银行指数PB仍有较大修复空间、保险指数已修复至相应水平;银行内部的修复顺序与市场风格搭配,先修复成长型银行、再修复低估值银行;经济基本面修复的确定性高于A股继续走牛,银行保险逻辑上优于券商。

12月也建议关注出口、冷冬、疫苗消息等时点性因素带来的行业短期机会,如燃气\煤炭\航空\机场等。2021年沿全球再通胀和制造业投资回升,建议以大宗为盾,以制造为矛。

招商证券:12月沪指有望突破前期高点,市场有望持续向低估值顺周期方向调仓

进入2020年12月,招商证券预计市场将会继续保持上行趋势,上证指数有望突破前期高点,上证50指数将会续创新高。主要原因在于工业企业盈利加速改善,地产基建投资需求仍相对旺盛,库存加速下滑,价格持续上行。全球疫苗加速出炉,全球经济仍在持续修复,全球地产继续上行。北上资金在经济预期改善和外部不确定性落地后加速流入,顺周期板块在业绩大幅改善后的估值有望继续提升。同时临近年底,市场有望持续向低估值顺周期方向调仓,不排除在金融的带领下,蓝筹权重指数出现阶段性快速上行。

12月关注以下市场要点:1、政治局会议和中央经济工作会议。12月将会召开政治局会议以及中央经济工作会议,定调下一年的经济。从刚刚出炉的货币政策执行委员会三季度报告的表述来看,财政货币政策将会回归中性,货币闸门重提。需要关注政治局会议和中央经济工作会议会不会出现更加严厉的财政、货币、地产政策收紧的信号;2、欧美疫苗的最新进度。感恩节期间,欧美出行人数大幅攀升,三次爆发在即,但是最近几个mRNA疫苗均有比较好的三期临床结果,关注疫苗进度和欧美感染进度对全球情绪的影响;3、大宗商品价格会否超预期上行。从目前的库存和经济数据来看,投资需求仍较为旺盛,很多大宗商品价格均到了2017年甚至2011年的高点,会否在经济继续上行的趋势中继续超预期上行,可能会影响市场风格和主攻方向。

光大证券:关注滞涨的顺周期及充分回调的可选消费

上周A股市场继续呈现出分化态势,顺周期板块领涨,中小板、创业板则连续三周回调,值得注意的是,尽管当前市场对经济复苏和顺周期板块认可度较高,但对于具体投资方向仍有所分歧,近期周期板块内较快的轮动节奏就反映了这种分歧。消息方面,上周,央行发布了三季度货币政策执行报告,货币政策方面,三季度货币政策执行报告延续了之前稳健货币政策的基调,但在M2及社融增速方面,央行三季度货币政策执行报告将M2及社融增速目标设置为了“同反映潜在产出的名义GDP增速基本匹配”,从5月份两会的“明显高于名义GDP增速”到7月政治局会议的“合理增长”,再到现在的“同名义GDP增速基本匹配”,社融及M2增速目标变化反映出了央行对于国内信用周期的态度变化,未来国内信用将大概率边际收紧。

随着基金年终考核临近,滞涨顺周期板块有望持续受到市场资金青睐,配置上,建议把握以下两条投资主线:①重点关注滞涨顺周期板块,如周期上游(有色金属、石油、煤炭)、金融及交运板块,此外,景气度持续改善的基建产业链也得持续关注;②继续关注可选消费板块,继续看好家电板块投资机会,汽车板块近期波动明显加大,如果其出现大幅回调,那么回调后仍将是很好的买点。

中金公司:市场纠结中风格“再平衡”,关注政策“量退价稳”

近一周市场低估值周期性板块继续领涨、市场风格再平衡,但风格转换和A股整体指数走势较为纠结,弱于预期。背后的原因,一方面可能因为A股机构化趋势下追逐短期博弈性机会的资金力量已经不如此前,另一方面可能是政策退出的顾虑限制了市场资金去追逐周期性板块。

综合来看,经济数据仍然较为强劲、全球经济复苏大趋势仍在持续的背景下,短期复苏交易可能仍是主线,重点关注低估值、有正面催化因素的板块。与此同时,市场对于潜在政策退出影响关注度较高;在近年机构投资者连续获取较好的收益后,临近年底,整体风险偏好不高,也需要注意这些因素对市场的影响。同时,少数新经济领域累计调整幅度已经不小,如部分消费电子股,可以考虑逐步逢低吸纳。

安信证券:市场依然在震荡向上的格局中,“顺周期”有望继续成为行情主线

市场依然在震荡向上的格局中。在中国经济持续复苏、疫苗渐行渐近、“顺周期”将有望继续成为A股市场行情主线,其中特别注意需求端有自身库存周期与行业周期逻辑,供给端有收缩或产能退出的方向,这些方向持续性可能超越市场预期。

行业上重点关注:白酒、白电、汽车(包括新能源汽车产业链)、化工、机械、有色、煤炭、钢铁、保险、银行、券商、军工、半导体等。

方正证券:复苏延续买入价值,12月将迎来主升浪行情

方正证券认为行业配置的主要思路是:复苏延续,买入价值。11月上证综指呈现缓慢上行趋势,并且自9月以来首次站上3400点,其中,有色金属、钢铁、采掘、汽车、银行等顺周期板块领涨,医药、传媒、计算机等消费成长板块领跌。从经济环境、政策环境、以及估值性价比来看,市场风格已经由成长消费转向顺周期。从行业配置角度看,12月,国内经济与货币政策环境维持友好,指数在权重股带动下或将继续震荡冲高,市场仍存在结构性机会。首先,经济数据向好反映国内经济复苏动能延续,经济复苏逻辑下,周期行业业绩拐点叠加估值低位,价值风格行情有望延续。

12月将迎来年末年初主升浪的行情。一方面,全球经济加速复苏,国内外迎来共振,工业金属以及能源价格迭创新高,国内经济生产消费延续双向改善态势,消费和服务及制造业等前期弱势部门正在加速回补,悉数恢复至疫情前水平,四季度经济增速有望恢复至6%左右的水平。另一方面,三季度货政报告确认流动性进入中性环境,本轮利率抬升的幅度已经不小,后续抬升的速度将有所放缓。

粤开证券:复苏主线渐臻佳境,关注年末翘尾行情

近期市场风格出现明显切换,上证指数受大金融、周期板块的带动上行至箱体上沿,创业板则是处于箱体下沿附近。市场对以券商、银行为代表的金融板块的关注度有所提升,后续密切关注成交量的配合情况,如果放量突破则对大盘上行构成利好,打开上行空间,如果突破不成,市场可能继续震荡消化。

配置上,关注两条主线:主线一:把握经济复苏主线。经济基本面持续恢复,而明年一季度由于基数较低的原因,经济增速可能出现大幅增长,从全年来看,经济增速可能前高后低。那么受益于经济复苏的顺周期板块可能会继续受到资金的青睐,如化工、有色、券商、汽车等。

主线二:春季躁动主线。机构年底考核接近尾声,不少机构进行仓位调整,对于今年获利丰厚的板块业绩兑现,准备布局明年。关注景气度较高的品种,如半导体、军工、新能源汽车等龙头品种。

国盛证券:跨年行情已经开启,沿着三条战线积极参与

继续看好当前至明年一季度的跨年行情。在全球经济共振复苏,叠加外部不确定性消化、内部政策预期升温带来的风险偏好提升的多重合力之下,市场有望共振向上,行情也将大超预期,建议积极参与。

建议沿着三条战线,积极参与跨年行情。1、当前到明年一季度市场内外不存在大的风险,同时“十四五”规划从意见稿到正式稿,政策预期也将逐步升温,建议关注新能源、半导体、军工等政策预期较高且受风险偏好抬升影响较大的板块。2、全球经济共振复苏仍是当前市场主要驱动力,有色、机械、石油、石化等“复苏链”相关板块也有望继续收获超额收益。3、当前到明年一季度市场仍将处于业绩空窗期,建议布局需求持续回升、行业景气方向确认的新能源、家电、汽车等板块。

文章来源新浪财经,版权归原作者所有,如有侵权请联系本人删除。

Disclaimer: The views expressed are solely those of the author and do not represent the official position of Followme. Followme does not take responsibility for the accuracy, completeness, or reliability of the information provided and is not liable for any actions taken based on the content, unless explicitly stated in writing.

Leave Your Message Now