【宏观解读】美联储缩表了吗?

作者:

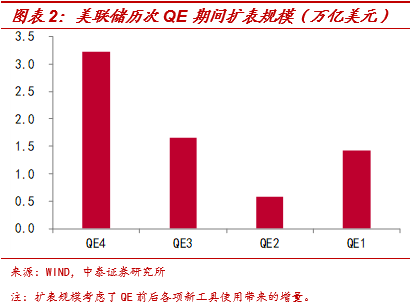

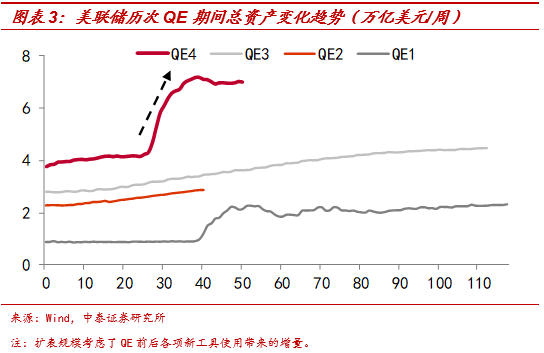

扩表规模和速度均创纪录

增量资产主要是美债

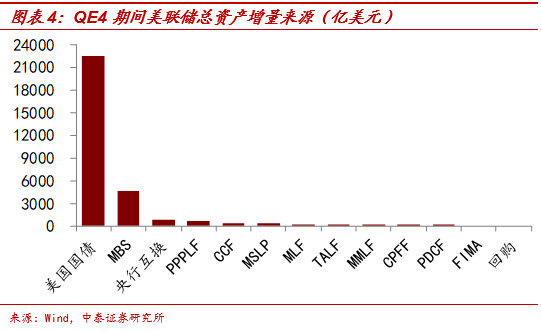

美联储总资产增量来源较多,截止8月26日,其中70%以上的增量资产为美债,增加了2.26万亿美元;其次为MBS(抵押贷款支持债券),也贡献了14%;而紧急贷款便利(包括新工具在内)仅贡献了6%左右,累计增量不到2000亿美元。

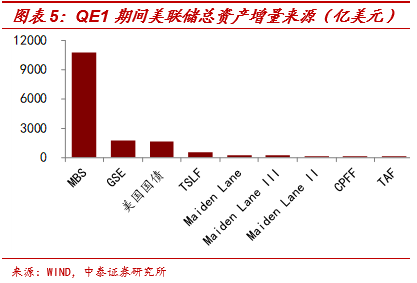

而QE1期间主要增量来自MBS,与QE4明显不同。QE1期间,美联储总资产增加了约1.4万亿美元,其中75%左右为MBS,GSEs(政府资助企业债务)和美债各自贡献了12%左右,这与QE4明显不同。主要是因为美国上一轮经济危机由房地产泡沫引发,美联储的操作是为了兜底房利美、房地美和联邦住房贷款银行与房地产相关的债务,以及两房和联邦政府国民抵押贷款协会所担保的MBS。

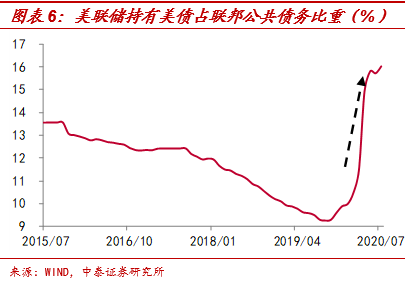

而此次疫情冲击下,金融市场和实体经济均遭重创,美联储除了需稳住金融市场外,还不得不为财政刺激政策的顺利实施提供有效支撑。截止7月份,联邦公共债务已经突破26万亿美元,较3月份增加了约3.3万亿美元,其中约40%由美联储持有。

美联储现在缩表了吗?

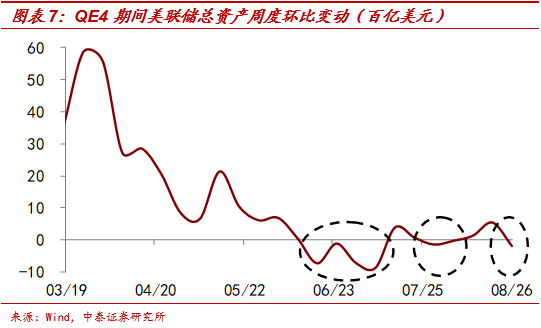

自6月10日,美联储总资产规模达到创纪录的7.2万亿美元后,连续4周下滑,尽管此后再度上升,但截止8月26日再度环比收缩200亿美元左右。那么,美联储是已经开始缩表了吗?

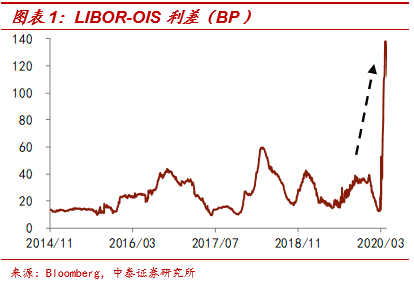

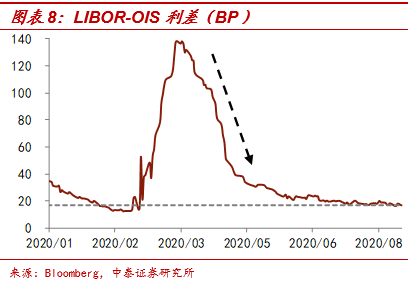

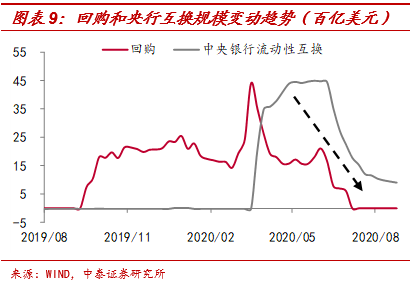

实际上,美联储并没有主动缩表,目前总资产规模出现收缩的根本原因在于流动性危机解除后,回购以及央行互换需求大幅下滑所致。流动性危机爆发时期,美联储回购规模和央行互换规模一度达到4000多亿美元的规模;随着流动性危机的解除,回购余量已经逐步清零,央行互换也仅余900多亿美元,随着央行互换陆续到期,其余量将继续下滑。

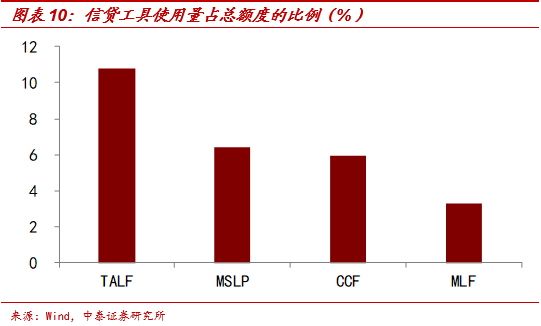

此外,紧急信贷工具使用不足,也是原因之一。根据最新数据显示,本轮货币宽松期间采取的信贷工具使用率相对较低,仅TALF使用率超过10%,其他如MSLP、CCF(PMCCF和SMCCF)以及MLF等新工具的使用率均不足10%。

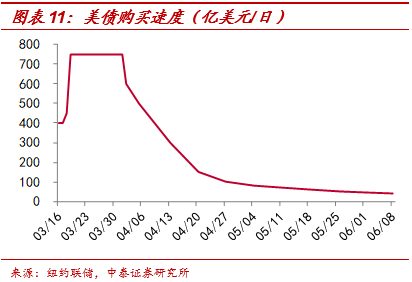

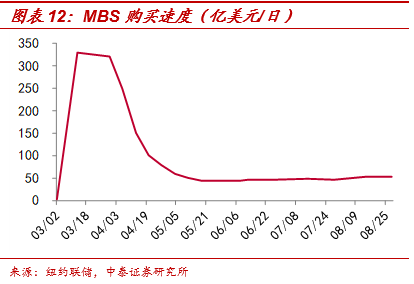

主动购买资产措施仍在继续,仅是节奏放缓。在3、4月流动性危机爆发时,美联储购买国债的速度一度达到每日750亿美元,购买MBS的速度最高也达到每日300多亿美元。随着金融市场逐步稳定,美联储放缓了购买速度,当前美债购买速度维持在每月800亿美元,MBS购买速度则维持在每月500亿美元左右。不仅如此,为帮助经济恢复,美联储已经宣布将7项紧急便利工具的期限延长至年底。

宽松退出不会那么快

Reprinted from 微信公众号,the copyright all reserved by the original author.

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

-THE END-