周一“黑天鹅”满天飞,国际原油暴跌30%,加之国外疫情愈发严重。先行开盘的亚洲股市“崩了”,截至收盘,日经225跌5.07%,韩国KOSPI跌4.19%,恒生指数跌4.23%。A股未能鹤立鸡群,沪指跌3.01%,深成指跌4.09%,创业板指跌4.55%。

北向资金净流出143亿,创历史新高

大跌之下,北向资金恐慌性出逃A股。数据显示,3月9日当天,北向资金净流出A股达143.19亿元,创出历史新高。此前净流出最高的交易日,发生在2015年7月6日,当天北向资金净流出135.23亿元。

其实,从2月19日,沪深两市成交额重回万亿,市场人气有回暖迹象的时候,北向资金就开启了流出模式。迄今的14个交易日,北向资金累计净流出315.17亿元,其中有9个交易日都是净流出的。

数据来源:东方财富Choice数据

欧洲股市开盘暴跌

午后欧洲股市开盘,果不其然,同样“崩了”,跌幅超过5%的比比皆是。欧洲斯托克50、德国DAX30、英国富时100一度跌超8%。欧洲疫情最严重的意大利股市更惨,富时意大利MIB一度跌超11%,至截稿时仍跌近10%。

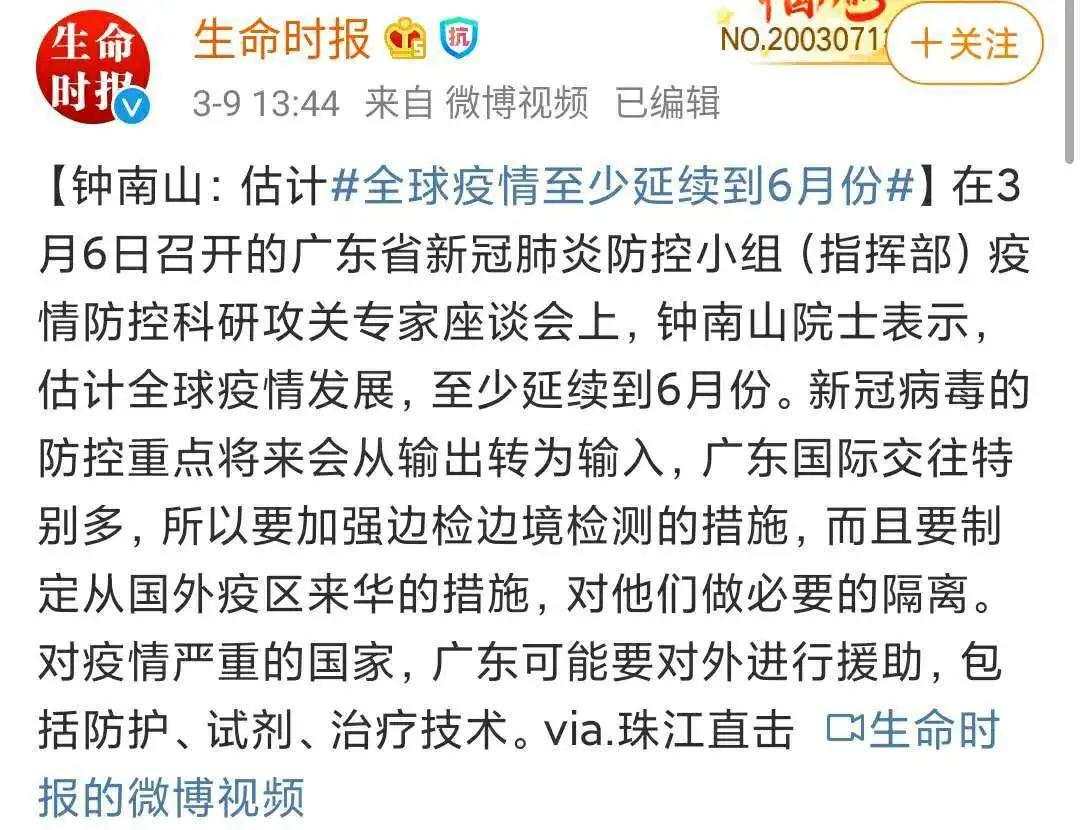

全球疫情至少延续到6月份

可以说,本轮全球股市的暴跌,与新冠肺炎疫情的爆发关系紧密。当前,国外疫情能否得到有效控制,就成了关键。

对此,国君固收认为,从受影响范围来看,此次新冠肺炎的冲击可类比于2009年美国集中爆发的H1N1猪流感,扩散面积相对较大。而MERS仅集中爆发在沙特和韩国、SARS也主要爆发在中国和香港地区。

参考2009年H1N1,当前可能还不是疫情影响最大的时候,4-5月仍面临重大考验。此次新冠肺炎从2月份开始向全球蔓延,静态对比H1N1案例,则2020年3-5月份或许是全球爆发的高峰期。考虑到海外防控能力偏弱,民众抵抗情绪较强,持续到5月份似乎并不是“危言耸听”。

据生命时报3月9日报道,钟南山在3月6日召开的广东省新冠肺炎防控小组(指挥部)疫情防控科研攻关专家座谈会上表示,新冠病毒的防控重点将来会从输出转为输入,估计全球疫情发展将至少延续到6月份。

疫情的“次生”冲击更关键

不管疫情何时终结,疫情对消费和贸易信心的“次生”冲击或许更加致命。

国君固收表示,回顾6大全球性疫情(H2N2、非典、H5N1、HIN1、MERS、印度肺鼠疫),对经济的冲击都是一次性,但警惕对消费和贸易信心的“次生”冲击。主要国家受到的经济冲击都是一次性的,持续时间1-2个季度,比如2003年SARS对我国第二产业影响约两个季度,2015年MERS对韩国GDP影响一个季度。

然而,疫情对经济的“次生”冲击更为持续。比如,印度因1994年鼠疫导致的贸易损失达到6亿美元,在疫情解除后,旅游业仍难以恢复;韩国也面临消费和旅游信心不足的冲击。

美股将以最快的速度转熊?

因为此次疫情,IMF、OECD等国际组织纷纷下调全球经济增长预期。这无疑给全球股市蒙上了阴影,尤其对于已持续了11年牛市的美股来说。

眼面前的,对于晚间开盘的美股来说,大跌看来是跑不了了,毕竟盘前的美股股指期货都触及过熔断(跌幅5%)机制了。

而从2月12日道琼斯指数创出历史新高后,美股便以惊人的速度下跌,期间道琼斯指数更是多次上演千点暴跌戏码。标普500下跌速度更快,截至上周五收盘,标普500从2月19日创出的历史最高点3393.52点,已跌去12.4%。

有数据显示,标普500进入技术性熊市(从某一高点回调超过20%),用时最短的一次花了42天,发生在1929年美国大萧条时期。这一次,标普500若是能在4月1日之前,回调超过20%,那么就将打破记录,创造新的史上最快进入技术性熊市所用时间。

这可不是空穴来风,至少目前美国经济出现了几个危险信号。据方正策略,当下美国的几个特征需要引起我们的警惕。一是,美国长期国债收益率纷纷创下历史新低;二是,支撑本轮美国经济走强的驱动因素——投资和消费,他们的增速从2018年下半年以来就在不断下行中,尤其是私人投资增速已经转负;三是,新冠疫情近段时间内在全球多个国家都开始爆发,美国也不例外,这将对美国的投资和消费形成进一步的打击;四是,美国的PMI、ECRI等经济先行指标在不断滑坡中。

美股若转熊,A股何去何从?

考虑到美国经济在全球的重要地位,以及中美股市联动较为密切,如果美股真的转熊了,对A股会是何种影响呢?

先看过往表现。自1990年A股开市至今,美股牛市总共经历了两次终结,第一次发生在科技股泡沫破灭的2000年8月—2002年10月,第二次发生在次贷危机衍生金融风暴的2007年10月—2009年3月。这两次美股牛市终结后,A股都经历了大跌。

本次若是美股牛市再一次终结,方正策略通过经济预期传导机制和估值机制分析得出,A股仍将同步追随下跌。

不过,在本次美股大跌之前,标普500指数的动态市盈率为接近25倍,位于85%的估值分位水平;而上证综指的动态市盈率为接近13倍,位于16%的估值分位水平上。上证综指的估值相对分位水平已经很低,尤其是相较美股而言更是有很大的优势,因此尽管在A股大概率同步跟随美股下跌的情况下,跌幅也将远远的小于美股。

针对当下全球股市的暴跌局面,你做好准备了吗?

Reprinted from 微信公众号,the copyright all reserved by the original author.

Disclaimer: The views expressed are solely those of the author and do not represent the official position of Followme. Followme does not take responsibility for the accuracy, completeness, or reliability of the information provided and is not liable for any actions taken based on the content, unless explicitly stated in writing.

Leave Your Message Now