疫情后中国进入快速恢复增长,中国进出口贸易在疫情中的表现强劲,未来资本可能持续扩大量流入,都给人民币提升国际地位创造了良好环境,未来需要把握好这一历史性机遇。

2020年以来,美元指数经历了一轮暴跌到飙升,再二次下跌的震荡运行过程。随着新冠疫情的发展和美国大选的进行,各界对美元指数的关注与日俱增。对于美元的中长期走势,市场观点大致分为两派。悲观的观点认为,美元可能在不久的将来会有一波大幅度的贬值,甚至有人判断2021年美元指数将暴跌35%。较为乐观的观点则认为,美元的霸权地位在短期内无法根本撼动,美元指数可能还将阶段性坚挺。但无论哪一种观点,似乎都认为美元确实有趋势性走弱的压力。综合多方面因素分析,在全球大变局之下,未来美元很有可能进入一个较大幅度的持续贬值时期。

一、美国经济全球重要性下降的美元效应

美元指数是综合反映美元在国际外汇市场汇率情况的指标,用来衡量美元对一揽子货币汇率变化的程度。其构成中权重货币比例分别为欧元(57.6%)、日元(13.6%)、英镑(11.9%)、加元(9.1%)、瑞典克朗(4.2%)、瑞士法郎(3.6%)等等。事实上,美元指数走势反映的是美国经济的全球重要性的变化。世界对美国商品和美元资产的需求增大,美国经济的全球重要性就会提高,美元指数就会上升,反之则反是。这一点从美国GDP的全球占比变化和美元指数的走势高度吻合以及前者存在明显的引领性中可以得到印证。

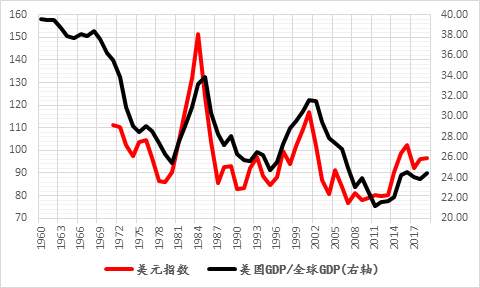

图1:美元指数与美国GDP全球占比

数据来源:wind,植信投资研究院

注:受限于全球GDP数据只有年度数据,图中数据以年度为时间单位,频度较低,导致图形上看似美元指数领先美国GDP全球占比指标。但如果以美国GDP季度数据来看,则经济情况变化主导美元指数。

用美国GDP现价占全球GDP的比例表示美国经济的全球占比,可以发现美元指数的波动与该指标的运行轨迹几乎一致。上世纪60年代后期,日本和欧洲在经历了战后恢复性重建后,经济快速攀升,对美国贸易顺差持续扩张,相应美国经济的全球占比出现快速下滑,由最高时期的39.61%下降至1980年的25.45%。期间布雷顿森林货币体系瓦解,美元指数随之出现了大幅下跌,从111.12下降至85.82。之后,美国进入里根执政时期,经济快速增长,时任美联储主席沃克尔又执行紧缩货币政策,美国经济全球占比与美元指数双双回归高位,而美元指数更是在1985年达到历史最高的164.72。之后,美国经济全球占比与美元指数又于1995年触底,分别达到24.73%和84.76。21世纪初,互联网泡沫将美国经济全球占比再次推高,至31.66%,美元指数也相应飙升至116.82。但泡沫的破裂导致美国经济和美元指数一路向下,2008年次贷危机的爆发更是加剧了这一趋势。直到2014年前后,美国经济全球占比企稳并小幅回升,美元似乎进入了一个“升值周期”。2016年特朗普上台后,美国经济的全球占比大致维持在24%左右,美元指数也在区间内小幅徘徊,直到2020年新冠疫情全球爆发。

观察美元指数的全景走势,可以发现正是因为美国经济的全球重要性,赋予了美元“关键国际货币”(key currency)的光环。美元相对强势又反哺了美国经济增长,由此形成了相互加强的循环效应,但美国经济变化是主导因素,引领着美元指数亦步亦趋地变化;而美元指数很大程度上是美国经济变化的反映。尽管美国经济的全球占比和美元指数时有波动,例如布雷顿森林货币体系解体后,前者最高达到33.92%,最低21.16%,后者最高曾达164.72,最低71.31。但有一个趋势却是比较明确的,即随着美国经济的全球重要性不断下降,美元指数也成趋势性下行。美元的避险功能在全球面临不确定性时可能支撑美元指数的阶段性上行,但却无法改变其整体运行趋势。美国经济全球重要性降低的主要原因,一方面在于全球化给新兴市场国家经济快速发展带来了机会,以中国、印度为代表的新兴市场经济体快速发展;另一方面是发达国家自身经济疲软,美国则是其中的典型代表,由此形成了全球经济格局变化。新冠疫情给美国经济社会带来了巨大而深刻的冲击,未来一个时期美国经济很可能进入持续低速和深度调整的时期。美国经济全球重要性的趋势性下降,美元的光环也将随之进一步褪色,这是判断未来一个时期美元指数弱势的重要宏观经济背景。

二、六大因素推动美元持续贬值

从疫情对美国经济的冲击、量化宽松和零利率货币政策实施、美国财政债台高筑、贸易赤字陡增、美元国际货币地位下降和美元货币估值偏离实际水平等因素来看,尽管短期内可能还有全球避险情绪上升等因素支持美元短暂坚挺的理由存在,但美元出现一轮大幅度贬值的可能性正在增大。

疫情冲击下美国经济大幅负增长。尽管美国公布三季度环比折年率增长33.1%,但实际上,美国三季度同比下降2.8%,1-3季度累计同比下降3.8%,可以说是深度衰退。特别是疫情点燃了美国经济运行的内在固有矛盾,从而削弱美国经济基础。近年来,美国社会的收入差距越拉越大。2018年美国基尼系数为0.485,攀升至50年来新高,最富有的10%家庭占有美国全部家庭净资产的近75%;1989年至2018年,最底层50%的家庭财富净增长基本为零。当前美国经济最大的矛盾是精英阶层采取各种手段谋求利益最大化和平民阶层面对上升通道越来越窄之间的矛盾。这一主要矛盾是引发民族主义、民粹主义和贸易保护主义等其他衍生矛盾的根源。疫情爆发前,收入分配差距拉大矛盾已经十分突出;疫情冲击后,在量化宽松政策和CARES救济法案的刺激下,拥有大量金融资产的富裕阶层和低收入阶层都有所获益,而约占人口总数51%的中产阶级却没有得到实质性救助,这使得收入分配差距拉大矛盾非但没有得到缓解,反而在结构性上越来越严重。而欧洲应对疫情的态度较美国要积极得多。尽管进入10月后欧美疫情进入了二次爆发阶段,但以欧美对待疫情态度的截然不同,不难判断疫情后欧洲经济恢复要好于美国。由于欧元在美元指数中的占比超过50%,欧洲经济形势强于美国可能带来欧元相对强势,会对美元产生压力。

量化宽松和低利率的货币政策正在吞噬美元的内在价值。3月疫情冲击后,美联储迅速做出反应,推出更大规模量化宽松。数据显示,自宣布不设额度上限的量化宽松政策应对新冠疫情冲击后,美联储资产负债表两个月内已扩张2万多亿美元,总体规模逼近7万亿美元大关。同时美联储也将联邦基金利率由1.6%左右快速下调至零附近,并于9月暗示零利率可能要维持两到三年时间。鉴于上文所述,美国经济可能长期偏弱,美联储货币政策可能长期保持十分宽松的状态。这必将导致美元币值长期被削弱。面对疫情冲击,虽然欧央行也进行了新一轮的量化宽松,但因为早在2016年欧央行已经执行了零利率政策并维持到当前,利率水平已经降无可降。美联储货币相对宽松超过欧央行将会增加美元贬值压力。

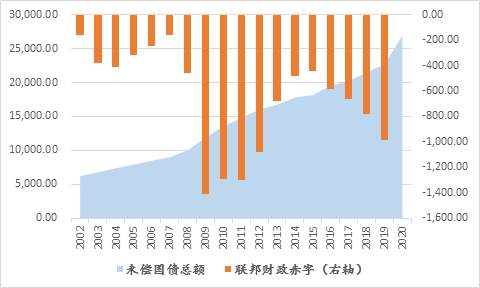

图2:美国联邦政府长期赤字与未偿国债快速累积

数据来源:wind,植信投资研究院

联邦政府财政赤字大幅增加,美国国债规模飙升,使得投资者越来越质疑美国的偿债能力,由此引发对美元信心的进一步动摇。2019年末,美国联邦政府财政赤字累计额已达到14.6万亿美元,占同年美国GDP的68.22%。截止2020年9月,美国联邦政府当年财政赤字已累计至2.7万亿美元,美国国会预算办公室估计,2020年美国联邦政府财政预算赤字将飙升至3.1万亿美元,约占GDP的比重为15.2%,创1945年以来新高。2019年末,美国国债未偿余额为22.7万亿美元,约占同期GDP的106.02%。截止到9月,未偿余额扩张至26.9万亿美元,幅度为近五年来的总和,2021年可能占GDP比重达到130%。按照30万亿美元平均10年期国债估算,扣除军事医疗等支出之后,未来美国政府财政收入将无法归还利息,严重时返还本金都有困难。而观察外国投资者持有美债这一指标可以发现,2020年至今,外国投资者持有美债规模增速是在不断下降的,个别月份甚至为负,而占比出现了明显下跌,由30.1%下降至26.3%。这一数字可能反应了全球投资者对美元资产偏好程度的下降。自1971年美元与黄金脱钩之后,美国的联邦财政就成为支撑美元信用的重要因素,不断恶化的联邦财政状况必将持续削弱美元的信用基础。

贸易赤字快速扩张导致美元贬值压力增大。自上世纪70年代后期开始,美国经常项下常年维持逆差,资本项下维持顺差,使得美元完成经常项下逆差输出、资本项下顺差流入的国际循环。全球贸易之所以接受这一循环,关键在于相信美国经济的“霸主地位”。然而近年来美国经济全球重要性的趋势性下降已成为共识,导致了“霸主光环”在慢慢褪色。新冠疫情下全球贸易骤降,但美国经常项逆差却大幅增加,二季度美国经常项逆差达1705.4亿美元,同比逆差扩大33.56%,三四季度这一状况将持续。面对如此大规模的逆差,再考虑到前述外国投资者持有美债比例的下降,不难想象美元的经常项下逆差输出、资本项下顺差流入的国际循环未来会越来越不通畅。当下全球对于美国的贸易需求和投资需求都在快速下降,从而会削弱美元的全球需求。

美国在国际货币体系的地位下降将抑制全球美元需求增长。二战结束后到布雷顿森林货币体系解体之前,美元是“万人之上,一人之下”的位居核心地位的国际货币。然而随着布雷顿森林货币体系解体,美元经历了第一阶段的国际货币地位下沉,美元指数也随着全球对美元信用的质疑形成了一轮长时间的下跌。进入21世纪初期,美国爆发互联网泡沫,经济快速下滑,美元的国际货币地位再次下降,之后再经历欧元诞生、全球金融危机和人民币国际化开启,国际货币体系格局不断重塑。从美元占全球外汇储备份额来看美元的国际地位,可见其地位的衰弱。2001年6月美元占全球外汇储备份额为72.7%,达到历史最高;随后一路下跌至2011年6月的60.47%,而相应的欧元份额则由16.97%增长至26.74%。2016年以来,由于特朗普政府不得人心的内政外交政策,美元的国际货币地位开启了新一轮的下降之路。美元占全球外汇储备份额由2016年初的65.74%一路下降至2020年二季度的61.26%。从长期趋势来看,美元国际地位的下降必然影响各国央行、金融机构、投资者和交易者持有美元的积极性,使美元汇率承压。

美元币值的高估状态可能在疫情冲击下走向回归。近日,一种观点认为,美元的实际有效汇率(real effective exchange rate,简称REER)在5月至8月时期虽然已经下跌了4.3%,但只是扭转了部分2月到4月间近7%的升幅,美元仍然是全世界最被高估的主要货币,其实际有效汇率仍比2011年7月的低点高34%。支撑美元币值高估的主要因素有两个:美元是最重要国际货币;美元资产在全球面临较大不确定性时的避险功能,后者又以前者为基础。美元实际有效汇率是衡量贸易、竞争力、通胀和货币政策最重要的指数,其走势与美国经济密切相关。将实际有效汇率与美国GDP全球占比做比较可以发现,2011年之前,实际有效汇率与美国GDP全球占比基本一致,其最高峰值都出现在2001年,2007-2008年次贷危机时也同步、幅度相近地下跌。但2011年之后,两者走势出现了较大分化,实际有效汇率上升较快,从93.76快速攀升至2017年初的118.72,涨幅近26.6%,而同期美国GDP全球占比只提高了约3%。之后两者走势进一步背离,实际有效汇率进一步上升,而美国GDP全球占比却小幅下跌。显然,实际有效汇率这一轮的上升背离了经济基本面,存在着相当大程度的高估。这一高估的主要原因很有可能是全球经济在面对较多不确定性时的迷惘反应。随着疫情、美国大选等不确定性的逐渐淡去,原本为逃避风险而选择美元资产的需求就有可能出现反转,美元高估的形态就可能出现相应的回归。

综合判断,未来一个时期美元趋势性贬值可能是一个大概率事件。根据我们的测算,当前美元的真实内在价值更接近2014年二季度时的水平,美元指数可能由当前的93附近持续下滑至80左右,降幅达到14%左右,与美国经济的全球重要性基本上相适应。

三、制约美元持续大幅贬值的因素依然存在

尽管美元长期趋势性贬值可能很大,但应该看到,仍有一系列支撑美元阶段性走强的因素存在,这些因素可能使得美元指数在短中期内的走势呈现出双向波动形态。支撑因素可能都是阶段性和局部性的,而推动美元贬值的因素则是趋势性和总体性的。

美国大选结束后,美国经济政策将重点转向推动经济回归正常轨道,从而可能支撑美元走势。当前,美国正在经历由疫情带来的公共卫生健康危机、情绪对抗的种族矛盾危机和党派之间恶斗的政治危机,这三重危机使得美国成为现阶段世界经济最大的不确定性。然而,这一最大不确定可能在美国大选结束后得到改变。无论是特朗普连任还是拜登当选,美国执政党的首要任务都将从政治选举转换至稳定社会和发展经济,必然会出台一系列有力度的宏观调控政策来挽救美国经济,由此可能形成阶段性的对美元指数有利的宏观经济和政策环境。

伴随着世界经济的不确定性和不稳定性的存在,全球避险需求仍将保持阶段性扩张态势。2020年世界经济陷入深度衰退已经确定无疑。发达经济体饱受疫情冲击,以印度、巴西为代表的新兴市场国家可能因疫情而爆发新一轮的危机。法国等欧盟国家与伊斯兰世界之间爆发矛盾冲突,加剧了地域紧张局势。全球资本往往以美元资产为安全资产,而以新兴市场国家资产为风险资产,当不确定性大幅上升时,资本必然从风险资产中退出,进入安全资产,由此会产生较大的对美元的阶段性避险需求。

欧盟经济可能在疫情二次冲击下再度陷入困境,从而相应推升美元指数。进入10月,欧美疫情二次爆发。相对而言欧盟因为前期疫情防控得力而后放松管控,导致二次疫情爆发烈度更大、范围更广,各项数据不断刷新峰值,这使得刚刚得以喘息的欧盟经济再次受到猛烈冲击。而美国方面,因为疫情从未得到较好控制,二次爆发的冲击程度相对低于欧洲。虽然两者经济增长都遇到困难,但现阶段欧盟经济受影响程度可能更大,这就有可能出现欧元贬值推动美元升值的阶段性状况。

美国经常项下的赤字可能在短期内有所改善。2020年初中美签订第一阶段经贸协议,中国承诺在2017年基数之上,于2020-2021年扩大自美采购和进口制成品、农产品、能源产品和服务不少于2000亿美元。其中,2020年扩大进口目标为767亿美元。从目前的完成情况来看,农产品项下中国已完成今年目标71%,制成品、能源和服务方面还相差较大,未来几个月中国可能加大对美国的进口力度,幅度可能在单月百亿美元规模左右,这就有可能在一定程度上改善美国出口。同时,全球诸多经济体原本为净出口国,但疫情制约了其出口能力同时又扩大了进口需求,短期内很有可能加大对美国商品的采购。综合来看,这两项因素应该会对美元指数有所支撑。

四、关注美元趋势性贬值对中国经济的影响

未来美元趋势性贬值可能对人民币汇率、进出口贸易、跨境资本流动和人民币国际化产生重要影响。未来人民币汇率在合理均衡水平上双向波动、总体趋升的态势将使中国经济的外循环呈现出新的特征,需要相关国际经济政策做好前瞻性和针对性的战略安排。

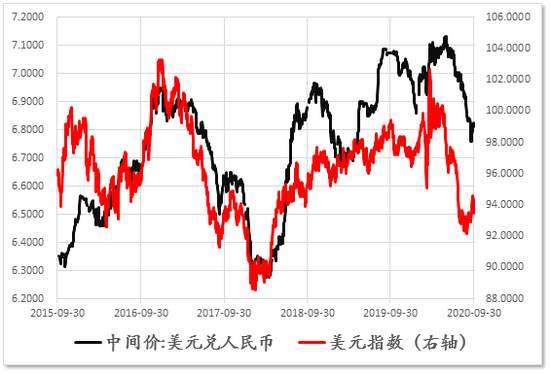

美元指数趋势性走弱对人民币汇率有反向升值推动作用。观察近年来美元兑人民币汇率与美元指数走势,可以发现两者高度相关,在几个比较大的波动时期,两者波峰波谷相互几乎重合(美元兑人民币汇率数字变大表示贬值)。而从理论和逻辑推论,美元指数为因,美元兑人民币汇率为果,美元趋势性贬值必然对人民币形成趋势性的升值压力。而中国经济增长较快、国际收支双顺差和货币政策稳健下中美较大利差存在都将推动人民币走强。从中国的发展利益出发,未来有必要深化汇率形成机制改革,增加汇率弹性和波幅,避免人民币出现较大幅度的趋势性升值,努力使人民币汇率在合理均衡水平上保持基本稳定。

图3:美元指数与美元兑人民币汇率

数据来源:wind,植信投资研究院

美元贬值不仅直接推动人民币升值,也会间接影响全球主要货币兑人民币的汇率,从而影响中国的出口贸易。疫情冲击下,中国贸易规模不降反升,一部分原因得益于2019年人民币一定幅度的贬值。有必要回顾过去的经验。2005年中至2008年中,人民币对美元升值大约18%,出口增速由2005年8月的33.2%高位下降至2008年2月的最低水平6.34%;2010年中至2014年中,人民币对美元升值大约10%,出口则由2010年中接近40%的增速一路下滑至最低2012年1月的-0.55%。当前的出口表现好于预期,部分是受益于其他新兴市场国家出口能力大幅下滑而转移过来的替代效应,待到疫情稳定,这一效应可能不再。替代效应减弱结合人民币升值,就可能对2021年的出口产生不利影响。未来出口需要加大力度改善结构,稳步向中高端的产业链推进,努力成为真正的出口强国。

美元趋势性贬值可能诱发跨境资本大规模趋势性流入中国。由前文所述,当下美元资产被全球的部分投资者认为是安全资产,但安全资产的范围可能正在扩大为兼具安全性和收益性的人民币资产,这就有可能引发资本从美元资产中流出转而进入人民币资产。目前,中美利差约230个BP,这必将加大人民币资产对资本的吸引力。资本加大流入又会给中国的资本市场、货币政策等带来一系列衍生反应。未来货币政策和宏观审慎政策需要做好内外平衡,有效管理好资本流动,减缓人民币大幅升值带来的压力。

美元趋势性贬值可能为人民币国际化提供了一个难得的发展窗口期。利率水平较高和币值上升的货币通常会受到投资者的青睐,未来人民币可能长期会作为资产货币而扩大在国际上的使用。而美元趋势性贬值背后反映的是国际货币体系格局的调整。疫情后中国进入快速恢复增长,中国进出口贸易在疫情中的表现强劲,未来资本可能持续扩大量流入,都给人民币提升国际地位创造了良好环境,未来需要把握好这一历史性机遇。

作者:连平(植信投资首席经济学家兼研究院院长)

来源:文章来源新浪财经,版权归原作者所有,如有侵权请联系本人删除。

风险提示:以上内容仅代表作者或嘉宾的观点,不代表 FOLLOWME 的任何观点及立场,且不代表 FOLLOWME 同意其说法或描述,也不构成任何投资建议。对于访问者根据 FOLLOWME 社区提供的信息所做出的一切行为,除非另有明确的书面承诺文件,否则本社区不承担任何形式的责任。

FOLLOWME 交易社区网址: www.followme.com

加载失败()