KDJ指标又叫随机指标,是一种相当新颖、实用的技术分析指标,它起先用于期货市场的分析,后被广泛用于股市的中短期趋势分析,是期货和股票市场上最常用的技术分析工具。随机指标KDJ一般是用于股票分析的统计体系,根据统计学原理,通过一个特定的周期(常为9日、9周等)内出现过的最高价、最低价及最后一个计算周期的收盘价及这三者之间的比例关系,来计算最后一个计算周期的未成熟随机值RSV,然后根据平滑移动平均线的方法来计算K值、D值与J值,并绘成曲线图来研判股票走势。

布林线指标,即BOLL指标,其英文全称是“Bollinger Bands”,布林线(BOLL)由约翰·布林先生创造,其利用统计原理,求出股价的标准差及其信赖区间,从而确定股价的波动范围及未来走势,利用波带显示股价的安全高低价位,因而也被称为布林带。其上下限范围不固定,随股价的滚动而变化。布林指标和麦克指标MIKE一样同属路径指标,股价波动在上限和下限的区间之内,这条带状区的宽窄,随着股价波动幅度的大小而变化,股价涨跌幅度加大时,带状区变宽,涨跌幅度狭小盘整时,带状区则变窄。

顺势指标又叫CCI指标,CCI指标是美国股市技术分析 家唐纳德·蓝伯特(Donald Lambert)于20世纪80年代提出的,专门测量股价、外汇或者贵金属交易是否已超出常态分布范围。属于超买超卖类指标中较特殊的一种。波动于正无穷大和负无穷大之间。但是,又不需要以0为中轴线,这一点也和波动于正无穷大和负无穷大的指标不同。

它最早是用于期货市场的判断,后运用于股票市场的研判,并被广泛使用。与大多数单一利用股票的收盘价、开盘价、最高价或最低价而发明出的各种技术分析指标不同,CCI指标是根据统计学原理,引进价格与固定期间的股价平均区间的偏离程度的概念,强调股价平均绝对偏差在股市技术分析中的重要性,是一种比较独特的技术指标。

它与其他超买超卖型指标又有自己比较独特之处。像KDJ、W%R等大多数超买超卖型指标都有“0-100”上下界限,因此,它们对待一般常态行情的研判比较适用,而对于那些短期内暴涨暴跌的股票的价格走势时,就可能会发生指标钝化的现象。而CCI指标却是波动于正无穷大到负无穷大之间,因此不会出现指标钝化现象,这样就有利于投资者更好地研判行情,特别是那些短期内暴涨暴跌的非常态行情。

与MACD、RSI、KDJ等指标一样,CCI也是技术分析最常见的参考指标之一。

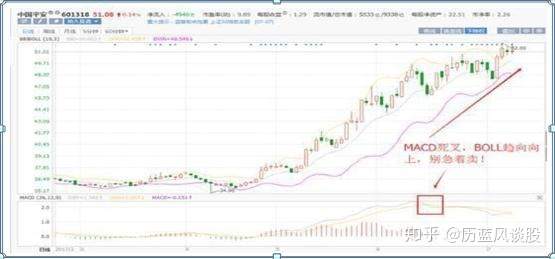

“MACD+布林线”双剑合璧

MACD本身其实是趋向性指标,指示的是趋势,但是有些时候,他也会出错。比如说我们之前提到过的,震荡市场下,MACD就会进入到“捣糨糊”的状态,既上不去,也下不来,就会出现来回的止损。这时候,如果加入一个指标进行过滤,就是不错的状态。你比方说下面这种情况,你就需要过滤。

还有一种情况也需要过滤,那就是MACD卖错的情况。虽然MACD确实是趋势性的指标,但是呢,有时候也会出现钝化,在高位要继续涨的时候,MACD会死叉。反复的死叉震荡。这也就意味着,这个方法并不是任何时候都行得通,还是要看时间的,那么遇到这样的情况,我们应该怎么办呢?

这时候,我们就需要一个比MACD更加趋势化的指标,至少来说,在MACD钝化的时候,能够提供一定的帮助。这时候,我们可以调用一个趋势性最强的指标:布林线,来解决这个问题。大部分软件里,也把这个指标叫做BOLL,BOLL其实就是一条通道,在趋势确认的情况下,会呈现向上的趋向。在趋势不确认的情况下,会呈现横盘的趋向。如果结合这一点再加上MACD来使用,效果就会很好。

在横盘的时候,BOLL一般不会突破,MACD却会来回的金叉死叉,这个时候,不着急去买,等待BOLL出现突破再去操作。一旦BOLL出现了突破的机会,那么就可以去买了!在高位的时候MACD有时候死叉,但是BOLL走势没变化,别急着卖,继续拿着,BOLL不走坏别急着卖。

"KDJ+MACD"双剑合璧

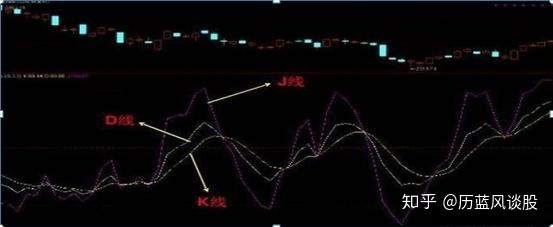

KDJ指标是一个非常不错的技术分析工具,一般研判标准随机指标KDJ主要是通过K、D和J这三条曲线的所构成的图形关系来分析股市上的超买超卖,走势背离及K线、D线和J线相互交叉突破等现象,从而预测股价中、短期及长期趋势。

KDJ是摆动类指标中的代表,特点是灵敏,尤其以J线为最。MACD是趋势类指标代表,特点是稳定。将J线与MACD的柱线进行叠加,可发挥各处的优点,同时又可避免KDJ、MACD使用人群过多的问题。

当J线上穿MACD,且MACD为红柱时为进场点,称为郎情妾意;

红柱变长则持股,红柱缩短时为短线出场点。这是纯粹短线的,可能会错失强势股的中期上涨,但短线有利润的概率很高。

如上图杭电股份1处J线上穿0轴,且MACD为红柱,是为郎情妾意形态,可进场。之后股从出现上涨,2处红柱缩短,短线出局。

3处满足进场,4处为出局点。

海利生物1处满足郎情妾意形态,是进场点,之后股价上涨,MACD红柱一直在变长,表明短期向上趋势在延续,2处红柱缩短,满足短线出局点。

“CCI+KDJ”双剑合璧

每一种技术分析中的指标都存在自身的一个缺陷,所以往往两种或多种指标组合,却能够达到非常好的效果。“KDJ+CCI”组合买入法是一种比较安全的方法。“KDJ+CCI”组合的买入技巧是什么?接下来笔者就结合案例来为大家进行介绍。

大家知道KDJ指标是一种非常敏感的指标,而CCI是一种超买超卖指标。如果CCI指标从下面背离勾头,就是一个买进的提示,当它上传至-100的时候涨幅是很大。“KDJ+CCI”组合买入法主要分为下面的三种情况。

第一种情况:KDJ的J值为负,CCI值在-200左右,二则钩头向上

上图是新疆城建在2009年12月份的走势图,“KDJ+CCI”组合买点判断,就是当KDJ的值为负数,CCI的值在-200左右,为什么此时可以作为买入点位呢?这是因为这个时候,可以说明个股已经计入了底部区域,但还不是买入时候。可能有的投资者就疑惑了,刚不是还说是一个买入点位吗?这当然还有另外一个必须条件,那是因为只有当J先和CCI两条线从负值区域都钩头向上,才是切入的良机(如上图所示)。

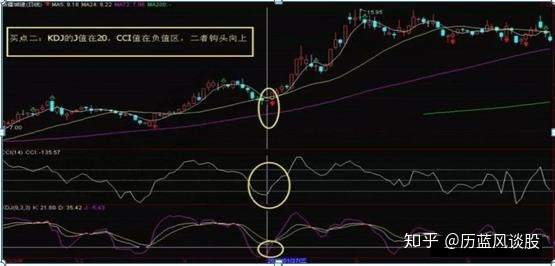

第二种情况:KDJ的J值在20,CCI值在负值区,二者钩头向上

上图是新疆城建的走势图。“KDJ+CCI”组合买入法的第二种情况,就是当KDJ的J值在20以下钩头向上,CCI同时是在负值区域钩头向上,在配合上均线没有乱,而且,60日均线上有力支撑那么便是一个相对低位的切入点,也是很多追涨的介入点。

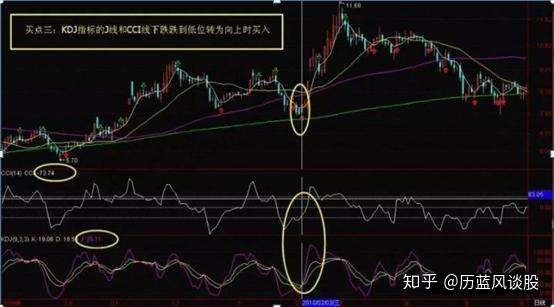

第三种情况:KDJ指标的J线和CCI线下跌跌到低位转为向上时买入

“KDJ+CCI”组合买入点的最后中判断就是只要KDJ的J线和CCI线由下跌跌到低位,转为上涨,也就是当然是在两线出现同步上涨的当天,就是相对比较好的何时切入点。

来源:知乎

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

Disclaimer: The views expressed are solely those of the author and do not represent the official position of Followme. Followme does not take responsibility for the accuracy, completeness, or reliability of the information provided and is not liable for any actions taken based on the content, unless explicitly stated in writing.

Leave Your Message Now