美联储“加息”5基点,市场就要闹“钱荒”?

摘要:一场针对储备金的冲销开始了。只用了5个基点,数万亿美元的资本将从传统投资中重新配置回到美联储的RRP,这为下一场流动性危机埋下了种子。

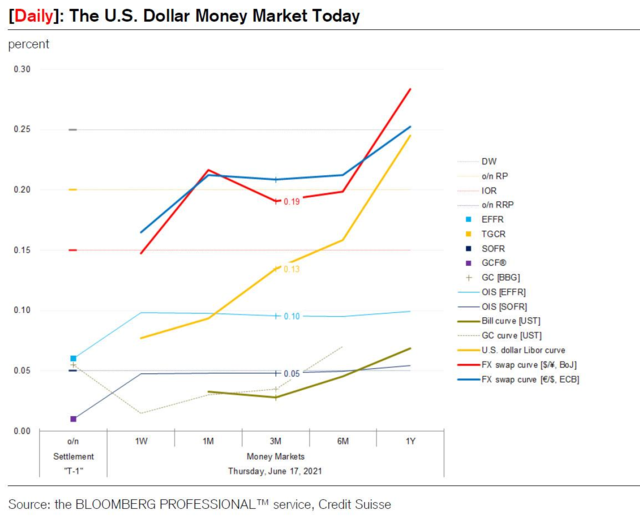

上周,美联储意外官宣“加息”,将联邦基金利率区间的上限——超额准备金利率(IOER)从0.10%上调至0.15%,并将联邦基金利率区间的下限——隔夜逆回购利率(ON RRP)从零上调至0.05%。

在纽约联储前工作人员、现瑞信回购市场专家Zoltan Pozsar看来,美联储重新定价RRP将迅速成为美国银行体系所要面临的一个大问题:银行体系将从资本约束的境地(存款涌入,但只能贷给美联储)转向负债约束(存款流失,除了在货币市场上,其他地方都找不到其替代品)。

这也就意味着,相比于之前,美联储如今提供了相当慷慨的收益率,货币市场一夜之间风云突变,

仅仅5个基点,就已被市场视为“过度调高”?

瑞信指出,就算仅“加息”1个基点,货币市场投资者都有可能动用数万亿美元资金去作出“急转弯”的举动;现在有了这5个基点,货币基金就有动机卖掉所有美国国债,转而将现金存放在RRP当中。

简单来看,6个月期国库券收益率都不到5个基点,而货币基金拥有超过2万亿的国债。因此,他们完全有理由卖,其他机构自然也有理由买。

因此,一场针对储备金的冲销开始了,ON RRP也从一个大型银行一直相当排斥的、为存款提供利率下限的被动工具,变成了会吸走银行想要保留的存款的主动工具。

如此一来,会发生什么?

瑞信警告称,在美联储积极消耗储备金之后,大多数金融机构会突然发现自己的日内储备金变得非常少,他们就不得不使用外汇互换协议等美联储的其他融资工具来保持偿付能力,最终,市场可能会陷入另一场2019年式的回购危机。

当然,这个过程也并非一蹴而就,美联储冲销储备金的后果还需要市场用几周时间来观察。

不过,根据瑞信的预测,情况或许不会很乐观:部分无法应对资金外流的银行会从联邦住房贷款银行(FHLB)借入预付款,而现金充裕的银行停止在外汇掉期市场放贷,最后美联储不得不重启外汇互换协议来抵消相关影响。

换句话说,就是这5个基点,美联储刚刚为下一场流动性危机埋下了种子,市场应该开始警惕了。

Disclaimer: The content above represents only the views of the author or guest. It does not represent any views or positions of FOLLOWME and does not mean that FOLLOWME agrees with its statement or description, nor does it constitute any investment advice. For all actions taken by visitors based on information provided by the FOLLOWME community, the community does not assume any form of liability unless otherwise expressly promised in writing.

FOLLOWME Trading Community Website: https://www.followme.com

Hot

No comment on record. Start new comment.